Attualità

DB: NESSUN ACCORDO CON LA GIUSTIZIA USA. GUAI PER I PRECEDENTI AMMINISTRATORI E SORPRESE FORSE IN VISTA DAI SUOI DERIVATI

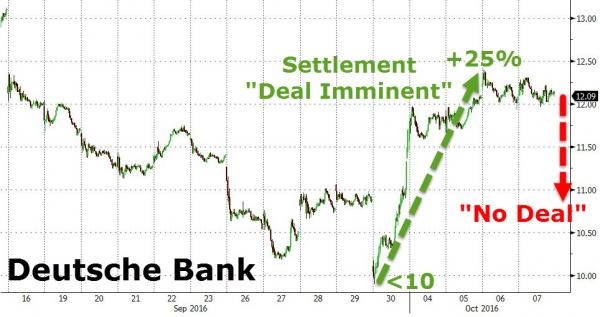

John Cryan, Ceo di Deutsche Bank, è tornato dagli USA senza raggiungere un accordo con il Dipartimento di Giustizia (DoJ).La scorsa settimana la quotazione del titolo era stata sostenuta dalla ventilata possibilità di un accordo fra le due parti per diminuire la sanzione di 14 milairdi di dollari a carico dell’istituto tedesco. Si era parlato perfino di una telefonata della Merkel ad Obama, in persona. Tutte informazioni, ovviamente, false o esagerate, messe in atto per tranquillizzarei corsi azionari sul titolo che avevano sfiorato, e brevemente superato,al ribasso i 10 euro per azione.

Vediamo questo grafico da zerohedge.

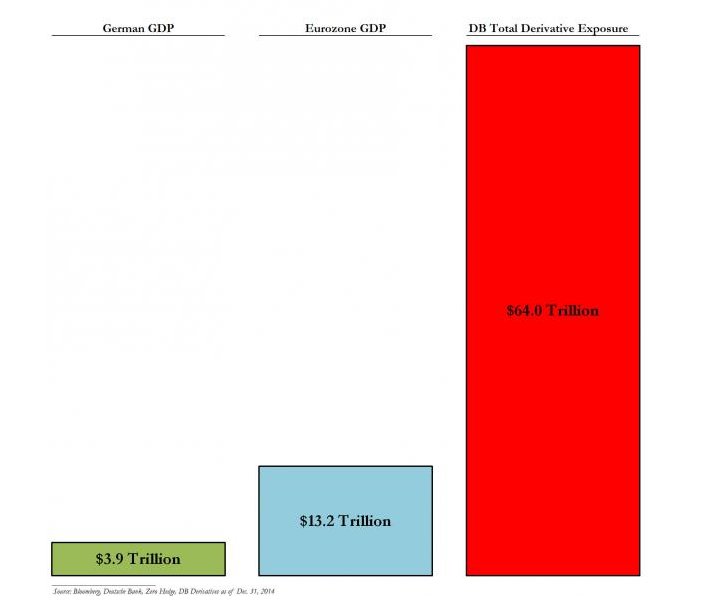

In caso di mancato raggiungimento dell’accordo sarà molto più difficile per la banca raccogliere sul mercato la quantità di denaro che necessita per ricapitalizzarsi, senza considerare anche la sua particolare, ed enorme , posizione nei derivati :

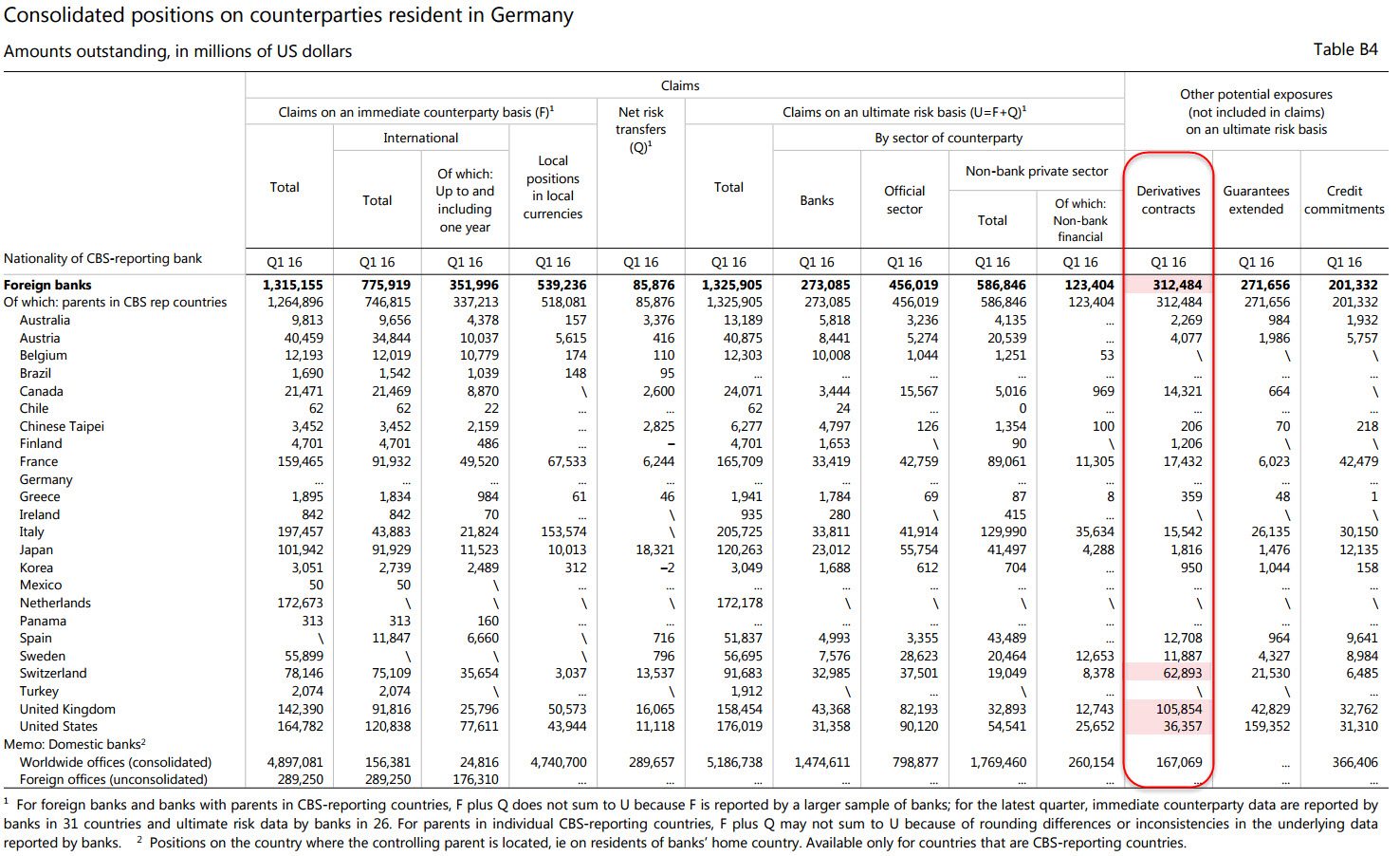

Oltre al volume vi prego di prestare attenzione alla distribuzione delel controparti dei derivati come indicati nella successiva immagine:

Questa tabella, prodotta dalla BIS , mostra le controparti divise per nazione dei derivati tedeschi (bordati in rosso). Penso che sia facile per voi notare che la maggior parte di questi derivati è verso controparti nel Regno Unito e quindi, presumibilmente, coinvolgono la sterlina inglese. Esattamente quella valuta che negli ultimi giorni ha avuto una caduta molto sensibile. Quale sarà la qualità di questi derivati ?

Abbiamo detto che sarà più difficile per la DB riuscire ad ottenere nuovi fondi di ricapitalizzazione sul mercato. Fondi necessari anche perchè, nonostante la grande generosità della BCE, le riserve di liquidità della DB sono al minimo. Inoltre gli hedge funds stanno cambiando la loro visione sulla banca, rendendo molto più difficile la raccolta, anzi rendendo le quotazioni estremamente scivolose.

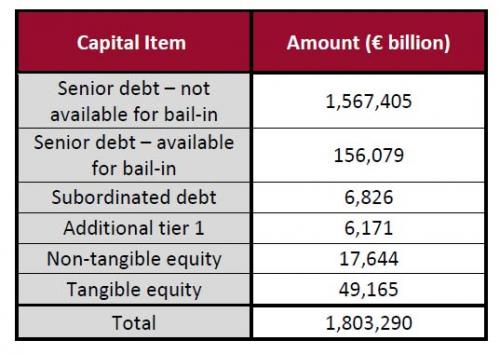

Diventa sempre più probabile la necessità di un intervento sul capitale della banca. Un bail in (salvataggio con mezzi interni) è molto più probabile che un bail out (salvataggio con mezzi esterni, privati o statali). Infatti tutti gli interessati , o presunti tali, a prendere parte alla compagine sociale di DB , dallo stato tedesco, agli hedge funds, ai fondi sovrani, si sono volatilizzati. Quindi non resta che il salvataggio con i mezzi interni, il bail in, tramite la trasformazione dei titoli obbligazionari in azioni.

Quando sarà il capitale fresco necessario ? Secondo calcoli di analisti si parla almeno di 111 milairdi di euro per permettere il raggiungimento di un TIER 1 del 9%.

Quali fondi saranno sottoosti, eventualmente, a questo bail in ?

Cosideriamo che dobbiamo aggiungere 111 miliardi di “Tangible equity”, “Capitale tangibile ” (quindi non derivante da avviamenti o immobilizzazioni immateriali). I titoli subordinati sono solo 6,8 miliardi , quindi ci vorrà la conversione in capitale di oltre il 60% dei titoli “Senior” disponibili (alla faccia del senior).

Cryan ha anche annunciato che inizierà le azioni di responsabilità nei confronti dei precedenti amministratori delegati Anshu Jain e Josef Ackermann. La liquidazione di Jain è già stata congelata. Sono tutte azioni preparatorie per preparare la difesa legale della società nell’eventualità del prossimo Bail In.

Naturalmente i CDS sui bond DB andranno alle stelle…ma non si può volere tutto dalla vita.

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.