Attualità

COSA SUCCEDE SE ??? Rapida guida al default greco.

In questi giorni si parla molto di default greco. L’Unione europea (leggasi Germania) ha inviato un Ultimatum ad Atene, chiedendo l’invio di un “Piano serio” di salvataggio entro 24 ore, anche se non è chiaro cosa succederà se il documento non sarà inviato a Bruxelles e Francoforte. Per ora non si sono visti Junkers 88 in volo verso l’Ellade, nè potenti carri armati fanno rombare i loro motori. Ci sono solo due sommergibili tedeschi, venduti tramite, pare, tangenti alla Grecia, che arrugginiscono in un cantiere.

“Aiuti” tedeschi in volo verso la capitale greca.

Quale sarebbero i passi per un eventuale default greco ? Sappiamo che il debito più pressante era di 1,5 miliardi di euro dovuti al FMI entro il 6 giugno, ma in questo caso il governo greco ha utilizzato una clausola semisconosciuta che permetter il raggruppamento di tutte le scadenze in un mese in una sola. Questa clausola, utilizzata per l’ultima volta negli anni ottanta del secolo scorso, era stata creata quanto i pagamenti bancari internazionali erano complessi e farraginosi, ma si è rivelata utile per permettere al governo Tsipras di guadagnare una ventina di giorni.Comunque entro fine mese questo debito scadrà in modo definitivo, e non per solo 1,5 miliardi, ma per 6,2. Il governo greco ha già affermato che , dovendo scegliere fra il pagamento delle pensioni e degli stipendi pubblici e quello dei debiti verso gli organi internazionali, preferirà pagare i primi, piuttosto che i secondi, per cui un default del debito FMI è tutt’altro che improbabile.

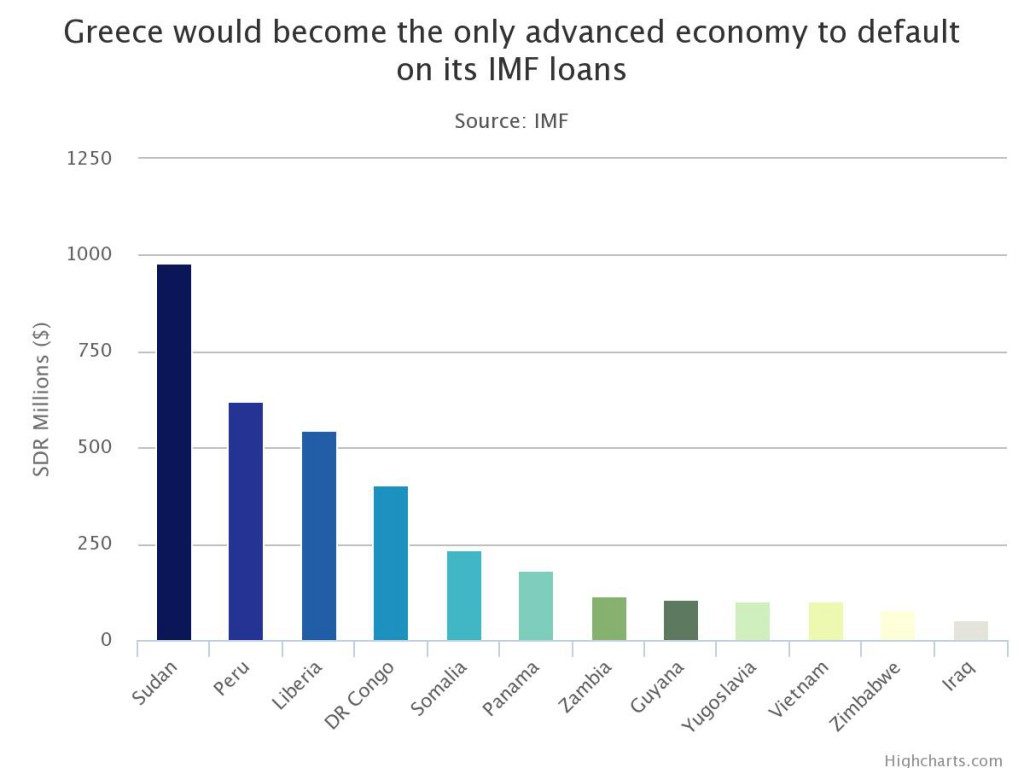

Nel caso in cui a fine mese non venisse effettuato il default non sarebbe immediato, ci sarebbero 30 giorni di periodo di grazia , durante il quale lo FMI farebbe forti pressioni per ottenere i pagamenti arretrati. Ricordiamo che non è mai accaduto che un paese occidentale facesse default.

In questo grafico i paesi che han fatto default con il FMI e le dimensioni del loro debito.

Se successivamente ai trenta giorni di grazia il debito non fosse ancora soddisfatto, allora il Managing Director segnalerebbe al Comitato Esecutivo che una obbligazione non è stata eseguita per tempo, per cui ci sarebbe il default tecnico. Comunque già nel mese di grazia probabilmente altri pagamenti non verrebbero effettuati, come i 6,6 miliardi scadenti a luglio.

Anche se il processo non è perfettamente chiaro, il default sul debito FMI innescherebbe l’interruzione dei programmi EFSF dell’Unione, e , forse, ELA della BCE. L’unione, teoricamente, potrebbe anche richiedere la restituzione in toto di quanto già fornito come aiuti sino ad ora, ma sarebbe un evento che non cambierebbe di molto la situazione della Grecia: se non ha 6 miliardi da restituire ora risulta difficile che, a richiesta, ne possa restituire una sessantina…

Ora le perdite sui fondi EFSF colpirebbero i vari paesi europei in proporzione ai propri contributi. Pensate quindi che , il proporzione al PIL, la Germania sarebbe il paese più colpito ? Sbagliato. lo sarebbe in valore assoluto, ma in proporzione al PIL il paese più colpito sarebbero Slovenia e Malta, con perdite pari al 3% del PIL, seguiti da Spagna, Italia, Estonia, Slovacchia, Francia e quindi Germania, con una perdita pari al 2,5% del PIL.

A questo punto la situazione si farebbe confusa e difficilmente prevedibile. Se la BCE interrompesse il programma ELA, togliendo liquidità al sistema bancario, ci sarebbe la seria possibilità di un crack del sistema creditizio greco. Inoltre , probabilmente, ci sarebbero azioni legali nei confronti dello stato greco da parte degli investitori privati rimasti, soprattutto presso corti giudiziarie extra greche, e questo potrebbe porre in difficoltà l’operatività dello stato greco all’estero, come è accaduto per l’Argentina. Forse il prosciugamento dei fondi delle ambasciate greche all’estero è da leggere anche con questa chiave.

Secondo alcuni analisti il governo potrebbe avere problemi anche nei pagamenti interni )pensioni e stipendi), anche se questo non è certo in quanto il governo attualmente persegue un avanzo primario. In questo caso sarebbe probabile l’emissione di IOU, di cambiali, per effettuare i pagamenti interni dovuti, documenti che il governo forzerebbe nell’accettazione bancaria. Praticamente si introdurrebbe una moneta complementare temporanea.

Il problema più rilevante sarebbero i mercati internazionali. La loro enorme liquidità, come messo in luce recentemente da Roubini, ha avuto come effetto il calo dei tassi, ma non ha eliminato la volatilità, anzi ad ottobre 2014 e maggio 2015 vi sono stati “Flash crash” nei mercati azionario e valutario per eventi di portata trascurabile. Un fatto come il default greco causerebbe un’onda speculativa di portata , e conseguenze , difficilmente immaginabili, e questo , probabilmente, tiene svegli gli analisti del FMI molto più di un eventuale mancato pagamento di Atene.

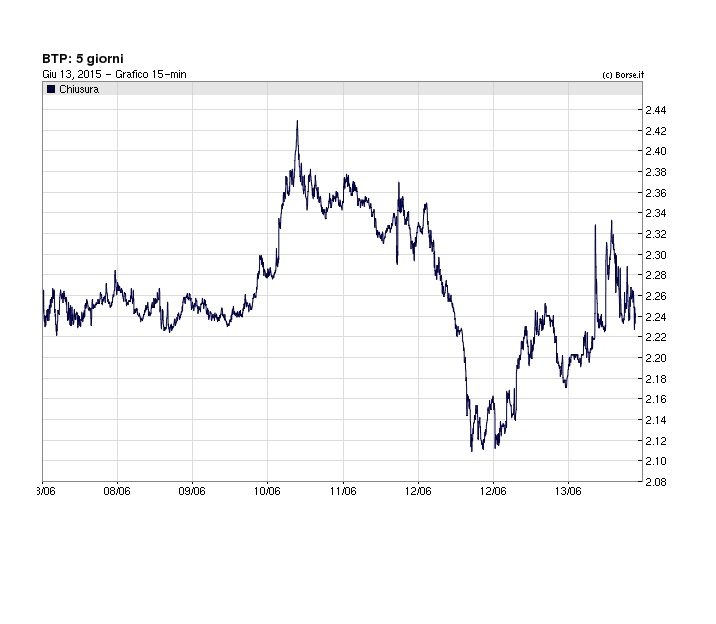

Gli effetti si fanno già sentire sui rendimenti dei titoli di stato dei paesi UE, soprattutto quelli più deboli. Chiaramente se la UE, come istituzione,non è in grado di trovare una via per salvaguardare i suoi membri più esposti si viene a mostrare per la sua totale vacuità, ed ogni stato viene a contare solo su se stesso.

Guardate che belle montagne russe sta facendo il rendimento del BTP decennale , preso in un orizzonte di 5 giorni, a seconda delle notizie che rimbalzano fra Atene, Bruxelles e Washington.

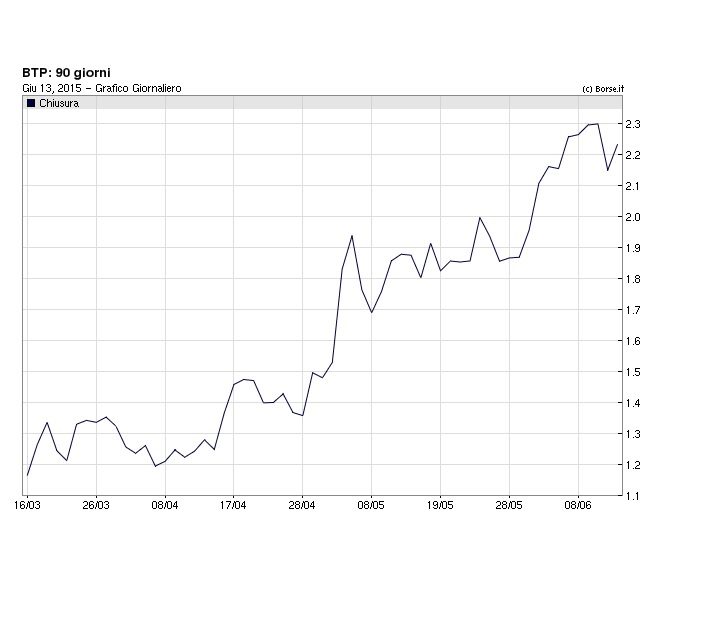

Se guardiamo invece l’andamento a 3 mesi questo appare anche più chiaro.

Come vedete i rendimenti si sono presi più di 100 punti base (un punto percentuale). Il Quantitative Easing della BCE sta andando, allegramente , a quel paese, e del resto non può essere diversamente quando il mondo diventa consapevole che il “Whatever it takes” o son solo parole oppure, comunque, non è assolutamente sufficiente. Tra l’altro sia BCE sia le altre banche centrali, a causa di questi sobbalzi nei titoli, stanno cumulando perdite sanguinose, anche se loro, stampando, possono anche infischiarsene. L’euro senza creazione di una OCA/AVO si sta rivelando un ibrido pericoloso.

Come vedete i rendimenti si sono presi più di 100 punti base (un punto percentuale). Il Quantitative Easing della BCE sta andando, allegramente , a quel paese, e del resto non può essere diversamente quando il mondo diventa consapevole che il “Whatever it takes” o son solo parole oppure, comunque, non è assolutamente sufficiente. Tra l’altro sia BCE sia le altre banche centrali, a causa di questi sobbalzi nei titoli, stanno cumulando perdite sanguinose, anche se loro, stampando, possono anche infischiarsene. L’euro senza creazione di una OCA/AVO si sta rivelando un ibrido pericoloso.