Attualità

CONCENTRAZIONE DI CAPITALE FINANZIARIO ED INDUSTRIALE: Multinazionali Global e Grandi Banche (seconda parte)

Negli ultimi 20 anni il sistema economico mondiale ha visto la nascita delle cosiddette IMPRESE MULTINAZIONALI GLOBALI, aziende Global, multinazionali che operano in più campi e che sono contraddistinte da una notevole flessibilità organizzativa. Queste prevedono che la produzione possa avvenire in più paesi differenti e che le forniture siano affidate ad imprese indipendenti (anche operanti in differenti paesi come nel caso dell’automotive).

Dunque, questa impresa, più flessibile e libera di localizzarsi in diversi continenti nell’intento di minimizzare i costi di produzione o di approvvigionamento della materia prima, dei semilavorati, della tecnologia o delle competenze distintive, scompone in più fasi e luoghi il proprio ciclo produttivo.

Questa nuova impresa multinazionale ragiona su scala mondiale per le attività del core business, ma lascia piena autonomia alle unità locali.

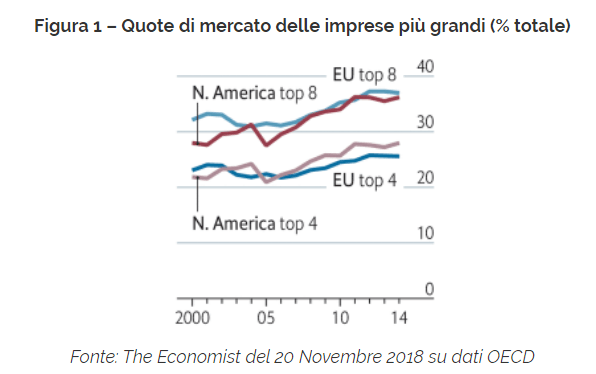

Negli ultimi anni, come evidenzia la Figura nr. 1, le grandi imprese sono cresciute sia negli Stati Uniti che nell’UE (Fonte Ocse e Fmi 2019).

Da https://www.ispionline.it/it/pubblicazione/quale-politica-industriale-lunione-europea-23181

Tuttavia la concentrazione in UE è differente da paese a paese e da settore a settore. I dati Eurostat del 2016, nel caso dell’Italia, mostrano che le imprese più grandi (quelle con più di 50 dipendenti) sono in percentuale inferiore rispetto agli altri paesi e sono quelle che generano meno fatturato. Esse, pertanto, devono ancora maturare, crescere managerialmente e diventare più redditizie.

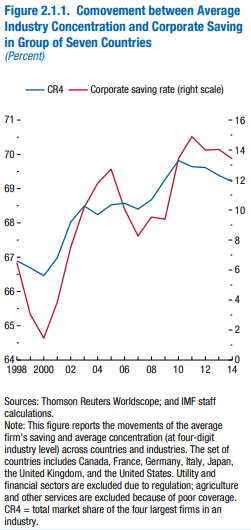

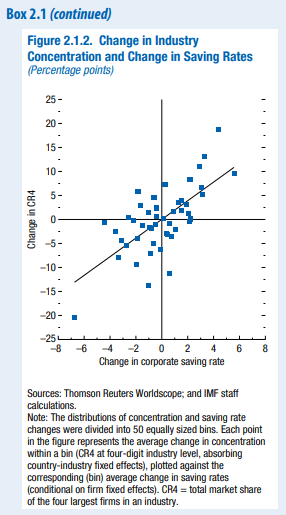

La “Concentrazione industriale”, WORLD ECONOMIC OUTLOOK di Aprile 2019 ci spiega che la strada da intraprendere è solo e soltanto quella. Vi è una fortissima correlazione tra questa e la crescita dei ricavi aziendali:

Il W.E.O. ci mostra anche che, via aumento dei fatturati, crescono mark-up e profitti aziendali (correlazione 0,8):

Quindi un punto di arrivo deve essere, e sarà, la crescita dimensionale delle multinazionali europee. Ora rimane un solo punto da risolvere, il seguente: l’Istat nel 2016 fa notare che le multinazionali estere sono in media più produttive (69,3 mila euro per addetto rispetto a 57,9 mila euro) e più profittevoli di quelle a controllo nazionale.

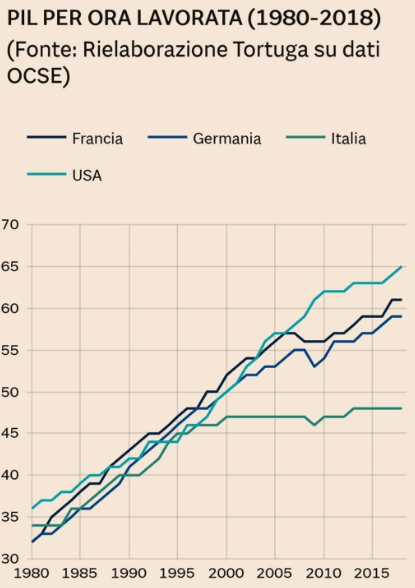

D’altronde, dall’introduzione dell’Euro (ossia dall’adozione del marco debole, coincidente con la lira forte rivalutata nel 1996), il fatturato italiano per ora lavorata si è appiattito:

Le nostre aziende hanno raggiunto il loro punto di massimo, ora serve dotarle di nuovo management e di nuovi capitali per far loro fare il salto e farle diventare europee. I rapporti vanno cioè parificati con gli altri paesi, serve quindi adeguato aiuto del governo giallorosso. E le azioni di quest’ultimo, ovviamente, non hanno tardato a farsi sentire. Raccolto tale invito, l’operato del governo va ad esclusivo vantaggio dei proprietari delle aziende che, nel caso del modello germanico di capitalismo, ossia di multinazionali franco-tedesche, altro non sono che le BANCHE PRIVATE.

La grande impresa appartiene ad un intreccio di azionisti molto più robusti quali banche, società di assicurazione, fondazioni, fondi pensione e sindacali. Alla guida di tali complessi industriali ci sono solo banchieri.

Ora capirete il vero motivo di questi dati:

Fonte: Corriere della Sera

Chiedetevi come mai le grandi aziende del nostro paese sono quasi tutte passate di mano, come mai nel nostro Paese sia oggi facile ed agevole per un banchiere o un finanziere fare shopping di made in Italy. La strada è quella di sottrarre le aziende alle famiglie italiane per immetterle nel cirucioto dei capitali finanziari mondiali pieni di denaro accumulato per investimenti e alla ricerca di occasioni da far proprie. Negli ultimi anni oltre 500 marchi sono passati in mano straniera. Il metodo usato dalle multinazionali è l’acquisto tramite holding, società finanziaria o bancaria che controlla le azioni di diverse imprese industriali (e commerciali). Di tal guisa, un banchiere che di mercato e tecnologia non capisce nulla elimina la concorrenza e controlla prezzi e mercati. Le multinazionali puntano sulla concentrazione di capitali e sulla accumulazione di imprese arrivando a creare e gestire un mercato su scala mondiale.

Lo shopping via fusioni o acquisizioni di imprese serve a concentrare i mercati facendo chiudere i propri competitor ritirando i marchi dal mercato.

Per cedere un’impresa ad una multinazionale al miglior prezzo, i governi costruiscono le crisi di modo che non si abbiano troppi vincoli sindacali. Dopo aver preso la decisione di vendere, i governi e i vertici aziendali (sovente commissari) annunciano ai lavoratori la necessità di sforzi per la produttività e la qualità del prodotto e, dopo u numero sufficiente di prepensionamenti e licenziamenti, apparecchiano la tavola per la multinazionale individuata da player mondiali che sono sempre banche.

E così, di crisi in crisi, di fallimento in fallimento, nell’era della globalizzazione più di 500 marchi nel supermercato fanno capo a 10 grandi produttori multinazionali.

La concentrazione colpisce però tutti gli altri settori dell’economia e trova la sua massima espressività nel bancario. Quattro banche USA negli ultimi 20 anni ne hanno acquisite ben 37. Secondo lo Studio Balestrieri, in Italia al termine del 2017 le prime cinque banche italiane avevano una quota di mercato del 43,3% (in Francia il 45,4%, in Spagna il 63,7% in Germania il 29,7%). Dal 2008, anno di avvio della Grande Crisi Finanziaria, al 2017 la quota di mercato detenuta dalle prime 5 banche italiane è aumentata di 12,2 punti percentuali. Il valore aumenterà in modo considerevole visto che le banche locali stanno fallendo miseramente una dopo l’altra e Banca d’Italia spinge ad un loro acquisto da parte di quelle grandi.

La concentrazione del capitale bancario in Italia è andata più avanti di quella del capitale industriale, ora a dover fare credito alle piccole e medie imprese dovrebbero essere queste ma difficilmente ciò avviene, difatti stiamo assistendo ad un notevole razionamento del credito. Le restanti banche popolari o di credito cooperativo non sono sufficientemente grandi per gestire i rapporti tra piccole imprese e player che alle piccole aziende chiedono spesso impegni consistenti, tali da determinare un rischio per concentrazione del credito presso pochi clienti.

Al di la delle banche, comunque, per qualsiasi industria vi venga in mente il processo di consolidamento globale sembra inarrestabile. Dato poi che più l’azienda cresce di dimensioni e più il management guadagna, l’avidità spinge gli amministratori a formare continuamente oligopoli (attraverso processi di merger and acquisition). Il passo successivo quale sarà? L’integrazione delle grandi imprese in diversi settori. Il mondo sarà caratterizzato di 5 o 6 Amazon che ci forniranno tutto quello che ci serve, che controlleranno la maggior parte dei mercati. In fondo, Amazon altro non è che una sorta di General Motors + Pepsico + Google + Pfizer + JP Morgan. Vi rammento che per dominare i mercati non è necessario produrre tutto direttamente, le Multinazionali Global restano tali anche se producono grazie ai propri affiliati sparsi in tutto il mondo.

Nella terza ed ultima parte del trittico vedremo le teorie macroeconomiche alla base di queste riflessioni.

Ad maiora.