Economia

All’interno del mito della “lowflation”: Una disquisizione sull’inflazione vista e non vista

Da Freedonia

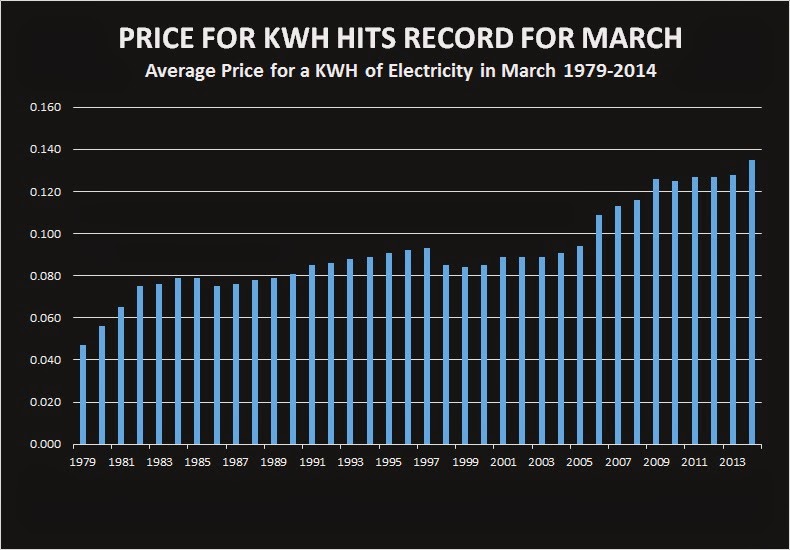

Dopo che l’altro giorno ho pagato le mie bollette, continuavo a pensare ai costi del riscaldamento e delle utenze elettriche — l’inverno è stato insolitamente duro qui a New York, come in gran parte della nazione. Ma poi ho notato un resoconto di un mezzobusto di CNS News.com che conteneva alcuni grafici storici sui prezzi delle utenze, e mi sono ricordato che questo inverno ha portato con sé qualcos’altro: i costi delle utenze di casa e del carburante sono aumentati ad un ritmo incessante per più di un decennio.

Infatti, nonostante il peso modesto (5%) attribuito alle utenze e al carburante nel paniere dei prezzi del BLS, ci sono poche famiglie in America che sono sfuggite alla loro ascesa implacabile. L’americano medio non considererebbe questi costi come una componente banale del proprio indice del costo della vita, né esprimerebbe sollievo se tutto rimanesse perfetto sul fronte dell’inflazione — dal momento che questi rialzi nelle utenze e nel carburante sono stati compensati dal calo dei prezzi dell’iPad e dagli aggiustamenti edonici del prezzo della loro berlina da $40,000.

Il fatto è che l’indice dei prezzi dell’energia elettrica è aumentato del 5.3% negli ultimi 12 mesi e ha raggiunto il livello più alto di tutti i tempi. Ma ho capito. Ciò non conta come “inflazione” perché non si trova nella misurazione preferita dalla FED — il deflatore PCE senza cibo ed energia. E sì, c’è un punto nell’indice in cui si parla della volatilità di breve periodo di quelle componenti legate alle commodity, come il prezzo a Kwh della vostra utenza locale.

Diamine, il prezzo dell’energia è anche stagionale — in aumento in primavera, con un picco in estate per l’aria condizionata e poi un calo in autunno-inverno. Quest’ultimo, presumibilmente, è già stato preso in considerazione negli squilibri stagionali del BLS. Ma possiamo affermare che su una base di breve periodo (un paio di trimestri o anche anni), vi è probabilmente un sacco di “rumore” nei prezzi dell’energia elettrica.

Quando si arriva ad un lasso di tempo di un decennio, però, le cose cambiano. Già nel 2004-05 il governo disse che il prezzo medio dell’energia elettrica era 9.0 centesimi/Kwh, rispetto ai 13.5 centesimi registrati la scorsa settimana. Facendo due conti, è un tasso di crescita composto del 4.5% in oltre un decennio. E non è rumore. E’ un segnale. E’ inflazione.

Nell’articolo sulla tendenza al rialzo delle bollette, CNSNews.com ha effettivamente citato i numeri di marzo dell’indice e dell’anno prima, non solo il delta mensile. E poi ha aggiunto il danno alla beffa, mettendo il rialzo dell’utenza elettrica nel contesto globale del trend dei prezzi dell’energia:

L’indice destagionalizzato dei prezzi dell’elettricità del BLS è salito a 209.341 a marzo, il numero più alto che mai; un rialzo di 10.537 punti o del 5.3% da 198.804 del marzo 2013…. Negli ultimi 12 mesi l’indice energetico è aumentato dello 0.4%, con l’indice del gas naturale in aumento del 16.4%, l’indice dell’energia elettrica in aumento del 5.3% e l’indice dell’olio combustibile in aumento del 2.1%. Questi aumenti hanno più che compensato un calo del 4.7% nell’indice dei carburanti.

E’ normale che sorgano alcune domande. Per prima cosa, data l’entità della variazione dell’indice dell’energia elettrica e di quello a doppia cifra anno/anno del gas, balza alla mente qualcosa di diverso dai prezzi in calo degli iPad. Eppure la stampa finanziaria ha banalizzato all’inverosimile i dati economici registrati, concentrandosi esclusivamente sui “delta” mensili (tanto che il nostro politburo monetario se l’è cavata con tesi ridicole come la “lowflation”). Le tendenze che confutano questa assurdità sono in realtà proprio lì, in bella vista — ma anche il pubblico attento è raro che le riconosca.Questo saggio si prefigge di fornire la prova schiacciante che durante il decennio in cui i banchieri centrali hanno ragliato sulla “deflazione”, in realtà c’è stata inflazione. Si prefigge anche di fornire prove sulla complicità delle statistiche governative: utilizzare l’inflazione che non si vede (vale a dire “imputata”) per diluire e oscurare l’inflazione che si vede (cioè i costi delle utenze).

La precedente citazione da CSN News potrebbe essere intesa come se negli ultimi dodici mesi l’inflazione fosse stata ben contenuta — nel mondo dell’energia. Mentre i prezzi dell’energia elettrica e del gas naturale hanno ruggito verso l’alto, la debolezza di prodotti basati sul greggio — olio combustibile e benzina — ha compensato quasi del tutto gli aumenti. Sembrerebbe quasi che non ci sia niente da vedere qui. Solo più “rumore” da lasciare ai calcoli degli esperti nell’Eccles Building.

Non esattamente. Avere una certa prospettiva storica è sempre un buon punto di partenza. Altrimenti si potrebbe finire come la FED, la quale cerca futilmente di valutare la vasta effusione del rumore a breve termine proveniente da un’economia post-industriale da $17 bilioni. Infatti i dati “in entrata” sono così pieni di stime, imputazioni, squilibri stagionali e successive revisioni, da essere quasi privi di significato.

E la prova di ciò è nelle trascrizioni delle riunioni della FED — rilasciate con un ritardo di 5 anni. Le trascrizioni mostrano che nei punti di svolta di un ciclo economico e finanziario, il politburo monetario agisce sostanzialmente alla cieca — come lo era in primavera, estate e inizio autunno del 2008. Ancora più importante, i dati “in entrata” citati con una certa autorità da molti partecipanti del FOMC per quanto riguarda le componenti del PIL, dell’occupazione, dell’inflazione e di altri trend macroeconomici, sono spesso introvabili nei dei dati ufficiali attuali — essendo stati rivisti nel frattempo.

Quindi partendo con una prospettiva di 100 anni sui prezzi dell’energia elettrica, il grafico qui sotto rende chiaro il quadro più ampio: l’ascesa dei keynesiani nel settore bancario centrale dopo l’agosto 1971 è associata ad un’inflazione persistente, non ad una deflazione. Così, tra il 1913 e il 1960, i prezzi dell’energia elettrica negli Stati Uniti erano piatti — non c’era affatto un trend inflazionistico.

Non casualmente tale epoca si concluse con l’assalto Johnson-Nixon alla rettitudine fiscale e alla moneta sonante. Infatti sin dall’arrivo ufficiale della discrezione della banca centrale nel 1971 — cioè, una moneta ancorata ai capricci del FOMC — è esistita una distorsione inflazionistica sistematica nei prezzi delle utenze.

Ma c’è di più. Il giugno 1997 è la data in cui la FED di Greenspan andò all-in nella sua politica di manomissione infinita del mercato finanziario. In quel frangente la FED aveva trascorso alcuni mesi a contemplare quel famoso avvertimento di Greenspan “sull’esuberanza irrazionale” e aveva fatto un mezzo tentativo di rallentare la mandria di Wall Street spingendo in su i tassi di interesse. Dopo una reazione decisamente negativa, invece, i tassi furono abbassati nel giugno 1997 e l’Eccles Building non guardò mai più indietro.

Durante i successivi 17 anni il bilancio della FED sarebbe esploso da $400 miliardi ai $4.5 bilioni di oggi. Dieci volte tanto.

Ancora più importante, ricordiamo che durante la maggior parte di questo periodo la FED ha condotto battaglie ricorrenti contro una “deflazione” incombente o solo immaginaria. Eppure, come mostra il grafico qui sotto, l’aumento medio del CPI è stato del 2.3%/anno in quel periodo; e, giustamente, non c’è nulla di escluso da quel numero perché ogni singolo cittadino americano ha mangiato e ha avuto bisogno di riscaldamento e carburante durante quei 17 anni.

Ma ecco il punto. Per quanto riguarda la parte di inflazione che è “vista”, come in una bolletta mensile, il tasso di incremento è stato molto superiore al 3.5% annuo. Per coloro che pensano che questo tipo di inflazione “moderata” sia una cosa salutare, considerate ciò che un dollaro risparmiato oggi varrebbe dopo 30 anni di lavoro sotto un ritmo di inflazione del 3.5%. Risposta: 35 centesimi.

Insomma, non una sola delle 115 milioni di famiglie americane — affittuari, proprietari e debitori — può sfuggire alla bolletta mensile dell’energia elettrica. $200 al mese non sono bazzecole, e il trend del 3.5% degli ultimi 17 anni ha appena accelerato al 5.3%. E questo è successo proprio mentre viene annunciata la “lowflation.”

Tale tendenza inflazionistica pluridecennale, non è affatto un’esclusiva dei prezzi dell’energia elettrica. Considerate la benzina, che è lievemente calata di prezzo negli ultimi trimestri ma il cui trend non lascia alcun dubbio.

Nel corso degli ultimi diciassette anni, i prezzi della benzina al dettaglio sono aumentati di 6.5% CAGR e quasi del 6.0% negli ultimi nove anni. Nonostante i prezzi del petrolio siano saliti alle stelle dopo il settembre 2007 e successivamente sono diminuiti dopo il picco di $150/bbl nel 2008, i prezzi della benzina sono aumentati ad un tasso del 3.0% sin dall’inizio della crisi finanziaria.

Quindi non lasciate che le recenti linee al ribasso nel grafico qui sotto turbino il politburo monetario. Le persone che viaggiano in macchina hanno sperimentato un’inflazione costante, mentre i pompieri della FED gridavano di dover scongiurare la deflazione.

OK, c’erano alcune persone nel campus di Princeton che non avevano un’auto e andavano in bicicletta o a piedi. Ma avevano bisogno di combustibile per il riscaldamento in inverno e non c’era niente di disinflazionistico in questa spesa — soprattutto per le 10 milioni di famiglie che si riscaldano.

Negli ultimi 17 anni l’indice è salito ad un ritmo annuo dell’11%; e del 6% CAGR dal 2007. Il fatto che non sperimentiamo un picco del petrolio come a metà 2008, è solo una “magra consolazione”. Un bene essenziale che costava circa $0.50 a gallone quando Bernanke ha iniziato a delirare sul pericolo della “deflazione” nel 2002, ora costa $3.00.

Sì, durante lunghi periodi di tempo, la maggior parte delle persone mangia e beve. Evidentemente non c’è nulla di deflazionistico, o disinflazionistico o benigno nel sotto-indice del BLS degli alimenti e delle bevande. E’ aumentato del 2.4% l’anno durante i 17 anni in cui Greenspan ha buttato la disciplina monetaria fuori dall’Eccles Building; e del 2.0% l’anno da quando Bernanke ha dichiarato guerra alla deflazione alla fine del 2007.

Inoltre non vi è nulla in quella curva crescente che possa suggerire un improvviso calo negli ultimi trimestri. Durante i 12 trimestri terminanti a marzo 2014, i prezzi alimentari e delle bevande sono aumentati ad un tasso annuo del 2.2%.

L’osservazione qui sopra ci porta ad un ovvio corollario. Se riscaldate qualcosa, dovete affittarla o possederla. Per le 40 milioni di famiglie che affittano il loro castello, non c’è stato niente di deflazionistico per lungo tempo. Negli ultimi 17 anni gli affitti sono aumentati ad un tasso composto del 3.0%. E non vi è alcun segno di un rallentamento significativo. Gli affitti sono aumentati del 2.8% nei dodici mesi fino a marzo di quest’anno, e del 2.7% l’anno precedente.

Rimangono 75 milioni di famiglie che possiedono le proprie case, e secondo il BLS per loro il tasso di inflazione è stato molto più benigno. Ne terremo sicuramente nota, ma vale la pena notare che se la casa è di proprietà o in affitto, ci sono sempre i costi per il sistema fognario, la raccolta dei rifiuti e le riparazioni.

Secondo il BLS non c’è stato alcun segno di deflazione in una qualsiasi di queste categorie. Il costo per il sistema fognario e la raccolta dei rifiuti, ad esempio, è raddoppiato sin da quando Greenspan ha avuto il suo momento di esuberanza irrazionale. Ciò equivale ad un tasso di incremento annuo del 4.5% nella vita di ogni giorno. Per quanto riguarda le riparazioni, il CAGR è aumentato del 4.8% l’anno dal 1997. E in nessuna di queste categorie vi è stata alcuna decelerazione significativa.

Questo ci porta ai fitti figurativi (owners equivalent rent, OER) — per cui possiamo notare tre cose. In primo luogo, contano per il 25% del CPI. In secondo luogo, comprendono il 40% dell’inflazione visibile secondo l’Eccles Building — vale a dire, il CPI meno cose come cibo ed energia. E, infine, sono calcolati mediante una metodologia che può essere descritta solo come una farsa burocratica.

Ogni mese viene chiesto a diverse migliaia di intervistati che possiedono case, e probabilmente desidererebbero affittarle, che cosa si sarebbero aspettati di guadagnare mensilmente se avessero affittato la loro proprietà.

Evidentemente non ne hanno idea — e nemmeno il Dipartimento del Commercio che conduce l’indagine o il BLS che elabora i dati. E si presuppone che i dati grezzi provengano veramente dagli intervistati, e non da dipendenti del Census Bureau che a fine mese si affrettano per arrivare alla loro quota di interviste. Alcune fughe di notizie recenti si sono concentrate esattamente su questo punto.

Eppure anche se vengono misurati in maniera dubbia, vi è stata inflazione significativa negli OER nel corso degli ultimi 17 anni: 2.4% annuo per l’esattezza. Questa cifra è misteriosamente rallentata all’1.7% l’anno dal 2007, ma anche tale tasso non si qualificherebbe come deflazione. Gli OER raddoppierebbero ogni 40 anni a tale tasso.

Ma negli ultimi 17 anni i prezzi delle case, misurati dal Case-Shiller repeat sales index, sono aumentati ad un tasso annuo del 5.2%, il doppio degli OER. E questo nonostante il boom del settore immobiliare e del successivo bust.

Senza dubbio qualche stregone della FED suggerirà di non farsi turbare da questo enorme divario tra i prezzi delle case e degli OER. Nella sua saggezza, la FED ha represso radicalmente il tasso benchmark del Tesoro, il che significa che i costi per i proprietari di abitazioni sono diminuiti drasticamente. Quindi, sì, il fatto che nel corso degli ultimi 17 anni il prezzo delle abitazioni sia salito a 2x rispetto al tasso dei fitti figurativi, ha senso!

Inutile dire che ora che i tassi di interesse stanno cominciando a normalizzarsi, anche il costo della proprietà — cioè, gli OER — inizierà ad accelerare. Evidentemente i combattenti della deflazione nell’Eccles Building non si aspettano tutto ciò — forse perché hanno un posto in prima fila nella fabbrica statale dove vengono sfornati i dati sugli OER.

C’è una componente del CPI che ha sperimentato un’autentica deflazione sin dal 1990 — e cioè i beni soggetti a quella riduzione del costo del lavoro che ha portato allo svuotamento delle risaie dell’Asia orientale. Pertanto l’indice che comprende i mobili per la casa, gli elettrodomestici, gli arredi, gli strumenti e le forniture — che ha un peso del 4% nel CPI — è leggermente diminuito sin dal 1997.

Lo stesso vale per l’abbigliamento e le scarpe che rappresentano un altro 3.5% del CPI. Eppure gli articoli per la casa sono diminuiti ad un ritmo cumulativo del 2% negli ultimi 17 anni e l’abbigliamento e le scarpe del 4%. Questi cali modesti sono benvenuti, ma diventano insignificanti rispetto ai rialzi cumulativi del 50-100% dei beni e servizi sopra evidenziati.

E il calo dei prezzi dei beni commerciabili non ha nemmeno cominciato a controbilanciare l’aumento invisibile dei costi medici, dell’istruzione e di altri servizi.

Il politburo monetario ha veramente raggiunto un punto di disperazione. Pur di far rimanere in gioco i grandi player di Wall Street, mantiene i tassi del mercato monetario a zero e si sforza di mantenere intatti i carry trade nel mondo degli affari. Ma 7 anni di ZIRP sono stati talmente inutili che richiedono l’invenzione di una gigantesca menzogna — il mito dell’assurda “lowflation” — per mantenere attiva la stampante monetaria nel seminterrato dell’Eccles Building.

[*] traduzione di Francesco Simoncelli

Pingback: All’interno del mito della “lowflation”: Una disquisizione sull’inflazione vista e non vista