Attualità

UNA NUOVA IDEA PER IL DEBITO EUROPEO, O L’ENNESIMO REGALO ALLA FINANZA ?

Recentemente su Bloomberg è uscito un articolo interessante, degno di commento, che propone una possibile soluzione al problema del debito europeo.

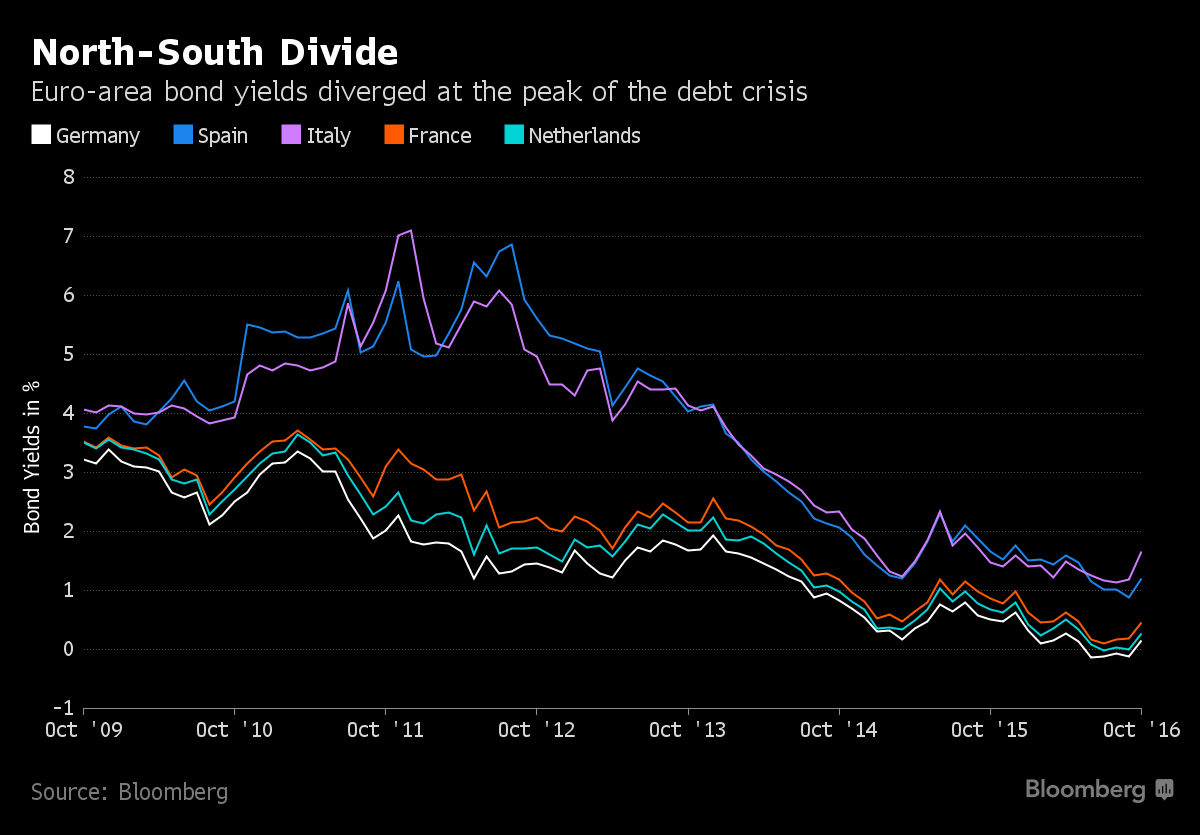

Uno dei maggiori problemi dell’Europa è il differenziale d’interesse fra i vari paesi. Nella costruzione europea si è voluto specificamente evitare ogni possibile forma di garanzia reciproca del debito, come si è evitata con attenzione ogni forma di politica fiscale comune. Quindi ogni singolo stato mantiene il proprio rischio sovrano e , soprattutto, mantiene i propri problemi di gestione del debito, con rating diversi e rendimenti diversi. In teoria sarebbe possibile la sostituzione di questi debiti nazionali con titoli comuni, i cosiddetti Eurobond. Questo però porterebbe ad una vera politica di solidarietà economica europea che è fermamente rifiutata dalla Germania e dai paesi nordici: non vorrete mai che un bavarese possa garantire per un abitante della Laconia! O che un lappone garantisca i debiti di un maltese… Tutto questo viene naturalmente a ripercuotersi su diversi rendimenti dei titoli di stato dei vari paesi.

Per ovviare a questo problema sono state proposte alcune soluzioni, tra cui una recentemente ripresa QUI. L’idea è del professor Markus Brunnemeier. Praticamente il professore prevede che un ente pubblico (anche la BCE) o privato acquisti tutto il debito pubblico europeo per riemetterlo in nuovi titoli composti da “Fettine” del singolo debito dei singoli stati, suddiviso sulla base della diversa rischiosità in tranche Senior, Mezzanine e Junior. Questi titoli misti dovrebbero essere poi piazzati sul mercato, ma al contrario degli eurobond non godrebbero della solidarietà fra i creditori, ma ognuno verrebbe a rispondere per la propria fettina di credito. Non essendoci garanzia reccioproca avremmo questo effetto, secondo Brunnemeier:

- avremmo un titolo unico a rappresentare i singoli titoli di stato;

- nello stesso tempo ogni stato verrebbe ad essere rappresentato nella propria singola rischiosità.

Apparentemente la soluzione perfetta… ma…

Prima di tutto, così come costruito, il titolo sarebbe non un bond, ma più un derivato. Inoltre quale sarebbe la redditività / rischiosità del titolo ?

la prima risposta sarebbe la media ponderata della redditività/rischiosità dei singoli titoli. Però un titolo, nel suo complesso, va in default quando il suo contratto non può essere rispettato nel sui complesso. Quindi il default vi sarebbe anche nel caso di una sua inadempienza parziale, anche della sola componente junior. Alla fine il rendimento/rischio sarebbe allineato NON alla media matematica dei rendimenti/rischi, ma a quello del titolo più rischioso. questo soprattutto perchè i paesi con debiti più consistenti sono quelli con maggiore rischiosità di default e che verrebbero a pesare anche di più nella composzione del titolo complessivo.

Insomma avremmo un titolo che NON darebbe vantaggi ai paesi deboli dell’area euro e SAREBBE PIU’ costoso per i paesi “Virtosi”, praticamente un gioco a somma negativa.

Quidni questa soluzione , tranne modifiche radicali, non è conclusiva, anzi viene a rendere ancora più complicata la gestione del debito pubblico. Sicuramente potrebbe generare un grosso flusso di commissioni per l’ente privato o pubblico che gestisse questa cartolarizzazione.