Attualità

ULTIMA CHIAMATA PER BCE per evitare una Lehman in Europa di Luigi Luccarini

La situazione delle banche europee è davvero arrivata ad un punto critico.

E non si tratta certo di un’opinione, ma quanto emerge dall’osservazione di questo grafico, che fa notare come la capitalizzazione complessiva di quelle ricomprese nell’indice Stoxx di settore è tornata sui livelli del 2011, persino inferiori a quelli del biennio del 2007/2008

E’ ovvio che pesa su questo ribasso la crisi senza fine di Deutsche Bank e Commerzbank che negli ultimi giorni hanno ritoccato i loro record negativi.

Ma nella stessa situazione sembrano altre banche, ad esempio Unicredit che accusa una caduta dai valori ante 2007 di oltre il 95%

Insomma, dovunque si volga lo sguardo, gli andamenti grafici appaiono gli stessi ed è inevitabile a questo punto chiedersi se siamo in presenza di un imminente “rischio Lehman” sistemico in Eurozona.

Anche se la vera domanda che andrebbe posta è: come mai invece negli USA, dove partì la crisi che avrebbe dovuto ridimensionare forza e valore del suo mercato finanziario, l’indice di settore è tornato performante al punto di quasi doppiare i valori da cui era precipitato?

In effetti il confronto dell’S&P Financials con lo Stoxx Banks è a dir poco impietoso.

Ora, posto che non sono accettabili spiegazioni banali, della serie “la borsa USA è in bolla speculativa”, a chi scrive il motivo di questa divaricazione sembra piuttosto evidente. E risiede nel modo in cui oltre Oceano è stata affrontata la grande crisi di quel biennio.

Negli USA con il piano Paulson dal 2008 le banche e il sistema finanziario (sul punto di crollare dietro il crack Lehman) hanno ricevuto iniezioni di liquidità a costo zero per quasi 8000 mld. di dollari, forniti dal Federal Riserve System, senza che nessuno all’interno della Fed, meno che mai il Chairman di allora Bernanke abbia mai opposto obiezioni al riguardo.

L’intento era quello di scongiurare il credit crunch e soprattutto la conseguenza peggiore di questo genere di situazioni, la trappola della liquidità.

Da questa parte del mondo invece BCE, nell’ottica di una view dirigista ha preferito accentrare su di sé ogni leva finanziaria, dapprima operando con eccessiva prudenza la discesa dei tassi di interesse e quindi ritenendo di dover gestire direttamente la liquidità aggiuntiva fornita in Quantitative Easing – il tanto celebrato “bazooka” di Mario Draghi.

Il tutto nella prospettiva di “salvare” l’Euro, ma nella sostanza finendo per salvaguardare gli interessi mercantilistici della Germania, anche a costo di congelare economie interne di altri paesi, impedendo loro di recuperare competitività.

Nasce così il “super Bund” che diventa un polo di attrazione della liquidità in Euro, ma che nel contempo deprezza, per mancanza di remunerazione effettiva all’investitore.

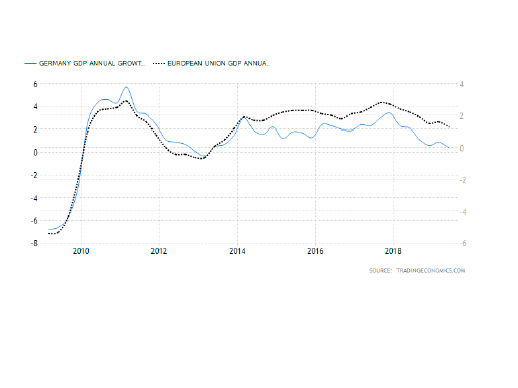

Non soltanto il cittadino qualsiasi, ma anche la l’istituzione finanziaria che lo ha in portafoglio. Comprese le banche tedesche che scontano oggi il paradosso in cui la Germania versa da tempo: quello di un paese in cui ad una crescita esponenziale sul lato finanziario

non corrisponde un adeguato riscontro sul piano dell’economia reale, dal momento che il tasso di crescita del GDP tedesco, aldilà della narrazione e dell’immagine di “locomotiva”, è da tempo inferiore alla media EU.

Per uscire da questo impasse, BCE dovrebbe realizzare una sorta di piano Paulson, ma il problema è che gli Stati EU –primo tra tutti, proprio la Germania – non sembrano gradire l’idea di aiuti diretti alle banche. E comunque queste ultime potrebbero poi utilizzare il denaro ricevuto per acquistare ancora obbligazioni governative, quindi il solito Bund.

Perciò le recenti dichiarazioni di Draghi a Sintra e le nuove rassicurazioni fornite da Olli Rehn a Ferragosto, che pure sembravano aver scosso positivamente i mercati, si risolvono in un semplice lenitivo, poiché non chiariscono se le misure in cantiere saranno diverse da quelle che continuano a sostenere il Bund, che infatti venerdì scorso ha fatto segnare a -0,72% l’ulteriore rendimento minimo della sua storia.

In realtà c’è una sola soluzione per “normalizzare” il sistema finanziario dell’Eurozona ed è quello di fornire denaro alle banche obbligando gli Stati dove esse hanno sede ad emettere debito per l’importo corrispondente ai prestiti ricevuti dailoro istituti.

Soltanto così si allenterebbe forza di attrazione del Bund, considerando che la Germania sarebbe costretta ad inondarne il mercato per far fronte alle esigenze di denaro del suo asfittico sistema finanziario.

Questa, a ben guardare, è la vera sfida che si apre nell’Eurozona. E che se non verrà affrontata vedrà l’intera Unione travolta da Brexit e dai dazi che Trump imporrà in caso di nuova svalutazione c/dollaro, allo stato inevitabile, considerato che la moneta continentale da tempo vale meno del Bund – cioè di un pezzo di carta che contiene una promessa di pagamento.

Non resta che aspettare e vedere se EU intende davvero implodere per difendere ad ogni costo il nuovo bunker di Berlino.

Senza dimenticare che i fratelli Lehman erano German-born American businessman.

LUIGI LUCCARINI

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.