Attualità

RENZI : 40 MILIARDI DI EURO AL SISTEMA BANCARIO. SOGNI O REALTA’ ?

La notizia del giorno per il sistema creditizio europeo viene dall’Italia ed ha le sue cause nelle continue batoste di borsa per i nostri istituti di credito. Il Brexit è stato un pretesto per la speculazione internazionale per riprendere a bastonare il nostro malconcio settore creditizio che si presenta poco redditizio, dalla struttura vecchia e , per fortuna, poco ancora incline alla speculazione e legato all’attività tradizionale di far banca.

La BCE non ha certo facilitato le cose con il Quantitive Easing che ha ridotto al minimo i margini delle banche: purtroppo il sistema creditizio attuale ha grandi difficoltà nel ribaltare sui clienti i tassi negativi applicati sui depositi dalla banca centrale, e nello stesso tempo tanto più i valori assoluti degli interessi stessi sono vicini allo zero, tanto più si incrementa la sensibilità marginale del cliente ad ogni minima variazione. Insomma per le banche è un periodaccio.

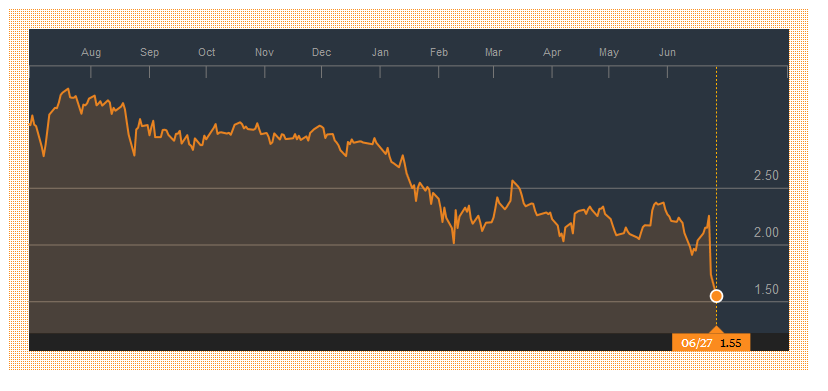

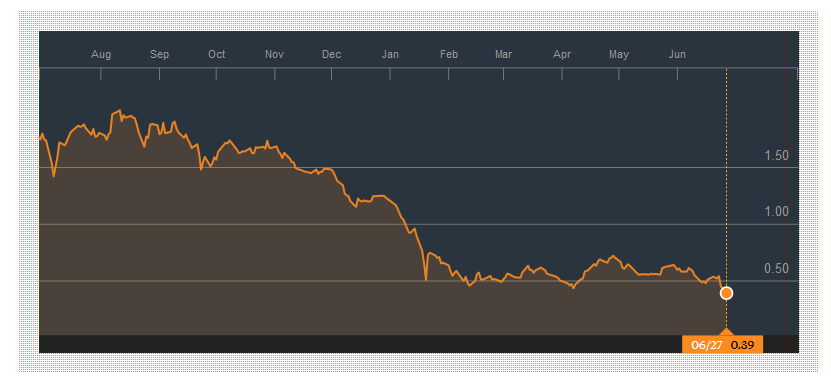

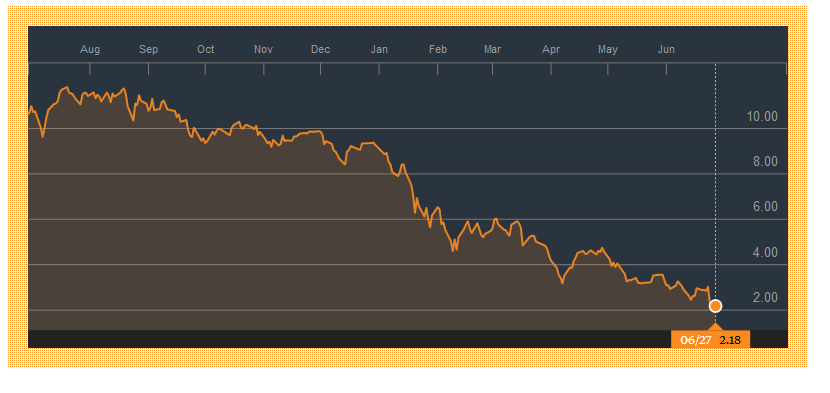

Infatti le banche italiane stanno festeggiando. Vediamo un po’ di quotazioni dell’ultimo anno:

Unicredit

Intesa

MPS

Banco Popolare

Insomma la speculazione ha avuto buon gioco a mandare al minimo i valori delle nostre banche.

Ecco che allora nasce l’idea, riportata da vari fonti di informazione anche internazionali e citata dallo stesso presidente del consiglio nell’incontro di Berlino, di un fondo per ricapitalizzare le banche per 40 miliardi di euro.

Il fondo di ricapitalizzazione statale sarebbe giustificato dalla situazione eccezionale di accaduta con il Brexit, che permetterebbe l’aggiramento delle norme che vietano gli aiuti di stato tramite l’attivazione della norma che chiama in campo la “Crisi sistemica”. Inoltre , sempre secondo queste indiscrezioni, ci si vorrebbe avvalere come giustificazione all’interno della normativa bancaria , della perdita di valore delle azioni ben superiore all’otto per cento di perdita dei risparmiatori necessaria per un eventuale intervento con il denaro pubblico.

In realtà ci sarebbe un’alternativa alla ricapitalizzazione diretta del governo, via prevista dai regolamenti europei e che è l’attivazione del ESM , lo European Stability Mechanism, per il quale l’Italia, tra l’altro , ha già versato cash 14 miliardi circa e fornito garanzie per circa altri 100 miliardi. ESM nasce prima come fondo per l’intervento sui debiti sovrani, ma successivamente espande il proprio ambito anche alla ricapitalizzazione dei sistemi bancari, avendo come primo intervento la Spagna. ESM può intervenire in crisi che mettano in pericolo la stabilità dell’euro . Perchè allora non è stato chiesto l’intervento dell’ESM ? Perchè chiedere l’intervento diretto dellESM significa chiedere anche l’Intervento della Commissione della Trojka, e questo sarebbe il segno dell’insuccesso clamoroso delle politiche governative.

Così si è preferita, almeno a parole , la via di una capitalizzazione diretta. Le banche ne hanno sicuramente bisogno : prossimamente ci sono gli aumenti di capile di di Banco Popolare, poi si parla di ricapitalizzazione per MPS e , soprattutto, per Unicredit. Naturalmente il tutto sta avvenendo nel modo fumoso e confuso a cui ci ha abituato il governo Renzi : i fondi in questione saranno pubblici completamente , e quindi andranno ad aggiungersi ai 2300 miliardi di debito, pubblici e privati con intervento della CDP, oppure forme di di finanziamento ad hoc ? Chi lo dirigerà ? Come saranno gestite le partecipazioni , vedremo rinascere l’IMI oppure saranno solo operazioni di brevissimo termine ? Insomma ci sono innumerevoli dubbi informativi da risolvere.

Inoltre noi ci permettiamo di introdurre alcune osservazioni proprio sul metodo dell’intervento :

a) Il pretesto della Brexit , il cui crollo di borsa relativo potrebbe essere in parte riassorbito in breve tempo, appare per quello che è: un pretesto. I legami fra il nostro sistema finanziario e quello inglese non sono tali da appellarsi all’emergenza. Non è detto che a Bruxelles e soprattutto a Berlino ci caschino.

b) Allo stesso modo considerare la perdita di borsa come una perdita secca e netta per il risparmiatore è una forzatura neppure leggera. Se ci pensiamo ci sono banche che potrebbero chiedere l’intervento pubblico ogni 3 sedute negative di borsa. Il senso di “perdite per i risparmiatori” del bail in era un po’ diverso e coinvolgeva gli obbligazionisti e le situazioni di default che, per ora, Dei Gratia, non ci sono. Dubito che la BCE consideri positivamente tale intervento.

c) Neppure i banchieri sono così entusiasti di trovarsi un ospite scomodo come il tesoro nel proprio azionariato, tranne che in casi di emergenza. La mano pubblica poi renderebbe più complesso trovare partner privati.

d) In realtà la crisi del sistema bancario è una crisi di efficienza e di fiducia. L’intervento pubblico non è detto che sia adeguato e sufficiente a riportare l’una e l’altra. Dal punto di vista dell’efficienza non vediamo grandi manager provenire dal tesoro. Dal punto di vista della fiducia riteniamo che sarebbe stato molto più utile il ristabilimento della garanzia della banca centra, BI o BCE , sui depositi e sulle obbligazioni bancarie, senza tanti meccanismi confusi come il Bail In ,Bail Out etc, tutti termini che per il risparmiatore ordinario significano solo incertezza. Tutta la normativa bancaria richiederebbe una profonda definizione, a partire dai meccanismi contabili della definizione del RWA (cioè della pesatura degli attivi tramite il rischio) e di Basilea III, che privilegiano, con la scusa della “Sicurezza dei patrimonio delle banche” i pasticci della finanza derivata piuttosto che l’intervento nell’economia reale. Tutta questa normativa contabile deve essere profondamente rivista prima che cancelli il significato dell’esistenza della banca stessa.

e) Spesso si dice che il governo sia “Piegato” alle banche, ed effettivamente il governo Renzi ha legiferato come mai nessuno prima sul tema delle banche, per la verità causando , a mio parere, più danni che benefici, il tutto in collaborazione con la commissione europea. Ora io mi chiedo come il governo possa giustificare davanti all’opinione pubblica un investimento di 40 miliardi per le banche quando servizi essenziali come la scuola, la salute e la previdenza sociale vengono tagliati per ragioni di bilancio. Come si può eticamente difendere degli amministratori fallimentari e, nello stesso tempo, fare della macelleria sociale ?

f) Questa forma di intervento suonerebbe come una vera e propria beffa per gli azionisti di BPVi e di VB che ormai han perso tutti i loro soldi.

Per concludere l’iniziativa del governo pare un attacco della famosa “Annuncite” e richiede di essere chiarita in più punti. Nello stesso tempo , se non accompagnata da una riforma completa del sistema europeo di garanzie al risparmio e del concetto stesso di “Banca” non sarà che un costoso palliativo a carico dei contribuenti e dei risparmiatori italiani.