Conti pubblici

PROPOSTA 3.0 ECONOMIA5STELLE PER IL M5S: LA VIA FRANCESE ALLA RIDUZIONE DEL DEBITO PUBBLICO

Il presente documento prende spunto da un articolo uscito tempo fa sul Blog di Beppe Grillo in cui si prospettava l’idea (remota, ma veramente remota) di “nazionalizzare le banche” in risposta agli inefficaci LTRO attivati della BCE.

Bene, se ciò dovesse accadere, in quale modo potremmo utilizzare la bocca da fuoco di un sistema bancario al servizio della Nazione?

Prima di effettuare la solita simulazione, dobbiamo fare un salto indietro nel tempo, stile “Ritorno al Futuro” per indagare la storia dove poggiano le radici per la comprensione del futuro. Faremo questo partendo, ancora una volta, dal periodo tra le due guerre mondiali. Noterete molte interessanti similitudini col periodo attuale.

Infatti, come negli anni trenta, anche oggi l’Italia affronta la crisi mondiale con il solito immancabile fardello. Il debito pubblico direte? No! O meglio, non solo: un’economia in cui sono scomparse le prede (i clienti) per i predatori (le imprese), siano essi esteri (Euro, troppo forte sul dollaro, sopravvalutato per l’economia italiana) o italiani (Monti alla CNN: Stiamo distruggendo la domanda interna), su cui si innesca (ora sì!) un gigantesco debito pubblico.

Anche oggi, come allora, la perdita di competitività dipende dall’adozione dei cambi fissi (Euro oggi contro Gold Standard di allora). Anche oggi, come allora, fintanto che affluirono dall’estero capitali che nascosero la progressiva perdita di competitività (spinta settore immobiliare a spese dell’industria manifatturiera), la situazione rimase sotto controllo, ma ai primi segnali di CAPITAL OUTFLOW i problemi vennero rapidamente a galla.

Bene, ma cosa accadde allora? E come si comportarono l’economia italiana ed i suoi politici? E i nostri vicini d’oltralpe?

Nel 1922 il cambio lira/sterlina era 90/1, ben presto divenne 130/1 (avvantaggiando le esportazioni italiane ma innalzando inflazione ed onerosità del debito estero in sterline e dollari). Nel 1924 la Germania (con l’iperinflazione) e nel 1926 la Francia (con l’inflazione) tornarono alla “Stabilité” (rientrarono nel Gold Standard) e Mussolini dovette adeguarsi ma decise di farlo puntando quota 90/1 e vendendola al popolo come una conquista (non ricorda qualcosa come: morire per l’Europa?).

A Pesaro, il 18 agosto 1926, Mussolini pronunciò un discorso durante il quale dichiarò: “Difenderò la lira fino all’ultimo respiro, fino all’ultimo sangue”, intendendo la difesa del cambio quota 90 ovviamente. La sfida, in puro stile Draghi 2011-2012 lanciata dal Duce, fu considerata credibile e spinse gli speculatori a credere all’evento che, quindi, accadde: quota 85,75 nel 1927 dal 148,87 del settembre 1926! Nel frattempo il governo effettuò un prestito forzoso e rafforzò i poteri di Bankitalia.

La rivalutazione della lira alla mitica “Quota 90”, come ci insegna il grande Bagnai (che Dio lo preservi in eterno), si comportò esattamente come l’euro per l’Italia di oggi o il Peso per l’Argentina dell’ultimo biennio: un cambio nominale troppo diverso da quello reale depresse l’export e determinò l’entrata in recessione della nazione (sostituzione merci di produzione italiana con arbitraggio mercantile, merci internazionali più convenienti).

Per fronteggiare la situazione e adattare l’economia al nuovo valore della moneta forte, la Commissione finanze chiese a Mussolini di:

“riadattare i prezzi all’interno ai prezzi esteri, riducendo tutti gli elementi dei costi di produzione e quindi stipendi e salari, rimunerazioni e parcelle, interessi e capitali dei debiti, tasse e costo di trasporti: sconvolgere cioè tutta l’economia nazionale, disposti anche ad affrontare le inevitabili crisi”.

Il Duce decise allora di intervenire chiedendo ai lavoratori italiani indovinate cosa? Il taglio di salari e stipendi! Così avvenne, ma l’intervento non funzionò e l’ intera economia entrò in crisi.

Fig. 1: Sigla sindacati dell’epoca

Nel 1929, in aggiunta, si fermò l’ economia mondiale e per l’Italia fu il definitivo tracollo economico. Il Duce, a quel tempo, aveva un tal Alberto Beneduce, come consigliere economico, il quale ben comprese gli errori sin lì compiuti e le cose da correggere:

– le banche, proprietarie delle imprese, non dovevano più essere il centro del sistema industriale/politico del paese (ma guarda un po’);

– il futuro dell’ economia italiana doveva passare per lo sviluppo della domanda interna (orrore alemanno!).

Assieme a Donato Menichella introdussero la Riforma Bancaria (1936) che comportà una distinzione tra attività bancaria a breve (aziende di credito ordinario) e attività bancaria a medio-lungo termine. Si vietò alle banche di credito ordinario di operare nel settore del credito industriale, fissando un regime di controllo da parte della Banca Centrale e lasciando al mercato finanziario lo sviluppo dell’apparato industriale.

Tale assetto, purtroppo, venne meno nel 1993 con il testo unico promosso dal governo Amato, entrato in vigore nel 1994, che recepiva la II direttiva bancaria CEE del 1992 e istituiva la banca d’impresa.

Fig. 2: Donato Menichella e Alberto Beneduce

L’obiettivo che si era dato il Duce, “sopravvalutazione della lira” (pensa te!) promessa da questi agli Italiani, tornò utile a Beneduce per attrarre capitali Americani (ndr.: Monti e Letta hanno fatto il giro del mondo parlando della “Stabilité” finalizzata ad attrarre I.D.E.) e iniziare il cambiamento radicale del modello di sviluppo e di finanziamento della economia italiana sino ad allora Bancadipendente (mi tornano in mente le parole recentemente pronunciate da Profumo). Il crollo della economia americana del 1929 costrinse Beneduce a far uso delle sole risorse nazionali. Il successivo crollo del sistema bancario settentrionale, e il rispetto della famigerata quota 90/1, esposero l’ economia italiana ad indescrivibili sofferenze che si sarebbero potute evitare se solo la lira fosse stata disancorata dall’oro e avesse fluttuato libera nel mercato delle valute (le cavalletteeeeee!). Onde salvare le banche e la stessa Banca d’ Italia, nacque l’ Iri. Questo ente assorbì le industrie (sino ad allora di proprietà delle banche) e le banche stesse. Nacque quell’economia mista che gettò le basi per lo sviluppo e la vera stabilità dei 70 anni successivi.

In pratica, la storia (anche quella del tempo del Duce) insegna una cosa: il mercato domestico è importante, l’internal devaluation (svalutazione dei salari) non funziona perchè deprime il suddetto mercato; le risorse per lo sviluppo, poi, vanno ricercate all’interno del proprio paese mobilitando tutte le energie latenti nella nazione.

Sia il fare investimenti, sia il rientro dal debito pubblico elevato, pertanto, vanno ottenuti avvalendosi delle proprie risorse. E’ un nonsense andare alla ricerca di grandi capitali internazionali quando possiedi una moneta sovrana e hai la proprietà dell’intero sistema bancario nazionale. Ma come può funzionare il tutto? Sempre con riferimento allo stesso periodo storico, dobbiamo fare un salto dai nostri amati cuginetti.

Dopo i precedenti due articoli relativi al ritorno alla Sovranità Monetaria, con il quale si metteva in luce l’importanza della svalutazione e della spesa a deficit, e il secondo che poneva l’accento sulla spesa a deficit per mezzo della moneta complementare in ottica sterilizzazione della propensione alle importazioni, eccoci oggi ad un capitolo assai importante per il mondo intero: il rientro dal debito pubblico e la realizzazione (a deficit) di investimenti produttivi infrastrutturali per mezzo della ccdd. “Repressione finanziaria”. E per fare ciò ci avvarremo dell’esperienza dei Galletti d’Oltralpe.

Per “repressione finanziaria” si intende lo spingere istituzioni ed individui ad accettare tassi d’ interesse più bassi, di quelli di mercato, per il debito sovrano.

In un’economia finanziariamente repressa, i tassi di interesse sono tenuti sotto controllo dal governo e non sono soggetti a fluttuazione libera sui mercati. È un’economia in cui la Banca Centrale finanzia il Tesoro (in parte o anche largamente) perdendo totalmente la sua indipendenza. Ovviamente i movimenti internazionali di capitali dovranno essere necessariamente controllati ma in cambio lo stato consegue un basso indebitamento o un rapido rientro del medesimo entro certi limiti. Ne consegue che nel corso degli anni si possono evitare tagli consistenti alle spese dello stato o incrementi notevoli della tassazione al fine di compensare l’incremento degli oneri per il servizio del debito che si hanno quando il mercato dei capitali diventa “moderno”.

Ecco come funziona il sistema: la banca centrale acquista titoli di Stato, in modo da spingere i tassi di interesse a livelli al di sotto del tasso di inflazione. Ciò significa che l’inflazione è superiore alla crescita dei tassi di interesse e il tasso di interesse reale diventa negativo!

Ah! Secondo chi scrive, è meglio che nel frattempo se le banche fossero temporaneamente nazionalizzate (come in Gran Bretagna), i dipendenti, probabilmente, saranno gli stessi ma dovrà cambiare l’incentivo al lavoro, il modo di operare, non più massima speculazione ma servizio al mondo produttivo/reale.

L’ ”eventuale” esperienza della nazionalizzazione dovrebbe comunque terminare quando alla fine l’economia sarà tornata alla prosperità. Quando però le banche saranno nuovamente messe sul mercato, è importante che operino sempre in ottica Glass Steagal Act (seconda misura dell’atto: separazione tra banca commerciale e banca d’investimento) pena (in questo caso) l’immediata nazionalizzazione per disatteso impegno!

Ma torniamo alla repressione finanziaria (che brutta parola!) e andiamo dagli eredi di Asterix, di essa seppero fare buon uso tra le due guerre tanto che il 24 maggio del 1934 il Governatore Moret disse al General Council meeting:

“La politica tradizionale della Banca di Francia, con questa differenza rispetto alle altre banche centrali, è finalizzata alla stabilità delle operazioni di sconto. Essa ha sempre cercato di prevenire, il più possibile, le fluttuazioni del tasso di sconto …… ”

Al termine della prima guerra mondiale la Francia, come l’Italia oggi, aveva:

1) instabilità Politica;

2) alto debito pubblico.

La gestione francese del debito pubblico durante le due guerre venne risolta a base di gestione manageriale dei tassi d’interesse e inflazionamento. Tale metodo venne etichettato come: politica di repressione finanziaria.

La maggior parte del debito francese era interno, per questo tale risposta era ad hoc. La gestione dei tassi di interesse francesi avvenne fissando un tetto massimo al tasso ufficiale di sconto per un dato prestito o per un’anticipazione. La Banca Centrale, totalmente sottoposta alle decisioni del Governo, lavorava per prevenire le fluttuazioni del tasso in un periodo in cui comandava la scuola classica secondo la quale la fluttuazione è l’unica regola che esso dovrebbe seguire onde evitare l’impoverimento delle riserve (aurifere e valutarie).

Togliendo alla Banca di Francia l’autonomia operativa, esercitando il potere discrezionale, i Governi riuscirono a realizzare la vera stabilità del paese.

Un tasso fisso medio prefissato, preveniva carenze di liquidità da ribassi del tasso di interesse (acquisitori spaventati da perdite in conto capitale per eventuali rialzi successivi), sia l’eccessivo peso del debito pubblico (rialzo dei tassi per incentivare l’acquisto di titoli).

Ovviamente, la Francia, “strategicamente”, sostituì l’intero debito a breve con debito a lungo termine. L’operazione fu veramente magistrale. E l’italia, oggi, tale problema non ce l’ha avendo una duration, durata media del debito pubblico in scadenza, di circa 7 anni (quindi è veramente messa bene in tal senso).

“Repressione Finanziaria” significa responsabilizzare i banchieri centrali. Il caso francese tra le due guerre è illuminante quale strada da seguire per far ripartire l’economia Italiana e al contempo riportare il rapporto debito/pil su sentieri virtuosi di rientro da valori elevati.

Una simulazione di tipo elementare (successivamente integrata dall’applicazione più rigorosa dei modelli matematici di gestione dinamica del rapporto debito/pil) dimostra quanto segue:

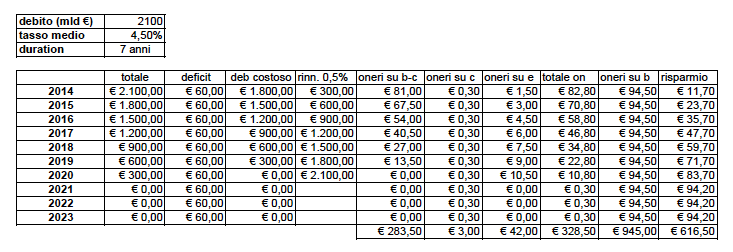

Fig. 3: simulazione di massima del risparmio di oneri finanziari da repressione finanziaria

Fosse possibile fissare il tasso d’interesse ufficiale allo 0,50% su titoli di lungo termine, acquistati dalla nuova Banca d’Italia, potremmo sostituire in 7 anni (a scadenza dei titoli in essere) titoli con oneri finanziari da 80 miliardi l’anno con titoli dai costi veramente ridotti (10,5 miliardi l’anno a parità di debito!).

Il risparmio sarebbe di 616,5 miliardi nell’arco di 10 anni (328,50 contro 945,00).

Questo è un esempio elementare, che lascia il tempo che trova in quanto il debito è n sé dinamico, ma fa accendere la lampadina.

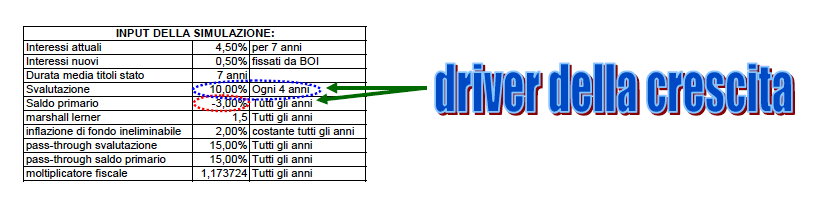

Proviamo a strutturare un modello un po’ più complesso, un modello con effetto dinamico combinato di due fattori:

1) della crescita,

– data da una colossale e provocatoria spesa a deficit (un bel 3% di disavanzo PRIMARIO!) e;

– da una piccola svalutazione del 10% da fare (piccola tanto per non provocare attacchi di panico ai soliti Materiaprimisti, deputati inclusi),

2) e della “probabile” inflazione che la spesa a deficit e la svalutazione da ritorno alla moneta sovrana) genererebbero nell’economia.

E allora cosa accade al rapporto debito su pil (ossia al debito pubblico dinamico) applicando questa terza via fatta di:

a – svalutazione del 10%;

b – disavanzo primario del 3%;

c – uso della “repressione finanziaria” fissando il tasso ufficiale di sconto allo 0,5% (cioè sotto l’attuale livello d’inflazione che è al 2%)?

Lo sviluppo ottenuto col sistema informatizzato da noi denominato SEPA dimostra quanto segue:

Fig. 4: dati di input per il modello di simulazione

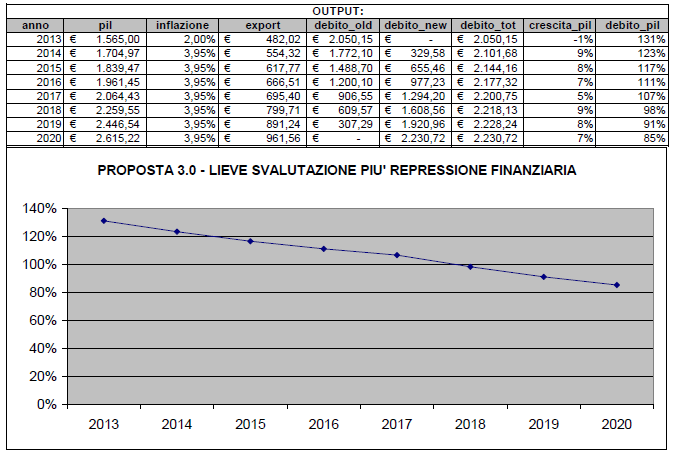

Fig. 5: dati di output del modello di simulazione

Come possiamo notare, anche questa via risulta efficace per riportare il rapporto debito/pil su di un percorso virtuoso. Ah! Per inciso, in realtà il miglioramento sarebbe di gran lunga superiore perché il pass-through dell’inflazione da svalutazione della moneta sovrana (cioè la percentuale della svalutazione che si trasferisce sui prezzi diventando inflazione) in realtà al secondo anno non è il 15% ma il 35% (35% del 10% quindi +3,5% da aggiungere al precedente ineliminabile 2%). In questo caso abbiamo volutamente sottostimato il valore altrimenti ci saremmo trovati un miglioramento talmente notevole già dopo 3-4 anni che molti di voi avrebbero gridato “al lupo al lupo”; diciamo che abbiamo preferito tenere un profilo più basso onde non diffondere troppo (tra il volgo) un “giacobino” amore per un’inflazione “patriottica”!

La prossima simulazione, sempre finalizzata al rientro da un elevato rapporto debito/pil, avverrà analizzando al simulatore uno shock fiscale nella misura del 20% (riduzione della spesa pubblica con analoga riduzione delle tasse) sempre in presenza di pareggio di bilancio. Di tal guisa, soddisferemo quella parte del Movimento (e dei cittadini in generale) più propensa alla riduzione/eliminazione dell’intervento discrezionale della politica nell’economia.

Al termine di tale simulazione, avremo analizzato tutte le possibili alternative a disposizione per il rientro da un elevato debito pubblico e ognuno potrà farsi la sua precisa idea su quale sia la strada in cui più si riconosce.

Si ringrazia ancora una volta il provetto matematico Edoardo Prezioso (anch’egli insostituibile risorsa di Economia5Stelle) per la disponibilità nella realizzazione dell’ennesima simulazione.

Gustinicchi Maurizio

ECONOMIA5STELLE

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.

You must be logged in to post a comment Login