Attualità

Perchè negli USA la FED ha avuto un po’ più di successo rispetto alla BCE in Europa?

L’annuncio del TLTRO da parte della BCE non ha colto di sorpresa gli operatori, perchè la situazione degli istituti di credito europei è opaca e non promette nulla di buono.

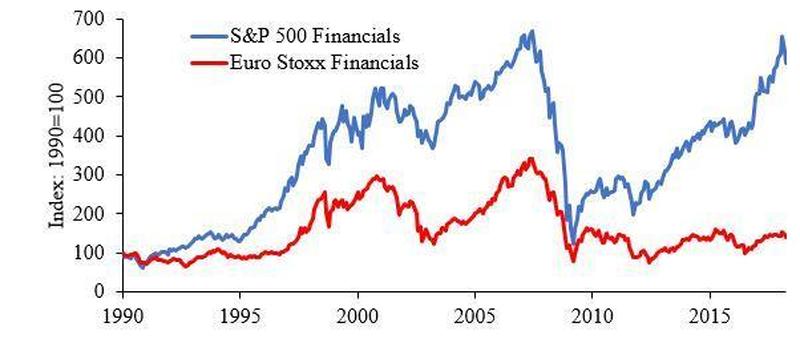

Il problema è che le politiche di risoluzioni delle crisi bancarie nel vecchio contenente non sembrano aver avuto l’efficacia di quelle d’oltre oceano, che, pure, partivano da una condizione di base peggiore dopo in fallimento di Lehmann Brothers. Eppure le quotazioni di borsa sono molto più premianti negli USA

Rispetto ai valori di borsa del 2007 le banche europee sono cresciute solo del 40% mentre quelle USA del 320%. questo in parte è dovuto alle diverse condizioni ambientali, perchè non può esserci un settore creditizio sano senza un’economia sana, ma anche dalle diverse politiche di soluzione della crisi finanziaria intraprese da FED e BCE.

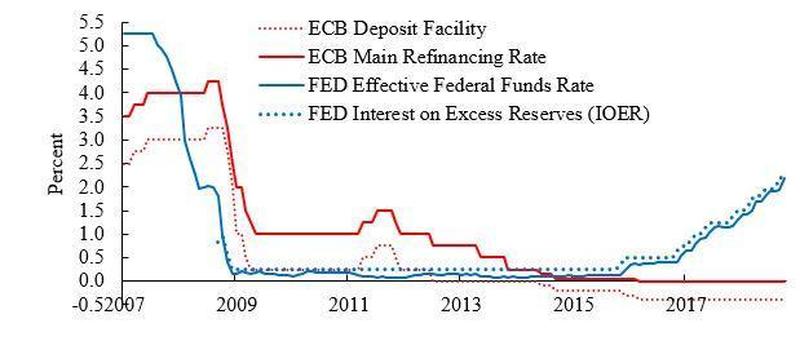

Prima di tutto la FED fu molto più rapida nell’applicazione della politica dei tassi di interesse espansiva, pur non spingendosi in territorio negativo. In questo modo la FED diede subito alle banche possibilità di rifinanziarsi, senza però punire con i tassi overnight sotto lo zero le banche che avevano un eccesso di liquidità. Un tasso negativo non aiuta il sistema bancario che cercherà solo di aggirarlo in ogni modo . La BCE impiegò 7 anni per arrivare al proprio minimo dei tassi, un tempo molto lungo. Questo è visibile nel seguente grafico.

Quella “Gobbetta” nel 2011 fu un incentivo alla crisi del debito in europa di cui, sinceramente, si sarebbe fatto volentieri a meno.

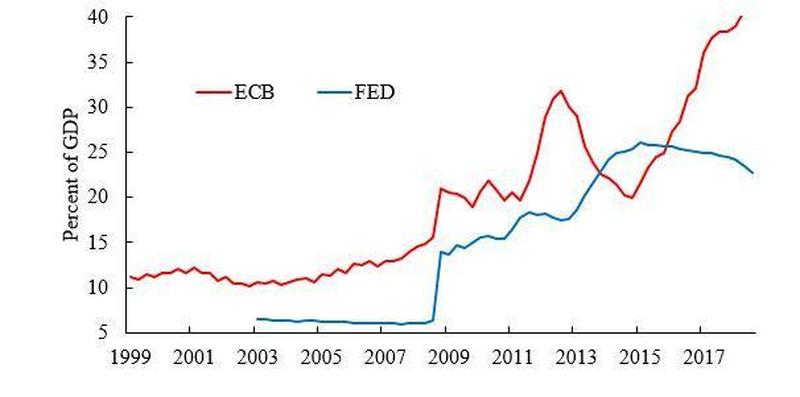

Anche nel contenuto delle azioni le due banche hanno differito in modo molto sensibile. La FED nelle proprie operazioni di rifinanziamento del sistema non si è fatta nessun problema a comprare non solo titoli di stato in mano alle banche, ma anche carte commerciali, mutui cartolarizzati e azioni bancarie il tutto sotto il Troubled Asset Relief Program per 400 miliardi di dollai. Ci fu un momento in cui, scherzando, si diceva che se una banca avesse presentato un conto della spesa , la FED avrebbe comprato anche questo. Questo portò ad una ricapitalizzazione forzata del sistema creditizio americano, riportandolo rapidamente in bonis. La BCE, per vincoli statutari, on poteva compiere un’operazione del genere, non poteva ricapitalizzare direttamente le banche cancellando gli NPL, quindi si è limitata, con il QE a comprare titoli di stato, di enti parastatali o di grandi società. Mentre i titoli pubblici sono stati pari solo al 40% delle operazioni della FED sono state l’85% di quelle della BCE, ma questo non ha eliminato i problemi di capitalizzazione legati agli NPL; che sono rimasti a zavorrare il sistema.

Inoltre l’azione della FED è stata coerente e decisa, mentre quella della BCE è sempre appaarsa, ed appare ora, politicamente segnata. Ashoka Modi ha già notato come l’azione della BCE sia meno credibile dal punto di vista espansivo e quindi non riesca a convincere i mercati.

Chiaramente non è un problema di comprensione e conoscenza degli strumenti monetari, ma di regole e di composizione del board. Pensare che la BCE, anche in via temporanea, intervenga dei capitali delle banche appare fuori dal pensabile in Europa, eppure questo sarebbe lo strumento meno costoso per la collettività, e più immediato, di risoluzione delle crisi bancarie. Purtroppo la costruzione della banca centrale del vecchio continente, fatta a tavolino e frutto di un compromesso politico, si è rivelata troppo rigida per poter essere funzionale.

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.