Analisi e studiEconomia

Paolo Savona, l’Euro elettronico o Tokenizzato. La visione di un economista sul futuro della digitalizzazione monetaria (e un mio parere)

Cos’è veramente l’Euro digitale, o meglio Euro Tokenizzato? Il prof. Paolo savona, Presidente Consob, entra sulla materia e mette in evidenza i problemi che viene a causare a livello macro, di massa monetaria, e micro, nelle interazioni fra i consumatori

La digitalizzazione del mondo finanziario, in particolare la tokenizzazione delle attività, solleva importanti questioni che vanno oltre la semplice innovazione tecnologica. Sulk tema interviene, in un articolo su Milano Finanza, il Professor Paolo Savona, che unisce conoscenza dei temi della finanza tokenizzata e del funzionamento dei sistemi monetari.

Confusione terminologica:

Innanzitutto, il profesor Savona mette in evidenza la confusione che si sta vivendo l’articolo evidenzia una confusione terminologica che ostacola la comprensione del fenomeno. Si parla di “euro digitale” come se fosse una novità, mentre in realtà i depositi bancari sono già una forma di moneta digitale, in quanto spendibili come moneta elettronica che può essere spes. Come sottolinea l’articolo, “esso già esiste, dato che lo hanno tutti coloro che possiedono un deposito bancario” che può essere movimentato in modo digitale come bonifici, carte elettroniche e con tutti gli altri sistemi fintech. Nel caso di una valuta su blockchain o su ogni altro algoritmo digitale sarebbe meglio parlare di “Moneta tokenizzata,”, quindi di euro tokenizzato..

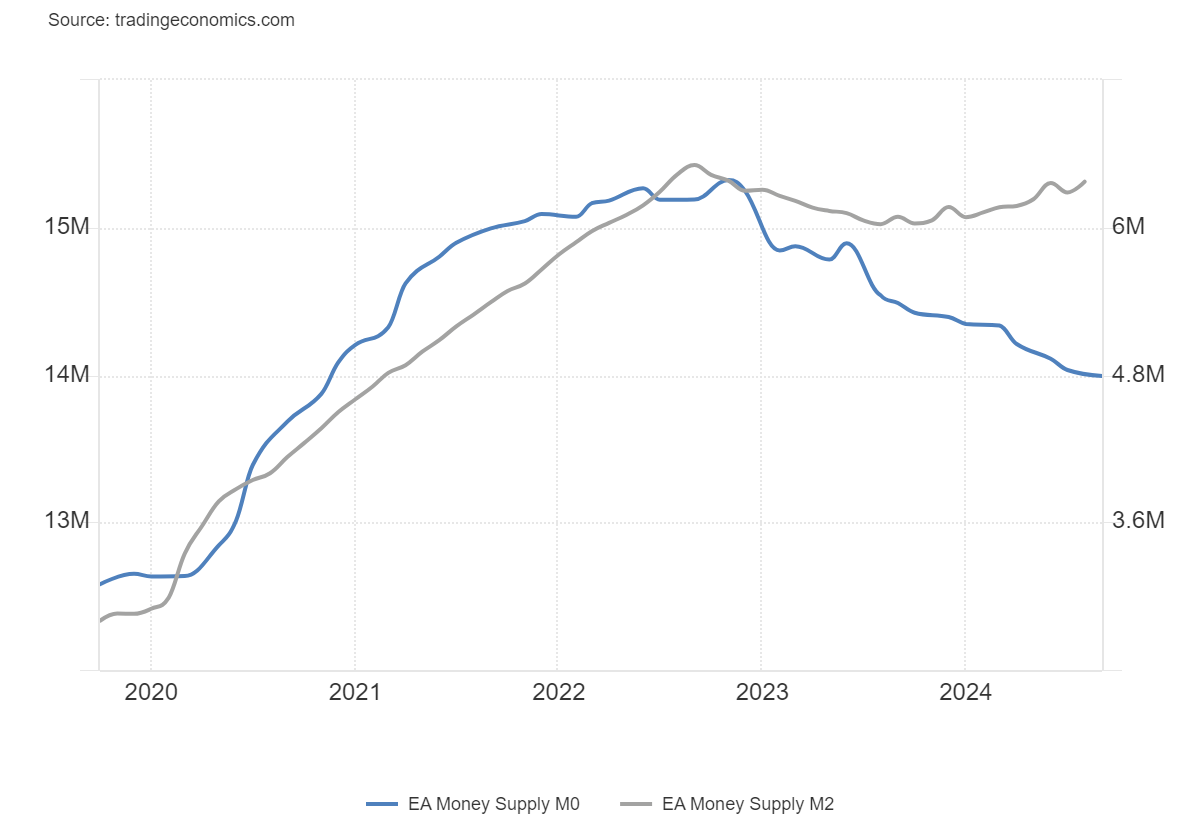

Dal punto di vista del concetto di moneta questa differenza è essenziale: se la prima definizione è corente con la suddivisione di M0, la moneta dura e pura, emessa dalla banca centrale, e M2, che integra le forme di credito concesse, sempre in moneta elettronica, da parte degli isittuti di credito, la creazione dell’Euro tokenizzato può, e secondo alcuni esponenti della Banca Centrale, deve, portare all’inclusione e all’estinzione della massa monetaria M2

Massa monetaria M0 (blu, scala a dstr) e scala M2 (grigio, scala a sinistra) dell’Area Euro confrontate

Rischi di esclusione:

Un altro punto critico riguarda il rischio di esclusione di coloro che non hanno familiarità con le tecnologie digitali. L’eliminazione della moneta cartacea, come prospettato a livello ufficiale, potrebbe marginalizzare chi non sa usare carte di credito o bancomat. Già la sola moneta elettronica obbliga a rapporti con il sistema bancario, ee quindi esclude chi, per obbligo o scelta, ne viene escluso.

L’euro tokenizzato viene ad accentuare questo possibile digital divide, senza considerare che per molti sarebeb difficile distinguere fra “Euro tokenizzato” e “Moneta elettronica”

Sicurezza e strutture contabili:

L’articolo pone l’accento sulla necessità di analizzare attentamente le strutture contabili e normative per garantire la sicurezza delle transazioni. La tokenizzazione, infatti, implica la digitalizzazione delle attività finanziarie, rendendole più vulnerabili agli attacchi informatici. “Dietro le quinte dei ritardi nell’attuazione del nuovo euro e delle tokenizzazioni agiscono incertezze sull’utilità e opportunità di questo mutamento contabile per i problemi che crea, ai quali si aggiungono la vulnerabilità agli attacchi esterni del meccanismo decentrato”.

Il problema è che qualcuno dovrà cheidersi quali siano i vantaggi di una moneta tokenizzata che non dà nessun vantaggio rispetto agli attuali sistemi di pagamento elettronico, ma pone un problema enorme di centralizzazione delle emissioni, di controllo e di rischi aggiuntivi di manipolazione del sistema.

Centralizzazione vs decentralizzazione:

Un aspetto cruciale riguarda la scelta tra un sistema di contabilità centralizzato, come quello attuale, e un sistema decentralizzato, come la blockchain. La decentralizzazione, affermatasi con l’avvento delle criptovalute, mette in diretto contatto gli operatori, eliminando gli intermediari.

Tuttavia, come evidenzia l’articolo, questa soluzione presenta “vulnerabilità agli attacchi esterni” e implica una “complessità di attuazione della riforma della vigilanza monetaria e finanziaria”. Appare chiaro che si viene a porre un problema di difficile soluzione su quali siano i nodi autorizzati alla gestione e al “Mining” dell’Euro tokenizzato in un ambiente decentralizzato. Se il noto è unico , e in mano alla banca cenntrale, rischiamo solo di duplicare i rischi della centralizzazione dei sistemi informatici in un ambiente ancora più complesso.

Frammentazione legale:

C’è poi il problema di una frammentazione legislativa che distingue criptovalute pertpagamenti, attività finanziarie e beni o valute tokenizzate, che viene a essere la base di una confusione che poi può perfino essere peggiorata dall’introduzione di un elemento ulteriore come l’Euro tokenizzato. Questa “frammentazione legale” genera “inconciliabilità interpretative e applicative per gli operatori e le autorità di vigilanza”.

Personalmente non ritengo che la tokenizzazione dell’Euro porti dei vantaggi superiori ai costi e ai rischi che viene acomportare, soprattutto a livello di controllo sociale delle transazioni commerciali e di costrizione della vita sociale nel proprio intimo. Il desiderio di controllo sociale, in questa fase della vita politica europea, è notevole, e non è coerente né con lo sviluppo della responsabilità personale, Nè con la crescita economica. Un altro segno della profonda crisi dell’Occidente.

You must be logged in to post a comment Login