Attualità

MA LE RECESSIONI NON SI FANNO MAI ANNUNCIARE di Luigi Luccarini.

Sarò più breve del solito.

Anche perché il titolo credo dica già molto.

Ed in effetti è la prima volta, a mia memoria, che si parla, anzi ormai si straparla, di recessione mesi prima del suo possibile avverarsi, come se ci trovassimo alle prese con un asteroide inquadrato da un telescopio e di cui si è calcolata la traiettoria e si conosce il timing preciso dell’impatto.

Ma a mia memoria le cose, soprattutto nell’economia globalizzata degli ultimi 20 anni, non sono mai andate così.

Le due ultime “vere” recessioni che abbiamo vissuto – quella del 2001/2002 e quella del 2008/2009 – sono esplose all’improvviso.

Esattamente come le “bolle” che le avevano generate: quella dell’azionario prima, e quella dell’immobiliare poi.

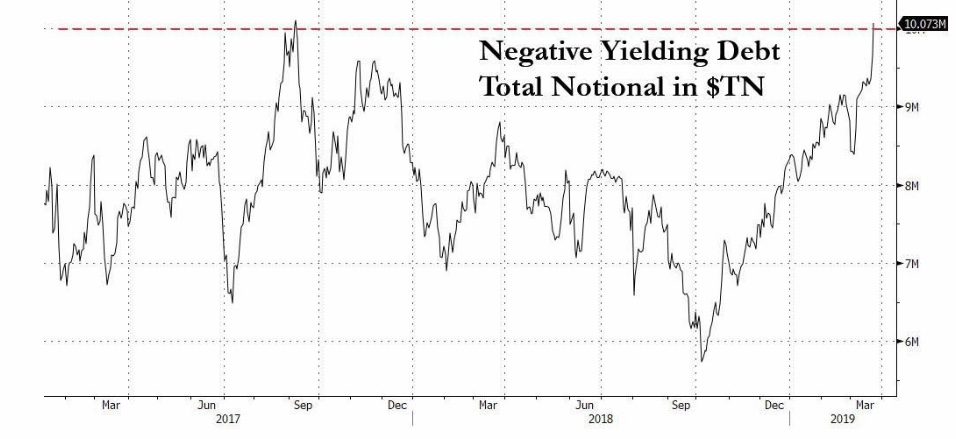

Quella che si paventa ora “potrebbe” essere determinata dall’ultima “bolla” in gestazione, vale a dire quella dell’obbligazionario, o del debito come altri amano definirla; ma al momento segnali effettivi di una sua esplosione non ci sono. Anzi, la tendenza sembra quasi quella opposta, se si considera che siamo di fronte ad un nuovo massimo di un minimo – e scusate il bisticcio di parole.

Il minimo è quello dei rendimenti offerti da gran parte dei titoli sovrani nel mondo.

Il massimo è il volume di bonds che vengono emessi a cedola zero o sottozero

E’ ovvio infatti che questo enorme monte di carta commerciale (parliamo di trilioni di dollari) si riconduce ad economie ferme o addirittura in retromarcia. Ma è altrettanto ovvio che se fosse ad effettivo rischio default non avrebbe rendimento zero.

Non resta perciò che pensare che l’attuale slowdown in corso “può” ipoteticamente diventare una recessione, ma ancora non lo è.

Che due trimestri di crescita nulla e persino quelli a –0,1% potranno anche significare recessione “tecnica”, ma non offrono un valido modello previsionale per il futuro imminente.

Perché in ogni caso non esistono algoritmi, formule matematiche e neppure congiunzioni astrali che consentano di inquadrare in anticipo, calcolare la traiettoria ed il timing di impatto dell’asteroide chiamato recessione.

Anche perché, se così fosse, ci sarebbero tempo e modo per impedire che impatti per davvero.

Ed in effetti qualcosa certamente si è fatto affinché lo slowdowndel ciclo economico si esaurisca senza provocare ulteriori danni.

Perché – questo va detto senza ombra di dubbio – negli ultimi mesi un po’ ovunque nel mondo si è assistito ad un rallentamento della produzione dovuto ad un temporaneo deficit di domanda aggregata. Con le conseguenze che abbiamo visto nei recenti dati trimestrali di crescita del GDP di vari paesi.

Ma se poi si va ad analizzare da cosa è dipeso questo fenomeno, ci si accorge che in linea di massima si è registrato, sempre un po’ ovunque, un sovra-accumulo di scorte che le aziende tendono a smaltire prima di procedere a nuovi investimenti, in capitale fisico ed umano.

E la diminuzione delle scorte, che tra l’altro avviene sempre in un processo di contrazione di prezzi e quindi di margini per stesse aziende, è in atto già da un po’ ed è la prima causa di quelle riduzioni di PIL che si sono registrate.

In Italia poi questo fenomeno è più visibile che altrove e giustifica la situazione di più evidente difficoltà che il nostro paese offre nella rappresentazione numerica dei suoi fondamentali economici

A questo punto però è anche plausibile l’ipotesi che una volta terminato il processo di smaltimento dei magazzini, la produzione, in Italia come altrove, sia destinata a risalire la china e con essa anche gli investimenti.

Anche perché questi ultimi non dipendono da invocazioni esoteriche, come molti sembrano pensare, ma da una formula che ne calcola l’efficienza marginale in rapporto al costo, e che evidentemente in questo frangente fornisce un risultato non conveniente per chi dispone di capitale, suo proprio o in prestito.

Ma poiché la capacità di utilizzazione degli impianti esistenti in questo periodo è sui massimi, in Italia 84/85%, è presumibile che un rimbalzo del ciclo come quello che si comincia ad intravedere in alcune parti del globo (nel far east in particolare) possa finalmente spostare sul ramo produttivo risorse finanziarie attualmente congelate.

In questo senso l’attuale livello dei rendimenti obbligazionari, il massimo del minimo di cui parlavamo prima, fornisce un volano perché il detentore di capitale ravvisi nell’investimento reale un’opportunità di valorizzazione del suo denaro più redditiziarispetto ad un suo impiego in bonds a rendimento zero.

Idem, ovviamente, per le banche.

Certo, è tutto da vedere se questo scenario, che è sicuramente molto ottimista, finirà poi per realizzarsi per davvero.

Ma è un fatto che il processo di accumulazione su una materia prima di base, il rame, è già in corso da qualche mese ed il relativo grafico evidenzia come rallentamento/espansione dell’economia globale siano coincidenti con le fasi di rialzo e ribasso del suo valore. Fatto salvo quel leggero anticipo che fa del Copper Future un indice cosiddetto leading indicator delle tendenze dell’economia, secondo l’opinione di molti (quasi tutti, per la verità).

Il 2019 in questo senso potrebbe diventare omologo al 2017 dell’ultima recovery industriale, o almeno così si è presentato finora.

Essere ottimisti non costa poi molto.

@luigiluccarini

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.