Attualità

L’attacco al risparmio immobiliare italiano: prestito vitalizio e vendita per morosità

Si intravede una strategia precisa nelle ultime norme licenziate (o che stanno per esserlo) dal Governo: il regolamento che rende operativo il prestito vitalizio ipotecario ed il decreto legislativo sulla vendita diretta della casa mutuata da parte della banca in caso di inadempimento al pagamento di (adesso) diciotto rate (secondo le indiscrezioni più recenti). Quest’ultimo nasce da una direttiva europea che impone agli stati di emanare una legge in tal senso per facilitare il recupero credito delle banche, ingolfate da miriadi di procedure esecutive immobiliari per mancato pagamento dei mutui.

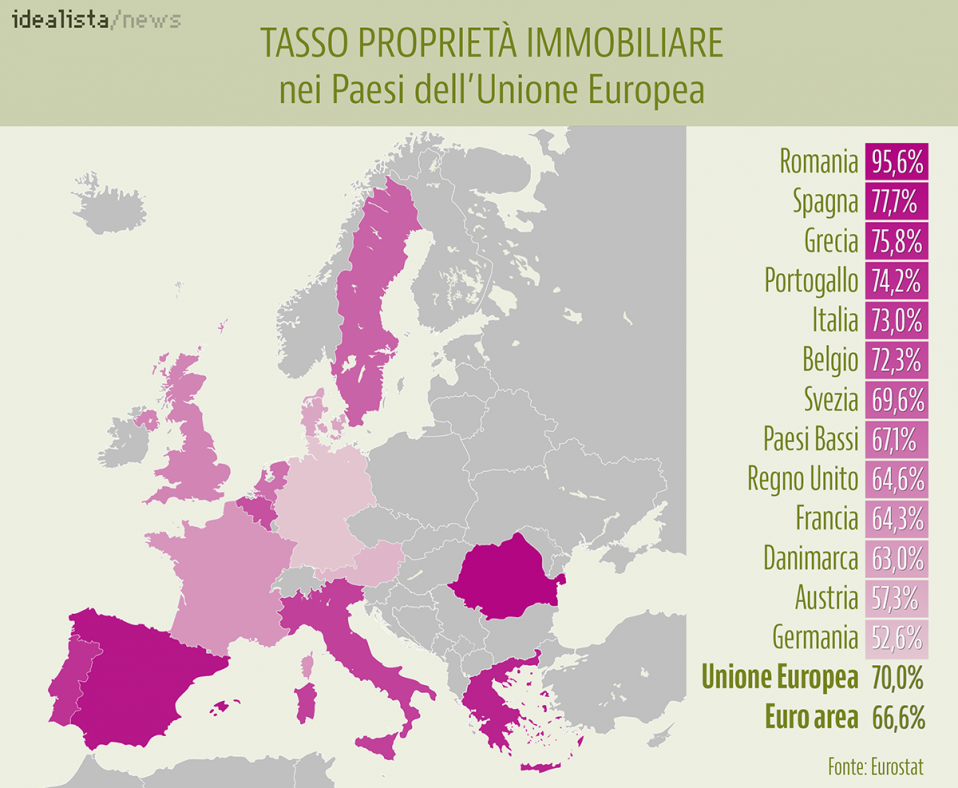

Prima di esaminare più in dettaglio tali norme è bene fare una premessa: la direttiva europea si rivolge chiaramente a tutti gli Stati membri, ma, come quella sul bail in, sembra destinata soprattutto al nostro Paese ed a quelli periferici con forti debiti privati esteri, come la Spagna, il Portogallo e, naturalmente, la Grecia (che già ha in vigore una norma simile, grazie alla Troika). E la ragione è questa:

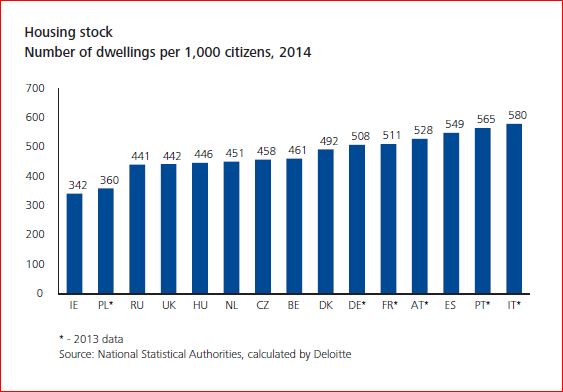

Tutti i Paesi periferici debitori hanno in comune l’alta percentuale di case di proprietà piuttosto che in affitto, ma l’Italia ha un primato

Siamo il Paese con il più alto stock di abitazioni: praticamente circa 6 italiani su 10 hanno una casa. In altri termini molto del risparmio delle famiglie è stato convogliato ed immobilizzato sulla casa e questo risparmio fa gola.

Fatta questa premessa andiamo ad esaminare il primo provvedimento citato, diventato operativo dal 2 marzo, grazie all’emanazione del regolamento attuativo della legge 2 aprile 2015 n. 44: il prestito vitalizio ipotecario. Di che si tratta? Semplice, tutte le persone over 60 che sono proprietarie di un immobile non gravato da ipoteche possono ottenere una somma, che oscilla dal 15% fino al 50% del valore dell’immobile a seconda dell’età del richiedente, ad un tasso di interesse superiore a quello dei mutui, ma senza obbligo di versare alcuna rata, somma spendibile per le proprie esigenze. Gli eredi possono decidere entro dodici mesi se pagare il debito con gli interessi e riscattare la casa: in caso negativo sarà la stessa banca a vendere l’immobile e soddisfarsi sul ricavato, versando agli eredi l’eventuale eccedenza.

Questa norma nasce, come molte ultimamente, dall’esperienza anglosassone del reverse mortgage per permettere ad una persona anziana di monetizzare il valore della propria abitazione ed integrare così il proprio reddito, lasciando agli eredi l’onere di ripagare il debito contratto. Questa esigenza, di per sé comprensibile, è stata però regolata in maniera tale da sollevare il dubbio che si sia ancora una volta privilegiato l’interesse della banca, piuttosto che quella dei cittadini.

Innanzitutto con il regolamento attuativo è stato reintrodotta una forma di anatocismo, che era stato considerato ormai proibito dal 2014, con la c.d. Legge di Stabilità: il prestito infatti prevede che gli interessi maturati annualmente vadano a costituire insieme alla sorte la somma su cui sarà calcolato l’interesse successivo. Questo meccanismo di cumulo può portare in pochi anni anche al raddoppio del debito e quindi a “mangiarsi” il valore dell’immobile posto a garanzia. In secondo luogo vi sono dei limiti stringenti all’utilizzo dell’immobile ipotecato: come detto esso deve essere libero da ulteriori vincoli e non potrà essere posto più a garanzia, né venduto (a differenza di quanto avviene con la normale ipoteca), non potrà essere neppure affittato e potrà essere abitato solo dall’anziano ed eventualmente da figli o badanti, ma non da altri parenti, pena la decadenza del prestito e la richiesta immediata di restituzione della somma e degli interessi maturati. Al momento della morte, gli eredi pagheranno comunque una tassa di successione sul bene e poi decideranno se riscattarlo o lasciarlo alla banca. In quest’ultimo caso, ecco l’altra anomalia, la banca farà stimare l’immobile da un suo perito “indipendente” (ma non “terzo”, come sarebbe un perito del Tribunale) e su quella stima provvederà a metterlo in vendita. La legge prevede che la banca possa soddisfarsi sul ricavato della vendita e solo su quella – per cui gli eredi al massimo perderanno l’immobile, ma non saranno tenuti a coprire eventuali differenze – ma non pone limiti minimi al prezzo di vendita, stabilendo anzi che dovrà essere ribassato di un 15% ogni anno che rimane invenduto, col rischio che agli eredi, nonostante il prestito impegnasse inizialmente solo una frazione minima del valore, non vada più nulla del ricavato.

Il secondo provvedimento, ancora non licenziato ed oggetto di aspre contestazioni che hanno portato già a profonde modifiche del testo originario presentato (sempre nel rispetto della direttiva, peraltro), è, come abbiamo detto, quello sugli effetti della morosità nel pagamento dei prestiti ipotecari. Il nucleo di questa norma dovrebbe essere il fatto che può essere stabilito nel contratto di finanziamento o in un accordo successivo che basteranno diciotto rate non pagate, anche non consecutive, per autorizzare la banca ad acquisire l’immobile ed a metterlo in vendita senza passare da una procedura espropriativa vera e propria, tagliando così tutti i costi ed i tempi delle esecuzioni immobiliari.

Anche qui, quella che sembra una finalità condivisibile nasconde varie insidie e quasi sempre a favore della banca creditrice.

La vendita, diversamente da come accade nel prestito vitalizio sopra analizzato, verrà effettuata in base alla stima di un perito nominato dal Tribunale su richiesta della banca, ma anche qui senza minimi stabiliti alla vendita. La mancanza poi di un giudice a controllare la procedura impedirà il controllo della giustezza e correttezza della somma indicata come dovuta dalla banca che agirà quindi in base ad un credito che nessun organo terzo avrà dichiarato formalmente “esigibile”, con tutti gli immaginabili possibili abusi che questo comporta, soprattutto quando si tratta di prestiti ipotecari diversi dai mutui, dove il rischio di interessi usurari o comportamenti comunque illegittimi da parte dell’istituto erogante è più alto. Il fatto poi che si svolga una vendita privata impedisce ad eventuali altri creditori di intervenire in essa e toglie quindi di fatto completamente un bene dal patrimonio del debitore, in violazione del disposto dell’art. 2740 c.c.. Addirittura, visto che il residuo eventuale deve andare al debitore, ci potrebbe essere un interesse anche di questi, nel caso abbia altre esposizioni, a far vendere alla banca ed a non far pignorare il proprio immobile per sottrarlo agli altri suoi creditori.

Tutti questi aspetti, ed altri conseguenti, come la mancanza da parte del debitore della possibilità di porre eccezioni derivanti dal rapporto con la banca, mancando una fase giudiziaria dove farle valere, sono gravi violazioni di un sistema come il nostro definito “stato di diritto”, dove nessuno può far valere le proprie ragioni, senza che vi sia un controllo su di esse e sulla procedura per soddisfarle.

Ma anche la banca corre un rischio, forse non tenuto presente dal Legislatore (per ora): nel caso che dalla vendita del bene la banca non riuscisse a rientrare di tutto il suo credito il residuo è perso! La bozza di decreto prevede infatti che il debitore, con il rilascio del bene alla banca per la vendita, si libera della sua obbligazione, per cui non potrà essere chiamato a rispondere ulteriormente in caso di mancato pieno soddisfacimento del credito attraverso il ricavato della vendita. Ciò comporterà molto probabilmente che in futuro le banche finanzieranno non più del 50/60% del valore dell’immobile, a meno che non siano prestate ulteriori garanzie, e che pertanto sarà più difficile ottenere un mutuo per l’acquisto della casa.

Al di là delle ragioni di speditezza dei recuperi e sicurezza dei finanziamenti, esiste come detto un motivo più generale che si intravede da queste e altre recenti disposizioni.

La finalità reale di queste norme appare essere infatti la liquidazione coattiva di parte del risparmio investito per un duplice motivo: uno è quello di liberare risorse che ancora una volta servono a nutrire il sistema bancario, una sorta di patrimoniale occulta per risanare i bilanci degli istituti di credito e liberarsi velocemente di crediti che altrimenti diverrebbero sofferenze, con quel che comporta sui bilanci. L’altro, come accennato in premessa, è che da tempo il nostro risparmio fa gola al sistema finanziario che ha esaurito i guadagni dalle bolle speculative create ed è in cerca di altra liquidità e quindi con queste norme, da una parte togliendo la possibilità di trasmettere agli eredi un patrimonio e dall’altra rendendo meno agevole l’acquisto di una casa, ottiene l’effetto di far aumentare la liquidità in circolo che è appunto il risultato voluto.

Ancora una volta, dopo la pessima regolamentazione delle crisi bancarie, questo Governo sembra voler fare gli interessi di banche e finanza sulle spalle del risparmio degli italiani e sempre in nome di ‘ce lo chiede l’Europa”.

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.