Economia

La Cina investe in attrezzature per chip più della Corea del Sud, di Taiwan e degli Stati Uniti messi insieme.

La Cina ha investito nel settore dei Chip 25 miliardi nei soli primi 6 mesi del 2024, più dei principali concorrenti messi assieme. Investe in impianti non particolarmente moderni, ma efficaci, che possono essere usati nel caso di blocco dell’export occidentale

Nella prima metà dell’anno la Cina ha speso per la produzione di chip più della Corea del Sud, di Taiwan e degli Stati Uniti messi insieme. Secondo il quotidiano economico Nikkei Asia, che cita l’associazione dell’industria dei semiconduttori SEMI, il Paese ha già investito 25 miliardi di dollari in nuovi impianti di produzione e attrezzature per semiconduttori nei soli primi sei mesi del 2024. Nessuno degli altri Paesi citati ha speso più di 12 miliardi di dollari nello stesso periodo.

Le previsioni dell’associazione dei semiconduttori indicano che queste cifre sono destinate a salire ulteriormente: Entro la fine dell’anno, gli esperti del SEMI prevedono che la Cina spenderà un totale di 50 miliardi di dollari per impianti back-end e front-end. Non sarà a quel punto superiore alla somma dei principali concorrenti, ma resterà comunque estremamente superiore.

La Cina fa principalmente incetta di vecchie tecnologie “Osserviamo che la Cina continua ad acquistare quante più attrezzature possibili per i suoi nuovi impianti di produzione di chip”, ha dichiarato Clark Tseng, Senior Director of Market Intelligence di SEMI. “Le preoccupazioni per le potenziali ulteriori restrizioni [sul controllo delle esportazioni] li hanno spinti ad assicurarsi un maggior numero di apparecchiature che possono acquistare in anticipo”.

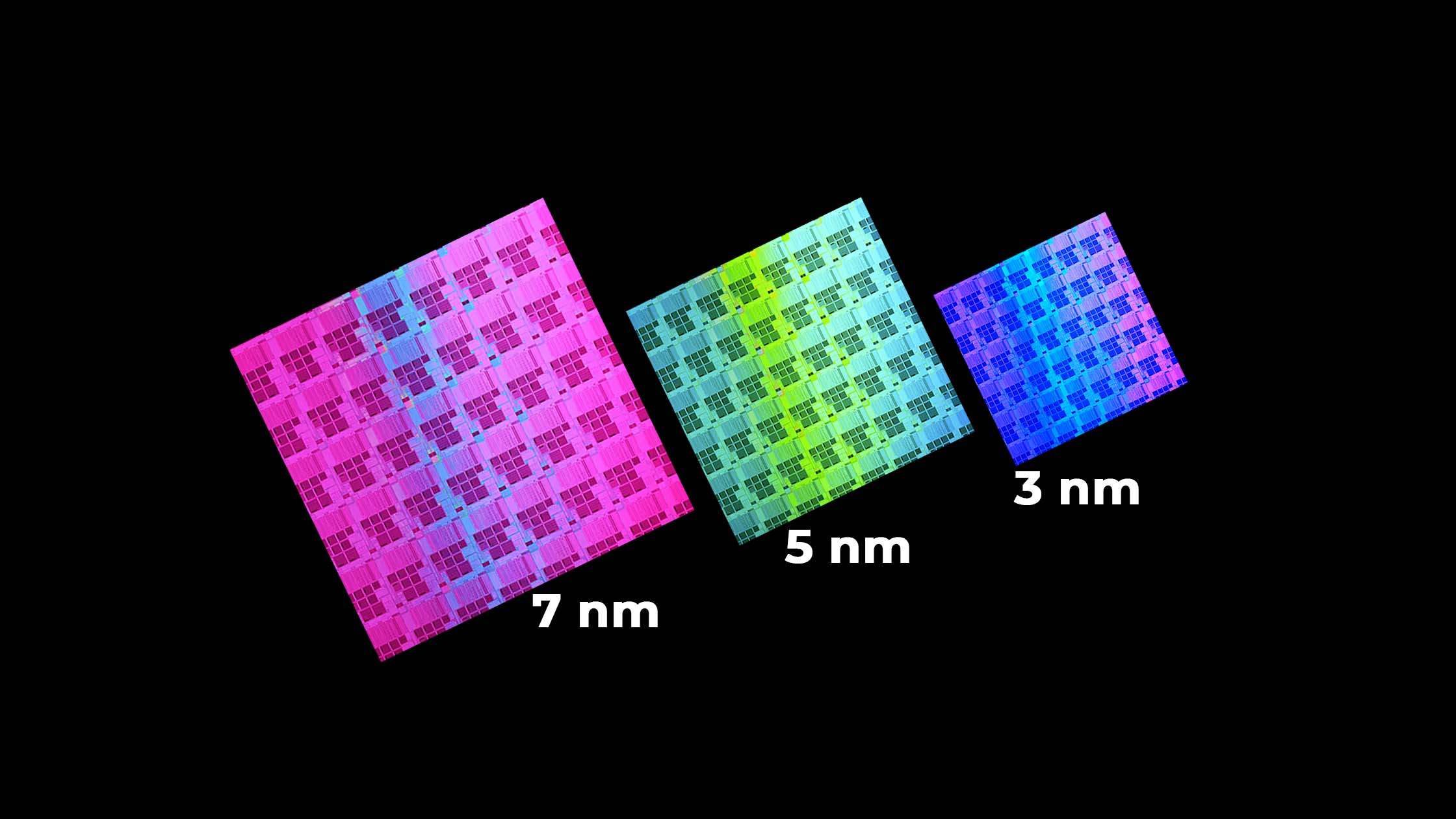

L’entità dell’investimento è ancora più notevole se si considerano le restrizioni all’esportazione esistenti che impediscono alla Cina di acquisire tecnologia per la produzione di moderni chip di fascia alta. Alla fine dello scorso anno, gli Stati Uniti hanno ulteriormente inasprito il Chips Act. Questo vieta ai produttori e ai fornitori di apparecchiature di vendere e fornire alla Cina tecnologie avanzate per i chip, come le TPU per l’accelerazione dell’intelligenza artificiale o i moderni impianti di produzione di semiconduttori con tecnologie di processo all’avanguardia.

L’UE ha aderito in larga misura a questo divieto: il principale produttore di attrezzature per la produzione di semiconduttori, l’olandese ASML, può attualmente vendere alla Cina solo tecnologie più vecchie. Tuttavia, questo non ha impedito alla Cina di spendere enormi somme per localizzare la propria produzione di chip e rendere così la propria catena di approvvigionamento il più possibile indipendente dalle forniture estere. Magari i chip non saranno incredibilmente avanzati come quelli della TSMC, ma sono comunque funzionali ai propri bisogni.

Il mercato globale è attualmente guidato in gran parte dall’aumento della domanda di moderni chip di memoria NAND e di semiconduttori per le tecnologie AI, tecnologie che rientrano in gran parte nel divieto di esportazione verso la Cina. D’altra parte, il mercato dei chip legacy – semiconduttori di vecchia generazione – sta attualmente registrando una crescita minima.

Il rapporto SEMI ipotizza che solo una parte degli attuali investimenti cinesi sia destinata alla costruzione di nuove fabbriche e impianti. La maggior parte degli acquisti viene probabilmente tenuta in magazzino e non installata immediatamente, nel caso in cui gli Stati Uniti e l’Unione Europea inaspriscano ulteriormente le loro attuali restrizioni alle esportazioni, per cui avrebbe una valenza strategica di lungo periodo.

Gli investimenti cinesi trainano il mercato globale

Gli investimenti cinesi stanno portando notevoli benefici ai produttori di apparecchiature. L’azienda giapponese Tokyo Electron ha registrato il maggior incremento di fatturato, ricavando il 49,9% del suo fatturato totale dalla vendita di tecnologie di produzione in Cina solo nell’ultimo trimestre. Aziende americane come Applied Materials, LAM Research e KLA devono rispettivamente il 32%, il 39% e il 42% del loro fatturato trimestrale al commercio cinese. Per ASML, la percentuale è del 49%, nonostante l’azienda non sia in grado di vendere in Cina le sue apparecchiature più avanzate, che comprendono circa la metà del suo portafoglio totale, a causa delle restrizioni all’esportazione esistenti.

Secondo SEMI, l’intensità di capitale dell’industria dei chip è stata superiore al 15% per quattro anni consecutivi a partire dal 2021, grazie soprattutto agli investimenti del Paese asiatico. L’intensità di capitale, come il fatturato globale dei semiconduttori, è un importante indicatore dell’equilibrio tra domanda e offerta nel settore dei chip.

“Negli ultimi 30 anni, l’intensità di capitale era inferiore al 15%, mentre ora sembra che un valore superiore al 15% stia diventando la nuova normalità”, ha detto Tseng, aggiungendo che una percentuale troppo alta potrebbe sollevare preoccupazioni per un eccesso di offerta. Tuttavia, SEMI prevede che la spesa totale per la costruzione di nuovi impianti in Cina si “normalizzerà” nei prossimi due anni.

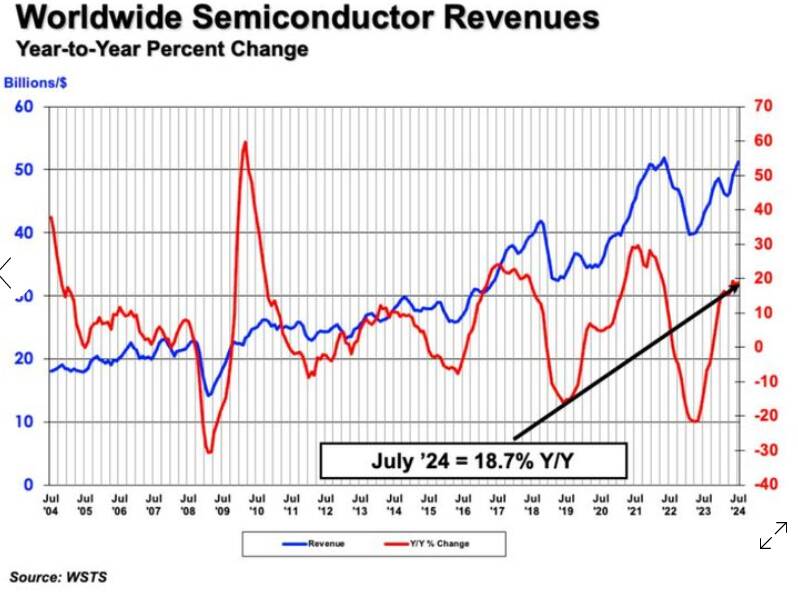

Le vendite di chip dagli Stati Uniti superano quelle dalla Cina In questo contesto, è interessante notare che per la prima volta in cinque anni, le vendite di chip dagli Stati Uniti hanno generato più ricavi delle vendite di semiconduttori dalla Cina: Secondo l’associazione industriale SIA, a luglio le vendite dagli Stati Uniti sono state pari a 15,4 miliardi di dollari, mentre nello stesso periodo la Cina ha raggiunto solo 15,2 miliardi di dollari. A livello mondiale, secondo SIA, le vendite di chip a luglio sono state pari a 51,3 miliardi di dollari, il 18,7% in più rispetto al luglio 2003 (43,2 miliardi di dollari) e il 2,7% in più rispetto al giugno 2024 (50 miliardi di dollari).

Questi investimenti importantissimi indicano non solo che la Cina si sta preparando con grande attenzione a un’eventuale guerra tecnica e industriale con l’Occidente, ma anche che i super investimenti fatti in Germania e negli USA da Intel e da TSMC rischiano di non essere competitivi, anzi di produrre una quantità eccessiva di chip che potrebbe portare a una crisi per eccesso di offerta nel settore, distruggendo gli stessi investimenti effettuati.

You must be logged in to post a comment Login