Crisi

Il subprime europeo sta silenziosamente condannando l’Eurozona, una ecatombe finanziaria del credito che il Grexit può innescare. Ecco perché

Io vivo di economia reale, vivo di azienda, di mercato. Non sono abituato ad avere rendite di posizione, la mia filosofia è che ogni giorno bisogna inventarsi qualcosa per esser ahead of the curve. Nella vita questo mi ha aiutato ma a pegno di molte incertezze, qualche tensione e una buona dose di rischio calcolato.

Oggi continuo a vivere l’economia reale, in azienda. E penso che siamo giunti ad un punto di svolta dove non solo è necessario evidenziare la smisurata grandezza delle bolle speculative chiaramente presenti nel sistema [principalmente a causa del credito facilissimo in tutto il mondo occidentale, Europa più USA, e degli effetti sulle borse e sui bonds] ma anche delle degenerazioni del sistema capitalistico. Una delle degenerazioni è proprio la gestione del credito subprime. Da qui voglio partire.

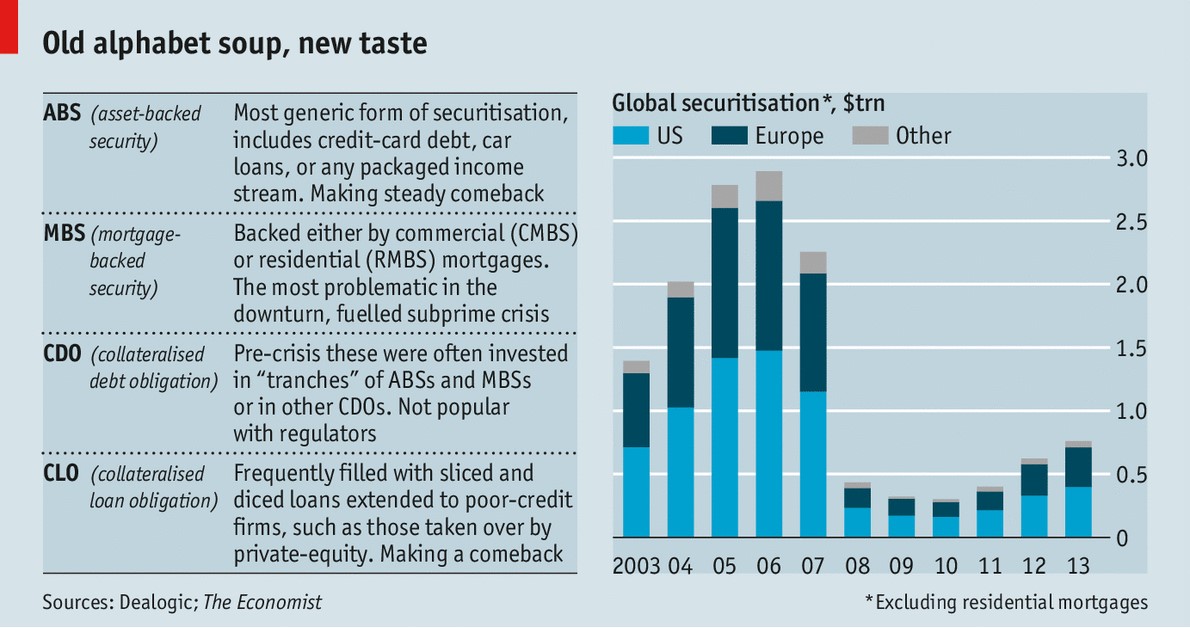

Fin dalla fine dell’ultima guerra, quella di 70 anni, c’è un detto ricorrente tra i nostri imprenditori: quello che arriva in Europa prima passa dall’America. Anche per la crisi subprime e per i mutui/crediti facili non si fa eccezione. Il subprime fu alimentato negli USA da credito facile acceso da persone non in grado di onorarlo, ossia con un rating di credito peggiore della media, crediti poi dovutamente impacchettati e resi almeno teoricamente fruttiferi anche per il tramite di aziende rating che ipotizzarono una solidità eccessivamente elevata. Appunto, il problema fu che molto di tale debito “sporco” – i cui rischi non erano chiari a chi lo comprava [ma eran chiarissimi a chi lo strutturava] – fu impacchettato in obbligazioni appunto strutturate e di conseguenza valutato da agenzie di rating a livelli di solvibilità teorica molto superiore a quella reale, evitando dunque di far minimamente dubitare sulla bontà del prodotto. L’epilogo fu l’esplosione della bolla, ossia tutti noi scoprimmo un giorno per l’altro che detti crediti impacchettati in prodotti strutturati dal nome altisonante e “granitico” erano di fatto un cumulo di carta straccia. Questo comportò il crollo dell’equity delle banche, che dovettero mettere a perdita tali titoli detenuti in portafoglio diventati a quel punto effettivamente “tossici”, per altro con un effetto negativo moltiplicato dall’assenza temporanea di credito, mix in grado di mettere alle corde gli istituti più indebitati (…). Il resto è storia, certamente i cosiddetti esperti finanziari sapranno spiegare meglio di me i dettagli di quanto accaduto, ritengo comunque che il sunto proposto abbia il pregio della concretezza riassuntiva.

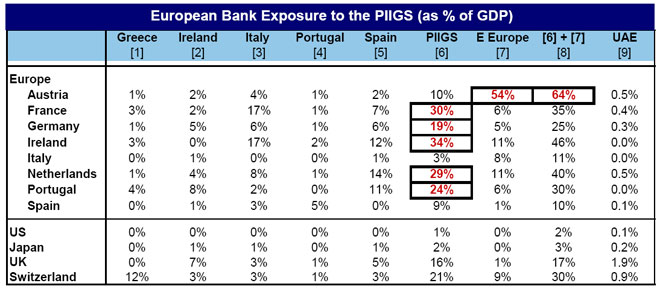

Vista ai giorni nostri un aspetto invece non considerato nella comprensione della crisi subprime americana e della sua relativa risoluzione sta nel fatto che tale crisi fu circoscritta ad un mercato relativamente ricco, in particolare quello anglosassone, con appendici in paesi al tempo in forte crescita e/o con un debito statale bassissimo, in primis, Spagna, Irlanda ma anche Paesi Bassi, Germania e parzialmente Svezia. Ossia, vista ora possiamo dire che la crisi finanziaria alla fine si poté risolvere vedi grazie alla posizione di privilegio degli USA quale emettitore di moneta globale, il dollaro, vedi grazie all’incremento di debito statale utilizzato per salvare le banche. E comunque grazie alla relativa ricchezza intrinseca dei paesi coinvolti. Va comunque ricordato che chi pagò (e pagherà, vedasi oltre) il conto – al di fuori degli USA, benedetti dalla carta verde chiamata dollaro usata per importare preziose materie prime – furono i cittadini dei vari paesi coinvolti che videro le tasse aumentare e l’occupazione scendere a causa dell’austerity indotta dalla crisi. A casi “particolari” come l’Italia, usciti indenni dalla crisi ed anzi più forti di tutto il pack occidentale anche a causa di una certa arretratezza del sistema bancario (…), fu riservata una ricetta speciale, quella di un golpe con annessa austerity, mix finalizzato ad avere gli stessi effetti di una crisi subprime,. Ma questa è un’altra storia (sta di fatto che l’esposizione ai PIIGS dell’Italia era bassissima prima del golpe del 2011, vedasi la situazione al 2010; aggiungendo che dalla debacle indotta dall’austerity del primo competitor manifatturiero della Germania chi si avvantaggia è appunto… Berlino…):

Ora, quasi 8 anni dopo, silenziosamente e senza scossoni il subprime è arrivato in Europa come subprime made in Europe. Leggasi, la crisi che ha iniziato a mordere nel vecchio Continente a seguito del subprime made in USA ha determinato una vera e propria recessione/deflazione economica soprattutto nei paesi europeriferici i quali hanno dovuto incrementare il debito statale per salvare il proprio sistema bancario nella (vana, ad esclusione della Germania) speranza di salvare la propria economia [il che significa tra le altre cose che la prossima crisi non potrà essere risolta con l’incremento del debito pubblico, ndr]. Il caso spagnolo è da manuale, ma troverremmo situazioni simili andando a verificare quanto accaduto in Irlanda e pure in Italia e Francia:

Come conseguenza di una economia più debole tali paesi europeriferici “in crisi” hanno dunque visto incrementare il credito incagliato e tossico – soprattutto privato – pur a fronte di un aumento sensibile del debito statale (ad es. la Spagna ha avuto un incremento del debito statale di circa 3 volte in meno di 10 anni). Sto parlando di paesi come Italia, Spagna, Portogallo, Irlanda ma anche Francia, il malato ancora in incubazione [ad oggi, ndr]. E per riflesso l’onda lunga del credito inesigibile, nel momento in cui il bubbone dovesse scoppiare, si estenderà giocoforza a tutti quei paesi che sono controparte privata di detto debito, soprattutto i paesi che hanno un sistema bancario molto espanso (parlo in particolare di Germania, Olanda ed – encore – Francia).

Or dunque la crisi subprime europea si sta avvicinando a causa della debolezza dell’economia reale europea e del conseguente smodato incremento dei prestiti incagliati [come fa a pensare di riprendersi un paese con una disoccupazione giovanile prossima al 50%?, ndr]. Oggi in Europa ci sono enormi crediti svalutati nella pancia delle varie controparti, parlo di banche ed imprese commerciali soprattutto retail, ad esempio utilities, aziende piene di debito tossico a causa della morosità dei clienti. Bene, cosa succede oggi in Europa a tale debito in pancia dei vari creditori commerciali? Semplice, per rendere sdoganabile tale “credito sporco”, sulla falsariga di quanto successe negli USA 10 anni or sono, ci sono alcuni artifizi, sempre gli stessi… Normalmente il debito incagliato viene impacchettato e venduto tramite intermediarti specializzati i quali lo piazzano presso aziende di gestione di capitali per depositarlo nelle varie gestioni patrimoniali, fondi pensione, fondi high yield, hedge fund etc.. Guarda caso….

Tanto per dare un’idea grossolana della catena del valore di detto credito incagliato, un credito retail di una utility telefonica, energetica, o municipalizzata può valere a seconda della classe di morosità [giorni di scaduto] tra il 4,5% ed il 9% del valore nominale, con punte al 2% per crediti con scaduto superiore ai 180 giorni. Succede spesso che soggetti bancari o parabancari acquirenti di detto credito svalutato leghino il finanziamento alle aziende clienti alla cessione di detti crediti, della serie io banca ti finanzio ad un buon tasso ma ti chiedo anche di essere il soggetto che ti compra i crediti al prezzo sopra indicato, (sembra assurdo ma un credito venduto dalle aziende dell’economia reale agli intermediari finanziari al 5% del nominale sembra rappresentare un prezzo di mercato, magari esiste una sorta di cartello, può essere che dite?). Tale credito incagliato comprato dall’intermediario o dalla banca – credito sporco che, ripeto, viene pagato in caso buoni attorno al 9% del valore nominale – ha poi due strade: o viene gestito da aziende specializzate nel recupero crediti potendo mediamente ottenere nell’arco di un paio di anni e con grandi sforzi di recupero (…) circa il 60% o 65% del valore nominale; o può essere impacchettato dentro un prodotto finanziario strutturato e venduto istantaneamente ai fondi di investimento ad un valore nominale del 40-45. Ergo, il cerino alla fine viene trasferito ai privati detentori di quote di detti fondi di investimento o anche di fondi pensioni. In alternativa tali prodotti finanziari possono anche, se ne hanno le caratteristiche (ad es. ABS e covered bonds sono accettati dalla BCE), essere ceduti dalle banche alla BCE per farsi finanziare: in tale caso il credito impacchettato/cerino acceso andrà a finire nelle mani o meglio nel portafoglio della BCE.

A parte l’abnormità dei valori in gioco e la spiegazione molto grossolana (sempre a livello meramente indicativo, l’azienda detentrice dei crediti viene remunerata diciamo – mediamente – al 6% mentre l’intermediario senza fare alcuna gestione lucra la differenza tra 40-45% ed il 6%), quello che sta succedendo oggi in Europa in un contesto di crisi destinata ad acuirsi sconterà lo stesso finale americano. Ossia la bolla è destinata ad esplodere quando la gente inizierà a non pagare i crediti impacchettati sottostanti ai prodotti strutturati. Ed il credito ormai arrivato in BCE o nei risparmi dei cittadini varrà zero… E questo coinciderà chiaramente con l’eventuale acuirsi della crisi economica in Europa (per l’Italia a rischio sono soprattutto le PMI o, detto in inglese, le SME ed il debito alle stesse correlato, vedasi schema seguente).

Ecco dunque delinearsi i contorni della prossima bolla del credito subprime made in Europe: il meccanismo messo in piedi da banche e intermediari – quasi sempre ex managers di investment banks messisi in proprio – resterà in piedi fino a quando verrà alimentato o fino a quando la crisi diventerà ingestibile. O in presenza di un evento che la faccia precipitare. Il crollo di Lehman insegna…

________________

Ecco perché Varoufakis e Tsipras stanno facendo la scelta giusta nello sfidare la Germania, ecco perchè il Grexit fa tanta paura oggi, l’evento Grexit potrebbe ben essere il fattore detonante della crisi subprime europea: infatti se la Grecia uscisse dall’Euro verrebbero riprezzati tutti i rischi ossia anche e soprattutto quelli dei prodotti subprime. Questo comporterebbe un effetto Lehman ed anche una crisi enorme di liquidità, proprio come accadde a valle di quella USA. L’unica soluzione sembra essere quella di “tacere”, ossia far in modo che la massima parte del credito tossico – per quanto possibile, non tutto può essere “scontato” dalla BCE – venga detenuto dalla banca centrale a valore nominale – come successe per la Fed -, magari senza prezzarlo [in presenza del dovuto “supporto” la BCE potrebbe evitare di valutare il proprio portafoglio obbligazionario a mark to market], sperando in una risoluzione della crisi antecedente alla scadenza dei titoli in cui tale debito inesigibile è stato impacchettato.

Io sto scrivendo al mio fondo pensione chiedendo se e quanti titoli obbligazionari strutturati costituiti da crediti privati impacchettati siano presenti nella gestione da me sottoscritta. Nel caso fossero superiori all’1% la mia scelta è liquidare tutto e mettere i proventi direttamente in titoli senior di aziende qualificate e possibilmente solide, magari anche dello Stato. Se tutti facessero come lo scrivente forse si potrebbe moralizzare il sistema. O forse, giunti all’estremo in cui siamo arrivati, significherebbe fare crollare una volta per tutte il falsato sistema capitalistico che tutti sembrano spacciare per buono.

Mala tempora currunt

Mitt Dolcino

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.