Attualità

Il metodo USA per mantenere elevato il numero di auto vendute (spoiler, attenti alle bolle)

Negli USA per classificare i debitori c’è un sistema diffusissimo denominato FICO Score. FICO è l’acronimo del nome dell’azienda di analisi del credito che gestisce questo sistema, Fair, Isaac and COmpany, ed è oggi una società quotata, pur avendo iniziato la sua attività negli anni 50.

Il punteggio FICO indica la qualità del debitore sulla abse di alcuni fattori quale storia dei pagamenti , uso del credito,storico di utilizzo del credito, richieste di carte di credito tipo di credito utilizzato. Il range va da 850 a 300: sopra gli 800 si è un ottimo pagatore , sotto 580 si ha un basso “Fico Score” e quindi si è un cattivo pagatore.

Potete capire il suo peso nella vita dei cittadini USA: se hai un fico basso niente carte di credito ordinarie , poco credito al consumo , etc.

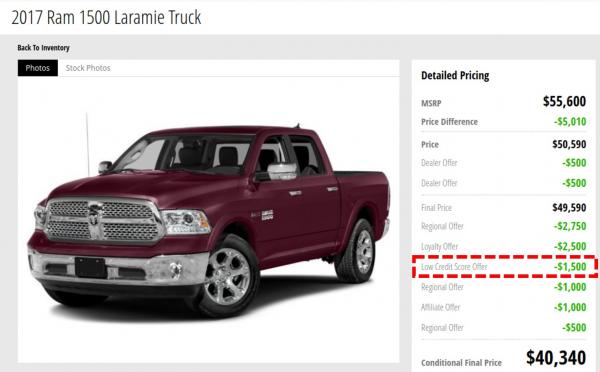

Però…… non è sempre così. Guardate cosa succede in Texas, nella vendita di un SUV (d Zerohedge)

Il concessionario offre 1500 dollari di sconto a chi acquista questo macchinone, che comunque viene venduto con un ribasso di oltre il 25% dal prezzo di listino, se si ha un basso valore FICO. Il depliant poi spiega che il FICO score per godere di questo ulteriore sconto di 1500 dollari deve essere al di sotto di 620!

Praticamente si prende di mira chi ha difficoltà a ripagare i debiti, ben sapendo che, non avendo mai potuto permettersi una macchina del genere, sono anche quelli più disposti a comperarla. Il pagamento poi è un altro problema.

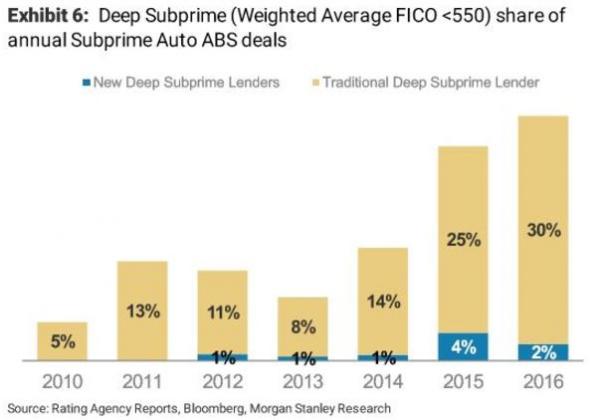

Questo nel 2015 e 2016 ha portato ad un’esplosione dei prestiti per auto subprime:

Il 30% dei prestiti auto è fatto a chi è un cattivo pagatore. Tutto va bene, anche se poi questi prestiti vengono impacchettati e venduti in giro in vari derivati.

Tutto va bene…