Analisi e studiAttualitàEconomia

I “Buoni dati” USA aprono ad un futuro di tassi elevati?

I dati sull’occupazione negli Stati Uniti di venerdì, apparentemente buoni, hanno posto dei dubbi su come si comporterà in futuro la FED sui tassi. Una previsione non facile, sia percHè l’economia ormai è diventata molto votatile, sia perché i dati sull’occupazione in America stanno diventando sempre pi da interpretare, essendo ormai soggetti a revisioni al ribasso regolari.

Comunque fino a non molto tempo fa gli analisti di Morgan Stanley prevedevano un andamento dei tassi al ribasso per il 2024. Si prevedeva che la FED , di fronte a un rallentamento occupazionale, invertisse rapidamente la rotta.

Mi piace sempre pensare in termini di scenari plausibili opportunamente ponderati, a partire dallo scenario di base, seguito rapidamente dai modi in cui potremmo sbagliarci.

La visione attuale di Morgan Stanley riguardo alla politica monetaria della Federal Reserve (Fed) riflette un equilibrio tra le dinamiche economiche e il possibile percorso dei tassi di interesse. A luglio, la Fed sembra aver terminato i rialzi dei tassi, ma allo stesso tempo intende mantenere il tasso di riferimento “più alto per un periodo più lungo”. Inoltre, sembra probabile che eventuali aumenti futuri dei tassi saranno effettuati gradualmente nel corso dell’anno successivo.

Un elemento chiave che influenza questa visione è l’andamento dei dati economici, che mostrano una forza inaspettata. Se questa tendenza persiste, potremmo assistere a un ulteriore aumento dei tassi, prolungando la durata del periodo in cui i tassi rimarranno elevati. Questo implica una maggiore attesa per un futuro calo dei tassi. Diventa inoltre complesso affermare se questo sia l’ultimo taglio o meno.

D’altro canto, i timori di una recessione sembrano essersi attenuati, sebbene non siano completamente scomparsi. La situazione economica attuale si differenzia da quella degli ultimi 30 anni, poiché la Fed sta cercando attivamente di rallentare l’economia per contenere l’inflazione. Questo è un elemento significativo, poiché se la Fed dovesse causare una recessione, potrebbe anche gestirla autonomamente, probabilmente attraverso tagli moderati dei tassi.

All’inizio del ciclo di rialzi dei tassi, una delle previsioni era che la Fed avrebbe alzato i tassi in risposta all’inflazione e li avrebbe abbassati in base alla situazione economica reale. Mentre l’inflazione negli Stati Uniti è diminuita, i dati sull’occupazione hanno dimostrato che l’economia reale è stata più robusta di quanto previsto. Questo ha portato a un rialzo delle previsioni di crescita del PIL da parte degli esperti.

La forza economica aggiuntiva sembra derivare principalmente dalla spesa per strutture non residenziali e dalla spesa pubblica a livello statale e locale. La politica fiscale potrebbe avere un impatto maggiore di quanto inizialmente previsto, sia attraverso incentivi al settore privato legati alle infrastrutture sia tramite i trasferimenti dal governo federale ai governi locali, che possono avere effetti ritardati.

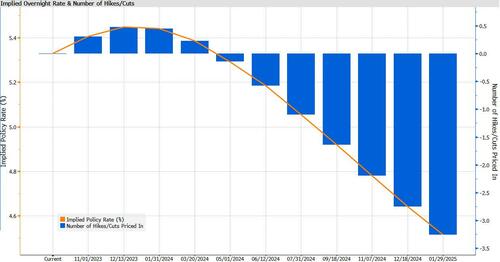

Questi fattori indicano che il mercato attribuisce una probabilità significativa a un aumento dei tassi nella prossima riunione del FOMC di novembre o entro la fine dell’anno. Inoltre i tassi potebbero rimanere elevati anche nel 2024 e i ribassi essere più ddiuluiti nel tempo.

Quanto al percorso futuro dei tassi, se i dati economici rimarranno solidi e si verificherà un aumento dei tassi quest’anno, la proiezione di un taglio dei tassi nel marzo 2024 dovrà essere rivalutata. La Fed è nota per la sua inerzia e il tempo necessario per invertire la rotta. Ciò potrebbe comportare tassi più elevati e un percorso più alto nel corso dell’anno.

Ovviamente questa visione più ottimistica ha tre forti difetti, che potrebbero invertirla molto rapidamente:

- gli immobili non residenziali sono attualmente sottoposti a duna stretta creditizia, soprattutto nel settore ospitalità e commercio, meno per le strutture produttive. Comunque I CRE appaiono deboli;

- il problema non risolto del “Tetto del debito” federale potrebbe portare a una rapida inversione nell’andamento della spesa pubblica. Inoltre il debito USA non può crescere in eterno senza una svalutazione del dollaro;

- la continua revisione dei dati economici, da quelli occupazionali a quelli relativi alla crescita, può rendere miope la politica della FED, che potrebbe trovarsi a invertire le politiche moneetarie troppo tardi e troppo poco, proprio come accadde nella grande crisi finanziaria del 2007-9.

You must be logged in to post a comment Login