AttualitàEconomia

È vero che il debito pubblico sta ipotecando le generazioni future? PARTE 1

È vero che le future generazioni dovranno pagare i nostri debiti?

È previsto un giorno dell’apocalisse particolare?

Se oggi sul debito pubblico c’è chi paga e chi ci guadagna, perché per le generazioni future dovrebbe essere diverso?

Continuare a raccontare la favola delle generazioni future ipotecate per colpa del debito pubblico, equivale a dire che domani saremo tutti più poveri.

Compreso chi si arricchisce investendo in borsa.

Smontiamo la bufala del debito pubblico che staremmo egoisticamente scaricando sulle generazioni future.

Apocalypse later

Se la teoria dell’ipoteca del futuro dei giovani fosse vera, ne avremmo già avuto innumerevoli dimostrazioni empiriche in tutta la storia del mondo.

Il principio è elementare. Esattamente come domani qualcuno non dovrà ripianare i debiti di oggi, altrettanto non stiamo facendo noi con il debito precedentemente contratto.

Idem, coloro che ci hanno preceduto, non hanno dovuto azzerare i debiti precedenti e così via.

Il debito, per definizione serve a procrastinare un pagamento, ma non c’è una generazione che paga per tutte le altre.

Perché, il debito è un flusso continuo che si rinnova perennemente e ricade (solo in parte) su ciascuno in base a come lo Stato a investito e a quali condizioni di mercato.

Se no perché gli “esperti” del giorno dell’apocalisse non ci dicono mai quando ciò avverrà?

E soprattutto perché ci dicono che tutti, senza distinzioni, dovranno pagare i nostri debiti?

La teoria delle generazioni future e il giorno dell’apocalisse

Ciò che più spaventa è che il totale del debito in rapporto al PIL sia in costante aumento, come se dovesse giungere il giorno in cui dovrà essere restituito tutto in un colpo dalla malcapitata generazione estratta a sorte.

Innanzitutto ci dovrebbero spiegare quale sarebbe questa generazione. Perché se è vero che i Titoli di Stato hanno una scadenza, significa che, anche qualora non venissero rinnovati (cosa che non avviene mai) sapremmo almeno stabilire una data del redde rationem.

I Titoli di Stato possono essere a breve scadenza 3-6 mesi (i BOT); dai 5, 10, 15, ai 30 anni (i BTP); i CCT hanno scadenza a 7 anni; e così via le altre forme di titoli pubblici.

Allora, diteci, quando sarà il giorno dell’apocalisse?

La verità è che è molto più probabile la riduzione del debito tramite tasse o patrimoniali. È persino più probabile il default piuttosto che l’estinzione debito pubblico attraverso l’esproprio dei nostri beni o non si sa bene secondo quale altra forma di penitenza di massa.

Cos’è il debito pubblico?

Il debito pubblico consiste nella somma dei titoli di debito emessi da uno Stato.

Lo Stato emette dei titoli pubblici che un investitore (pubblico o privato) acquista per garantirsi una rendita (che matura alla scadenza dei titoli acquistati) e proteggere il suo capitale. Quindi (tecnicamente) l’investitore fa esattamente come farebbe se investisse in titoli di Borsa.

Un titolo di debito è un documento che lo Stato emette, attraverso il quale garantisce che alla sua scadenza, restituirà a chi lo acquista, la somma versata, più una rendita stabilita dal mercato.

Quindi un titolo pubblico è una sorta di contratto tra lo Stato e l’investitore.

Tale garanzia, contratto o titolo, non è un pezzo di carta senza valore ma poggia su asset, cioè beni di valore, come vedremo più avanti.

A ciascun titolo di debito corrisponde dunque un prestito da parte di chi lo acquista. Chi lo acquista sarà un cittadino (anche straniero), una investitore istituzionale come un fondo di investimenti, una banca, un altro Stato.

Lo scopo dello Stato è quello di raccogliere il denaro che poi utilizzerà per fare i propri investimenti, ovvero spesa pubblica.

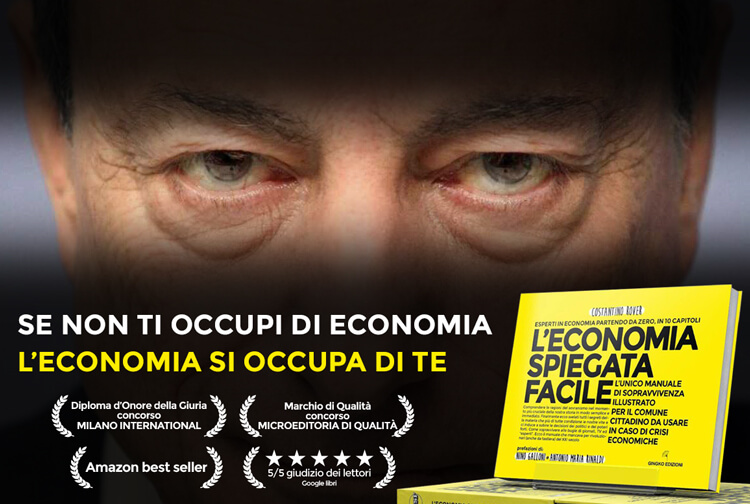

CONOSCERE L’ECONOMIA? NON È MAI STATO COSÌ FACILE

SCOPRILO SUBITO

Differenze con piena e limitata sovranità monetaria

In regime di piena sovranità lo Stato stesso potrà acquistare – tramite la propria banca centrale nazionale – i propri stessi titoli rimasti eventualmente invenduti. In questo caso, non essendoci un prestatore privato o pubblico, nazionale o estero, sarà la banca centrale stessa ad emettere (dal nulla) il denaro necessario a coprire la parte restante dell’emissione dei titoli.

Se ciò si verifica, si parla di prestatore di ultima istanza.

Questo specifico caso è detto, monetizzazione del debito. È esattamente ciò che accade quando la BCE fa il quantitative easing, cioè quando acquista i titoli pubblici.

La BCE infatti emette denaro creato dal nulla ed acquista questi titoli. Peraltro lo fa sul mercato secondario, quindi PAGA GLI INVESTITORI, SOPRATTUTTO PRIVATI, CHE HANNO DECISO DI LIBERARSI DEI TITOLI IN QUESTIONE, mettendogli soldi veri in tasca.

Tutti questi meccanismi sono ampiamente spiegati nel libro di economia spiegata facile. Ed è impossiblie non capirli, perché sono spiegati a disegni.

“Gran parte della condanna morale lanciata dai politici austeri contro il debito pubblico è dovuta alla convinzione dell’immoralità di godere noi vivi oggi i vantaggi della spesa e di lasciar pagare il conto ai lontani nepoti. I posteri c’entrano; ma in modo del tutto diverso da quello immaginato dalla credenza comunemente diffusa nel volgo che il debito pubblico sia un trucco per far pagare ai nipoti le spese sostenute dai viventi. Disgraziatamente per i vivi, non esiste nessun mezzo per far pagare una spesa qualunque, grossa o piccola, privata o pubblica, alla gente la quale deve ancora nascere”

Luigi Einaudi

(da “Miti e paradossi della giustizia tributaria”).

Ad ogni debito corrisponde un equivalente credito.

Quindi, a livello macro-economico, ad ogni debito corrisponde un equivalente credito.

Dovremmo aver capito anche che ad ogni emissione di denaro o prestito equivale sempre un titolo che funge da collaterale – da garanzia. La garanzia dello Stato deriva dal potenziale espresso (o che potrà esprimere dopo aver investito) dalla sua economia.

Non solo, ma le garanzie dello Stato consistono nei suoi asset.

Gli asset di uno Stato possono essere molto diversi tra loro.

Tra i più comuni troviamo: riserve auree, titoli pubblici di altri Stati o aziende posseduti, aziende pubbliche, riserve monetarie in altre valute, patrimonio immobiliare, risorse materiali…

Ma l garanzia più importante che uno Stato può dare è il potenziale della propria economia.

Quindi il capitale intellettuale, umano,culturale, creativo e tecnologico espresso dall sua popolazione, che lo trasforma in valore.

Se abbiamo capito questi princìpi, abbiamo anche capito che a chi presta denaro allo Stato viene garantita la completa restituzione del prestito, più il riconoscimento di una rendita che “attiri i capitali”.

E che chi presta denaro sono gli investitori che vantano un pari credito nei confronti dello Stato.

Oltre a ciò, abbiamo anche capito che con il denaro raccolto, lo Stato ci farà investimenti in infrastrutture, pagherà le pensioni (visto che con il metodo retributivo non vengono utilizzati solo i soldi versati con i contributi), gli stipendi dei dipendenti pubblici, costruirà e farà manutenzioni di strade, scuole, edifici pubblici, alimenterà e rinnoverà le aziende di Stato come Leonardo, Finmeccanica, ecc.

Gli sprechi

Ovviamente uno Stato può spendere bene o spendere male i soldi raccolti.

Può sprecarli, può usarli per premiare il clientelismo anziché premiare il merito.

È evidente che molta della differenza tra un’economia che funziona ed una che non funziona, non sta solo nel capitale intellettuale, ma anche da come si comporta uno Stato.

Di casta e sprechi, di spesa produttiva e spesa improduttiva abbiamo dedicato interi capitoli appositi sul nostro libro e non è l’obiettivo di questo articolo ritronarci sopra.

Le infrastrutture di cui godranno anche le generazioni future

Insomma, indipendentemente dal fatto che spenderà bene o male i soldi (il che fa una grande differenza), lo Stato riverserà questi capitali nell’economia reale, perché il denaro passerà dalle propire casse alle tasche dei suoi dipendenti, dei suoi fornitori, dei suoi amministratori, ecc. che a loro volta acquistarnno beni e servizi da altri soggetti non direttamente collegati allo Stato, ecc.

Quindi attraverso la spesa pubblica il denaro raccolto si spande a macchia d’olio nell’economia.

Attraverso questo meccanismo però lo Stato crea le condizioni per la ricerca e lo sviluttpo, fa costruire infrastrutture per il digitale, ospedali, reti per i trasporti, scuole e Università, conseguenti opportunità di lavoro, di sviluppo e di benessere da lasciare in eredità alle generazioni future.

In più, se da una parte lo Stato ha creato un debito pubblico, dall’altra ha creato tanti crediti via via sempre più numerosi e diluiti nel tessuto economico privato, cioè presso noi, il popolo.

Questi sono crediti temporanei, che dovremo restituire in parte (nella quota delle rendite) agli investitori.

Nel frattempo ci danno l’opportunità, se bene investiti, oltre che di vivere, anche di sviluppare nuovi business e investimenti fatti da noi stessi.

INVESTI SU TE STESSO ACQUISTALO ADESSO!

ACQUISTALO ADESSO!

Fine prima parte.