AttualitàFinanza

CRE: quanto pesano i prestiti al settore immobiliare commerciale nelle banche USA per dimensione

Quale categoria di banche USa è più esposta nei mutui commerciali che, in questo momento, si stanno rivelando il punto debole del sistema finanziario USA ?

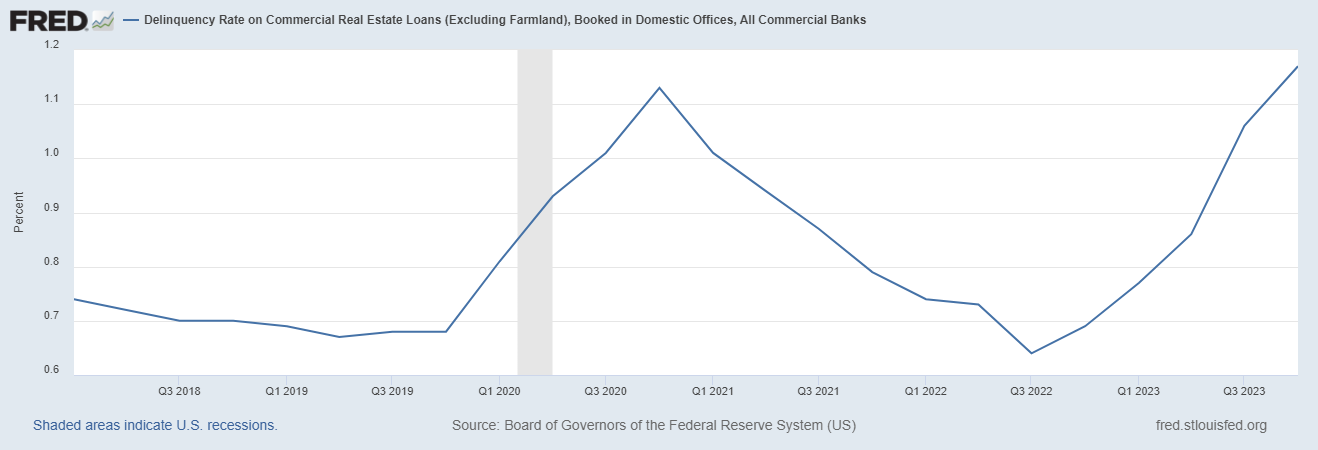

I prestiti CRE, cioè legati al finanziamento del settore immobiliare commerciale USA, sono diventati il tallone d’Achille del sistema creditizio USA. La crisi del commercio al dettaglio e dell’ospitalità, oltre al sempre minor utilizzo degli uffici fisici, sta creando problemi non indifferenzi a un settore immobiliare sempre più indebitato. Ecco un grafico che indica l’andamento delle insolvenze dal database Fred a partire dal 2018:

Il probema delle insolvenze su questi finanziamenti rischia di essere l’elemento che spingerà alla prossima crisi del settore finanziario USA.

Come sono esposto le banche, a seconda della dimensione degli istituti stessi, come indicata da Wolfstreet. Maggiore è l’esposizione, maggiore è il rischio:

Grandi banche: il 6% dei loro prestiti sono prestiti CRE. Ognuna di queste banche ha un patrimonio di oltre 250 miliardi di dollari. Sono solo 14 e detengono il 56% delle attività bancarie totali. Sono queste poche grandi banche che contano per il sistema finanziario. Se una di loro fallisce, può scuotere le cose. Se ne falliscono diverse, i nervi si scuotono. In media, solo il 6% dei loro prestiti sono prestiti CRE. Se subiscono grosse perdite sui prestiti CRE, i loro guadagni ne risentiranno e le loro azioni ne risentiranno, ma le perdite CRE da sole non faranno crollare la banca; dovrebbero avere altri grossi problemi.

Banche di medie dimensioni: il 17% dei loro prestiti sono prestiti CRE. Queste banche hanno un patrimonio compreso tra 10 e 250 miliardi di dollari. Ci sono 121 banche di questo tipo, 16 delle quali hanno un patrimonio superiore a 100 miliardi di dollari. Se diverse di queste 16 banche più grandi dovessero crollare, ci sarebbero delle ripercussioni sul sistema finanziario.

Piccole banche: Il 31% dei loro prestiti sono prestiti CRE. Queste banche hanno un patrimonio compreso tra 1 e 10 miliardi di dollari. Ci sono circa 700 di queste banche. Il 31% del portafoglio prestiti CRE è un’esposizione enorme, con alcune banche più esposte e altre meno. Questi piccole banche sono quindi quelle più esposte. Se singolarmente questi isituti non sono un pericolo per il sistema creditizio e l’economia in generale, l’esposizione è tale che potrebbe generare una crisi sistemica.

Banche minime: il 28% dei loro prestiti sono prestiti CRE. Queste banche hanno un patrimonio compreso tra 100 milioni e 1 miliardo di dollari. Come gruppo, sono enormemente esposte al CRE, e ci sono migliaia di queste banche, e alcune di esse, forse decine, falliranno nei prossimi anni. Ma questi fallimenti bancari non creeranno nemmeno delle increspature nel sistema finanziario. Gli abitanti del luogo se ne accorgeranno, perderanno forse l’unica banca della loro piccola città, e questo sarà un problema per la città, ma non per il sistema finanziario. Se una banca così piccola fallisce, non ne scriveremo, proprio come non abbiamo scritto delle due piccole banche fallite nel 2023.

Quindi se le grandi banche appaiono meno esposte e più solide, il settore delle banche piccole e piccolissime è molto esposto verso questo tipo di debiti e potrebbe far partire la prossima crisi finanziaria, se non caleranno i tassi di interesse.

Pingback: Fallimenti bancari USA: la FDIC chiude la Republic First Bank, primo fallimento del 2024

Pingback: Le agenzie di Rating USA avrebbero dato rating AAA a società con titoli in default