Attualità

Come si ferma lo Spread ? di Fabio Conditi

Lo Spread è l’arma di ricatto più importante per costringere il Governo del Cambiamento a cambiare poco o niente, proseguendo sostanzialmente nelle politiche di austerity. Basta pensare che il famoso 2,4% corrisponde ad un deficit di circa 40 mld di euro, ma tenuto conto che gli interessi pagati sul Debito Pubblico sono circa 65 mld di euro, siamo comunque ancora in “avanzo primario” per 25 mld di euro, quindi togliamo all’economia reale con le tasse, più soldi di quanti ne mettiamo con la spesa pubblica.

Se non è zuppa è pan bagnato.

Ma questa manovra, che si differenzia dalle precedenti solo per una maggiore attenzione alle fasce più povere della popolazione, non è comunque sufficiente a placare i marcati finanziari. Che hanno carri armati di miliardi di moneta elettronica creata dal nulla dalle loro banche, mentre lo Stato italiano li sta affrontando disarmato e con i piedi incatenati all’enorme palla di ferro del debito pubblico.

Avremmo dovuto prima mettere in sicurezza il paese con le ricette che diciamo da tempo, ma quanto meno è necessario adottare delle soluzioni per evitare il ricatto dello Spread.

Quindi, facciamo finta che lo Stato sia come una famiglia e che il debito pubblico debba essere ripagato, altrimenti l’Italia va in default. Quindi seguitiamo a non utilizzare la nostra sovranità monetaria e fiscale.

Giornali, tv, siti web, blog ci ripetono incessantemente che il problema è l’enorme debito pubblico e tutti le conseguenze che ne derivano. Attraverso il tema del debito, le istituzioni sovranazionali, come l’UE, BCE, FMI, Agenzie di Rating tendono ad influenzare le politiche economiche dell’Italia, che fino a prova contraria è e resta uno stato sovrano. Con la complicità di un sistema dell’informazione , ahimè assai poco affidabile, si prefigurano scenari apocalittici in caso di non rispetto dei parametri UE, di deficit eccessivi o di politiche economiche espansive ed anticicliche.

Questi organismi sovranazionali, non elettivi è come se dicessero agli italiani attraverso i media: ”Va bene , avete votato chi vi pare, ma le politiche economiche dell’Italia le decidiamo noi, ponendovi dei vincoli esterni che siete obbligati a rispettare. Mettetevi l’anima in pace!”

Tutto ciò è offensivo e francamente inaccettabile, perche lo Stato non è come una famiglia.

Infatti, come ha ammesso anche il senatore Alberto Bagnai pochi giorni fa, “lo Stato potrebbe tranquillamente emettere moneta per finanziarsi”, ma ancora non siamo arrivati a tradurre questa possibilità in azione di Governo, ma è già un grande risultato che lo ritengano possibile. https://www.youtube.com/watch?v=bpzAyHlU7bU

Ma facciamo finta che lo Stato non possa utilizzare la propria sovranità monetaria e fiscale, e che quindi l’unica soluzione è che lo Stato continui ad emettere nuovi titoli di stato per finanziare la sua spesa pubblica. In questa ipotesi assurda, della quale sono convinti quasi tutti come un dogma, cerchiamo di capire come viene attualmente gestito il debito pubblico e come si potrebbe migliorare per permettere allo Stato di non sprecare soldi e di non essere ricattato dai mercati finanziari con lo spread.

Come è composto il debito pubblico ?

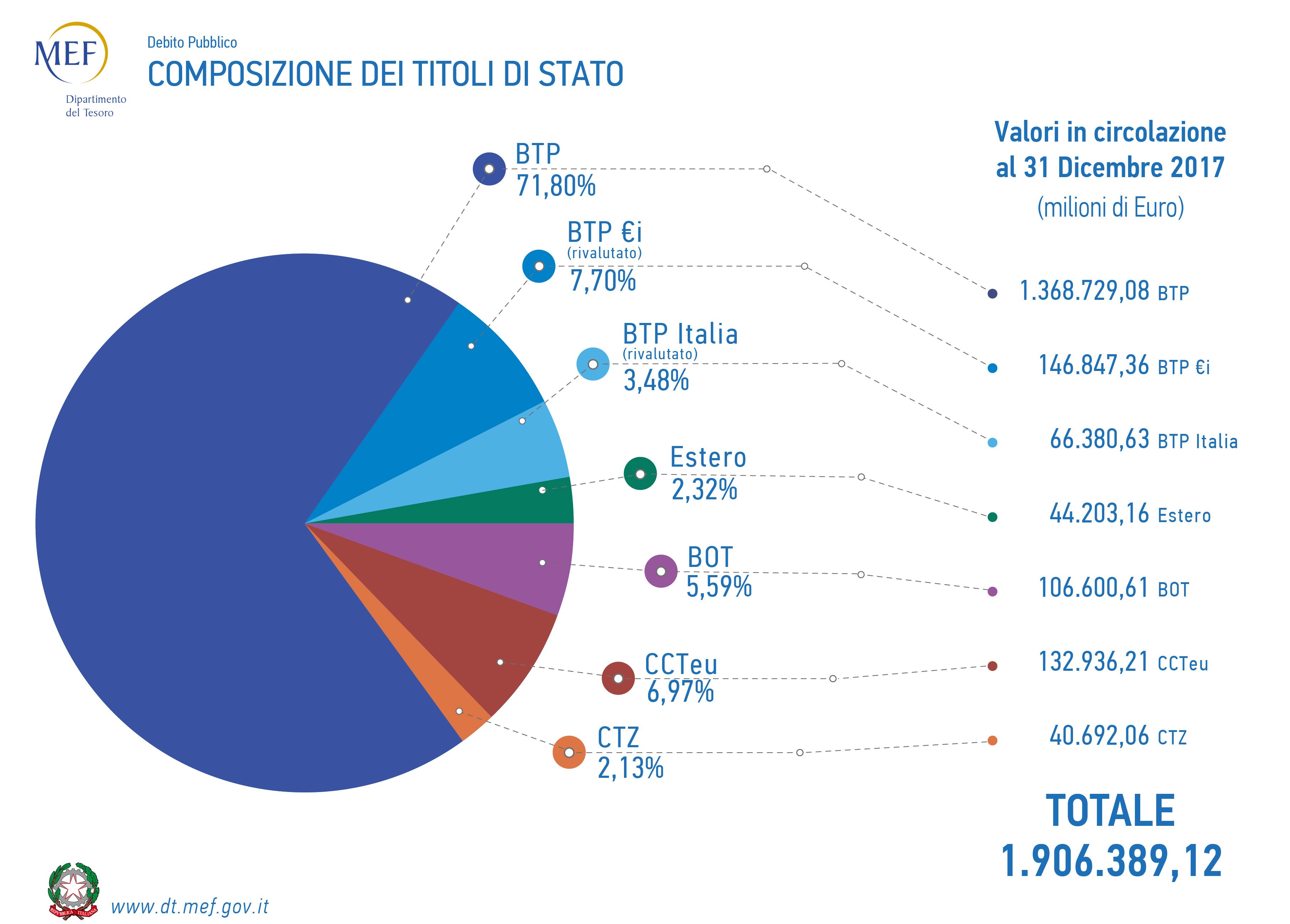

Il debito pubblico è pari a circa 2.300 mld di euro, ma il totale dei titoli di stato emessi per finanziarlo è minore, pari a circa 1.900 mld di euro, che si dividono in:

– BOT , Buoni Ordinari del Tesoro scadenza a 3, 6 e 12 mesi;

– CTZ, Certificati del Tesoro Zero Coupon a 24 mesi;

– CCT, Certificati di Credito del Tesoro a 7 anni;

– BTP, Buoni del Tesoro Poliennali a 3, 5, 10, 15 e 30 anni.

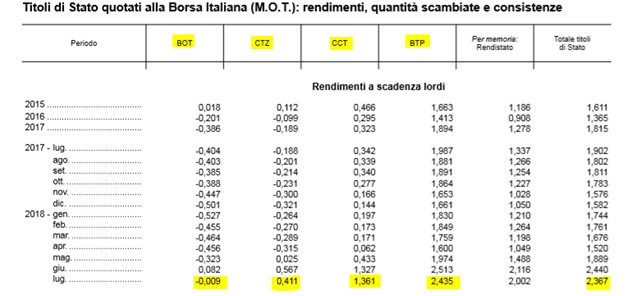

Notiamo dalla tabella che la stragrande maggioranza del debito italiano, viene finanziata mediante emissione di BTP, che hanno un rendimento maggiore, mentre risulta essere residuale la quota di BOT, CCT e CTZ, che hanno un rendimento molto minore.

A questo punto potremmo già porci una prima domanda; perché lo stato italiano si indebita con titoli a lunga scadenza, che pagano interessi molto alti e sono soggetti a speculazioni? In buona sostanza perché si preferisce emettere dei BTP a 5, 10, 30 anni con cedole elevate, piuttosto che CCT o CTZ che potrebbero essere collocati a tassi ben inferiori facendo così risparmiare allo Stato miliardi d’interessi?

Ma andiamo avanti.

Chi detiene il debito pubblico ?

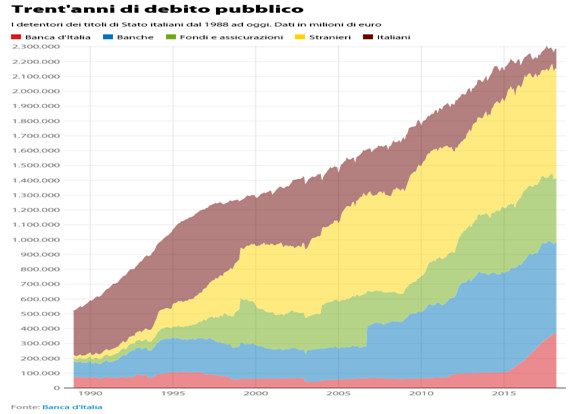

In 30 anni il debito pubblico è passato da un totale di circa 500 mld di euro, a più di 2.300 mld di euro, ma, nello stesso periodo, abbiamo pagato più di 3.000 mld di euro di interessi.

Questa è stata la causa principale del suo aumento esponenziale, nonostante le politiche di austerity che sono state messe in atto soprattutto negli ultimi 10 anni e che non hanno risolto il problema, ma anzi lo hanno aggravato.

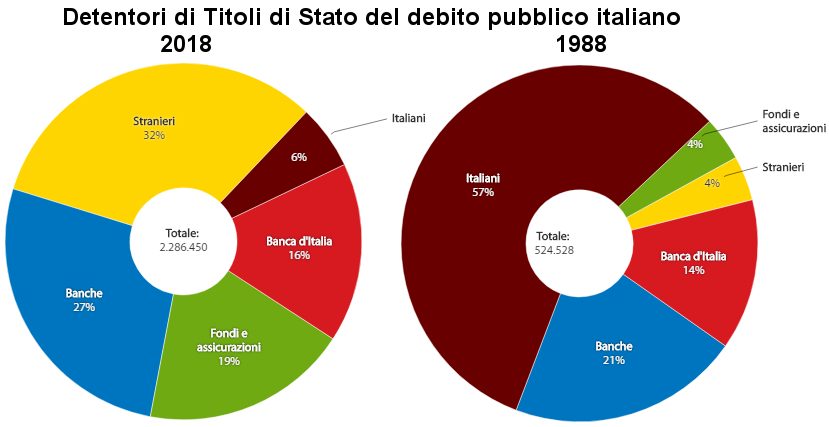

Ma ancora più grave è stato il fatto che nell’acquisto dei titoli di stato, i risparmiatori italiani hanno ceduto il passo a fondi, assicurazioni, banche ed investitori italiani e stranieri, per cui oggi l’Italia può essere ricattata e condizionata, nelle sue politiche economiche, dai cosiddetti mercati finanziari.

Infatti nel 1988 il debito era detenuto per il 57% da risparmiatori italiani, mentre il 39% da banche e fondi italiani e solo il 4% da stranieri.

La situazione invece nel 2018 è completamente ribaltata, perchè il debito è detenuto solo per il 6% da risparmiatori italiani, mentre il 62% da banche e fondi italiani ed addirittura il 32% da stranieri.

Pensate sia finita qui? Ed invece no. Per ultimo abbiamo tenuto la perla, la meraviglia finale : il meccanismo con il quale vengono collocati i titoli di stato sui mercati finanziari. Tenetevi forte.

Come vengono collocati i titoli venduti dallo Stato?

Il collocamento si svolge sul mercato primario, a cui possono partecipare solo gli operatori accreditati, banche, sim, fondi. Il meccanismo di collocamento è un asta marginale, che funziona come segue.

Supponiamo che lo Stato debba collocare 100 miliardi di BTP; gli operatori, via telematica, fanno le loro offerte indicando prezzo di acquisto e quantità. La “Banca Amica” richiederà, ad esempio, 50 miliardi al prezzo di 98; la “Banca Fiducia” 40 miliardi al prezzo di 97; la “SIM Generosa” richiederà 30 miliardi al prezzo di 95 ; la “SIM Ottimo Affare” domanderà 30 miliardi a 92.

Le offerte pervenute vengono ordinate a cominciare dal prezzo più alto; 98, poi 97, poi 95 ed infine 92. Considerando le quantità, sarà completamente soddisfatta Banca Amica, Banca Fiducia e solo 10 miliardi andranno venduti a SIM Generosa. Il prezzo di collocamento finale dei BTP, uguale per tutti, sarà di 95, quello di Sim Generosa. Il “mercato “ quindi compra a 95 quello che a scadenza verrà ripagato a 100 ; 5% di utile.

Ovviamente chi paga questo utile è lo Stato che per far ciò tassa i cittadini e le imprese. Ma allora, perché si usa un meccanismo del genere e non si cambia con magari quello dell’asta dei Bot (asta competitiva) dove il prezzo di collocamento è più vantaggioso per lo Stato?

Viene il dubbio che quanto accade non sia svolto nell’interesse generale del Paese e del popolo, ma solo ed esclusivamente a favore del sistema bancario e del mercato finanziario.

Il risparmio degli italiani

Qui introduciamo l’ultimo aspetto del nostro ragionamento, la ricchezza finanziaria degli italiani, perchè l’Italia non è solo ricca di un patrimonio ambientale, artistico e culturale, ma anche di “risparmio”..

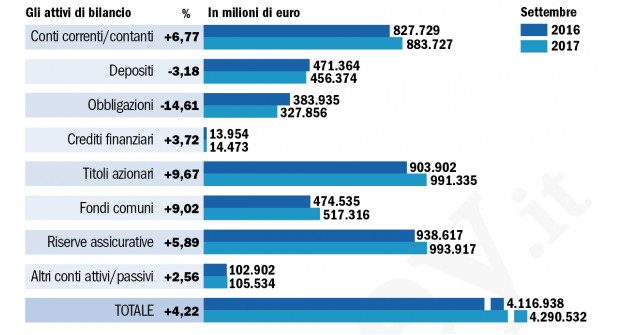

Infatti ad oggi, la ricchezza finanziaria degli italiani è pari a circa 4.300 miliardi di euro, quasi 2 volte il debito pubblico e 2,5 volte il PIL.

Vediamo allora come viene utilizzato attualmente il risparmio degli italiani.

Notiamo subito che solo una piccola parte di questo risparmio finisce nella voce “obbligazioni”, in cui ovviamente rientrano anche i titoli di Stato ma anche altre come quelle bancarie. In realtà le famiglie ed imprese italiane ne acquistano molto pochi, preferendo dirottare il proprio risparmio su azioni, fondi, assicurazioni e liquidità in conto corrente.

Quello che servirebbe è riconquistare la fiducia dei risparmiatori italiani, offrendo loro una serie di soluzioni per loro interessanti, per convincerli a dirottare sui titoli di stato i loro risparmi.

Proposte concrete e realizzabili

Obiettivo di qualsiasi Governo dovrebbe essere quello di evitare i ricatti e le ritorsioni dei mercati finanziari, facendo in modo che i titoli di stato siano acquistati principalmente per tutelare il risparmio e non per fare speculazione, avendo anche come risultato non secondario che gli interessi pagati dallo Stato sul debito pubblico rimangono in Italia.

1) Consolidare il debito pubblico detenuto da Banca d’Italia

Abbiamo già visto ed analizzato tutte modalità con le quali il debito pubblico detenuto da Banca d’Italia si può rendere inoffensivo, evitando la necessità che lo Stato rimborsi quei titoli di stato alla scadenza, costringendo la nostra banca centrale a ricomprarli sui mercati finanziari anziché direttamente dallo Stato perché vietato dall’art.123 del TFUE.

2) Dichiarare che i Titoli di Stato hanno valenza fiscale

I Titoli di Stato di nuova emissione possono essere dichiarati anche a valenza fiscale, cioè i detentori dopo la scadenza potranno scegliere, in alternativa al pagamento in euro da parte dello Stato, di utilizzare i titoli come “sconto” per la riduzione delle tasse. In questo caso, al valore nominale del titolo potrà essere aggiunto un interesse pari a quello del titolo, applicato per il periodo che va dalla scadenza fino al giorno del suo effettivo utilizzo come detrazione fiscale.

In questo modo si evitano le speculazioni finanziarie al ribasso, perchè si riduce notevolmente il rischio di perdere il capitale in quanto, se anche lo Stato non dovesse rimborsare il titolo alla scadenza, si potrà utilizzare il titolo anche per pagare le tasse. In pratica sarebbe una garanzia ulteriore soprattutto per gli investitori ed i risparmiatori italiani.

3) Utilizzare una banca pubblica per acquistare titoli di stato

Creare una o più banche pubbliche che possano ricevere prestiti dalla BCE a tasso negativo dello 0,40% e con essi comprare titoli di stato, in modo da far rientrare in ambito pubblico gli interessi pagati dallo Stato, come fa anche la Germania con le sue banche pubbliche. In questo modo si riduce notevolmente il costo degli interessi, che ammontano oggi a circa 65 mld di euro l’anno.

4) Aste competitive, utilizzando Banca d’Italia come “parcheggio”

Collocare i titoli solo attraverso aste competitive, perchè, come dice Cottarelli “Si potrebbe pensare che il sistema dell’asta competitiva sia necessariamente migliore per il venditore perché fa incassare più soldi…”.

Passando dal meccanismo di collocamento con asta marginale a quello con asta competitiva, essendo sicuramente meno conveniente per gli investitori, si potrebbe verificare l’ipotesi che non tutti i titoli vengono acquistati.

In questo caso si può anche utilizzare la Banca d’Italia come “parcheggio” per i titoli invenduti, che saranno collocati in aste successive fino al completo collocamento sul mercato. Anche questo è un comportamento che la Germania fa da tempo, e questo è un altro dei motivi per cui lo Spread aumenta.

5) Privilegiare i CCT rispetto ai BTP

Considerato che, come correttamente evidenziano da altri esperti in investimenti finanziari, come Giovanni Zibordi e Guido Grossi, nel 2018 “Gestioni patrimoniali, unit linked, fondi obbligazionari hanno avuto rendimento NEGATIVO tra -1% e -1,5%. Se lo Stato offrisse CCT con rendimenti netti dell’1% ci sarebbe esodo in massa da questi prodotti costosi delle banche e ci finanzierebbe il deficit senza bisogno di investitori esteri”. Basterebbe quindi poco per convincere i risparmiatori italiani a cambiare la destinazione dei propri risparmi.

Tanto semplice quanto praticabile.

Lo Stato smette di emettere BTP e inizia a collocare al loro posto, CCT e CTZ che sono immuni dallo spread e che con un rendimento dell’1%, permetterebbe di dirottare gran parte della disponibilità finanziaria degli italiani su questi titoli, eliminando gli acquisti da parte di investitori stranieri che non troverebbero più i titoli di Stato appetibili a fini speculativi.

6) Conti Individuali di Risparmio

Interessante anche la proposta del Governo di istituire i CIR, Conti Individuali di Risparmio, un particolare tipo di conto corrente finalizzato all’acquisto di titoli di stato, che potrà avere agevolazioni fiscali in modo da incentivare questo tipo di investimento.

Conclusioni

Abbiamo individuato moltissime soluzioni concrete e realizzabili, nonostante abbiamo fatto finta che il debito pubblico sia una cosa seria, che lo Stato sia come una famiglia e che quindi sia necessario ripagarlo, altrimenti l’Italia va in default.

Immaginiamoci per un momento cosa potremo fare se ricominciassimo ad usare la sovranità monetaria e fiscale che lo Stato ha ancora … ma questa la teniamo per la prossima puntata.

La moneta deve essere di proprietà dei cittadini e libera dal debito.

Fabio Conditi

Presidente dell’associazione Moneta Positiva

http://monetapositiva.blogspot.it/

Fonte: www.comedonchisciotte.org

02.10.2018