Attualità

COME SCEGLIERE UNA BANCA (DAVVERO) SICURA (di Paolo Cardenà)

Pubblichiamo un sunto di due articoli di Paolo Cardenà, ottimo analista ed esperto di problemi bancari, pubblicato sul suo blog www.vincitorievinti.com sulle modalità che dovrebbero essere seguite nella selezione dei partner bancari.

Fino ad un certo punto della storia, da questa parte del mondo (ma anche altrove, a dire il vero) si è vissuti nell’illusione che tutte le banche fossero uguali in termini di solidità e solvibilità. La crisi finanziaria del 2007 e quella successiva scoppiata in Eurozona nel 2011 (con la recessione che ne è conseguita) hanno abbattuto completamente questa visione del tutto errata.

Secondo l’opinione della Banca dei Regolamenti Internazionali (che ci sentiamo di condividere), uno dei principali fattori che ha reso così grave la crisi economica e finanziaria iniziata nel 2007 è stato che i sistemi bancari di numerosi paesi presentavano un’eccessiva leva finanziaria in bilancio e fuori bilancio che si era accumulata nel corso degli anni precedenti. Ciò si era accompagnato a una graduale erosione del livello e della qualità della base patrimoniale. Inoltre, numerose banche detenevano riserve di liquidità insufficienti. Il sistema bancario non era quindi in grado di assorbire le conseguenti perdite sistemiche sull’attività di negoziazione e su crediti, né di far fronte alla “re-intermediazione” di ampie esposizioni fuori bilancio accumulatesi nel “sistema bancario ombra”.

La crisi è stata ulteriormente accentuata dal processo prociclico di riduzione dell’indebitamento e dalle interconnessioni tra istituzioni sistemiche tramite una molteplicità di complesse operazioni finanziarie.

Durante la fase più acuta della crisi il mercato ha perso fiducia nella solvibilità e nella liquidità di molti istituti bancari. Le debolezze del settore si sono rapidamente trasmesse al resto del sistema finanziario e all’economia reale, dando luogo a una massiccia contrazione della liquidità, della disponibilità di credito e, almeno nel contesto dell’eurozona, all’esplosione delle sofferenze bancarie e dei crediti deteriorati come diretta conseguenza delle due recessioni degli ultimi anni.

Il settore pubblico è dovuto intervenire in ultima istanza con iniezioni di liquidità, ricapitalizzazioni e garanzie senza precedenti, esponendo i contribuenti a ingenti perdite. L’effetto sulle banche, sui sistemi finanziari e sulle economie all’epicentro della crisi è stato immediato. Ma la crisi si è estesa anche a un insieme più ampio di paesi in tutto il mondo.

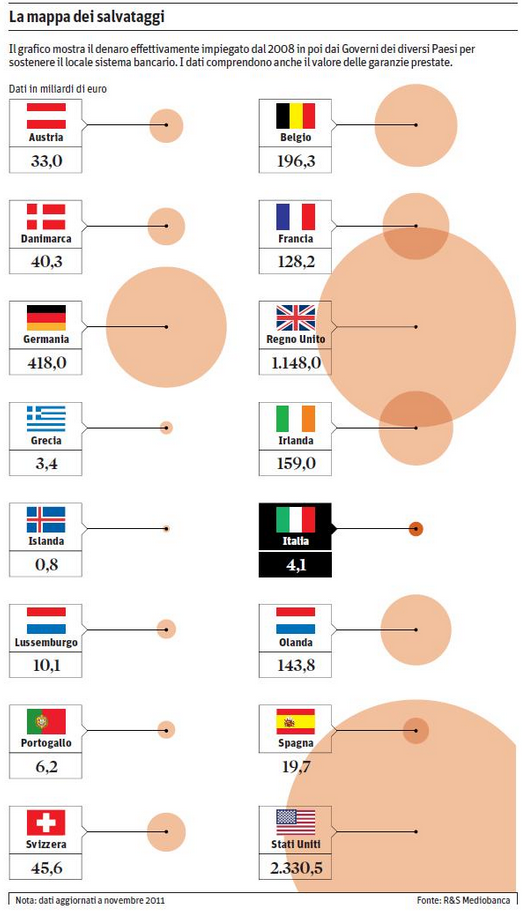

Secondo un rapporto dell’Ufficio Studi di Mediobanca, dal 2008, in tutto il mondo, sono stati spesi 4700 miliardi di euro per i salvataggi bancari. sono stati per lo più soldi pubblici messi a disposizione dai governi che, in forme diverse da paese a paese, hanno in qualche modo esteso una valanga di aiuti ai rispettivi sistemi bancari, in molti casi accollando ai contribuenti i costi dei salvataggi.

Dal bail-out al bai-lin

A marzo del 2013, a Cipro, con i correntisti chiamati a ripianare le perdite di due grandi banche, si è segnato il punto di svolta. In poche parole, viene superato lo schema dell’intervento pubblico nei salvataggi bancari (bail-out) e viene adottato un nuovo strumento per la risoluzione delle crisi bancarie, successivamente codificato dall’Ecofin ed esteso ai salvataggi bancari europei.

Gli strumenti di risoluzione ideati, che possono essere utilizzati individualmente o in combinazione tra loro, sono:

– la vendita dell’attività d’impresa;

– la costituzione di un ente-ponte, cioè la cessione di tutte le attività, i diritti e le passività o di parte di essi a un ente interamente o parzialmente di proprietà di un’autorità pubblica;

– la separazione delle attività non in sofferenza dell’ente da quelle deteriorate o in sofferenza;

– il bail-in (svalutazione e conversione dei titoli) degli azionisti e dei creditori dell’ente. In particolare, azionisti e creditori partecipano al piano di ristrutturazione, e secondo una precisa gerarchia di intervento (azionisti, obbligazionisti junior, obbligazionisti senior e titolari di depositi oltre i 100.000 euro). Secondo questa impostazione, sarebbero esclusi dal bail-in i depositi sotto la soglia dei 100.000 euro. Ma del fatto che anche i depositi sotto i 100.000 euro non possono ritenersi al sicuro abbiamo già discusso QUI

Quindi, con il bail-in si assiste ad un cambiamento epocale nel quale l’onere della risoluzione delle crisi bancarie viene trasferito dai contribuenti agli azionisti, obbligazionisti e ai depositanti.

Di recente, questo principio ha trovato la sua prima applicazione in Austria:

La Hypo Alpe Adria, un istituto di credito austriaco di primaria importanza, era stata nazionalizzata nel 2009, dopo che aver realizzato pesantissime svalutazioni su crediti tossici nei Balcani. A seguito delle difficoltà finanziarie della banca era stata creata un’apposita Bad Bank, la Heta Asset Resolution, che nello scorso Giugno, a seguito di una revisione degli asset, ha evidenziato perdite per un valore compreso tra 5,1 e 8,7 miliardi di euro.Il Governo di Vienna avrebbe dovuto iniettare fino a 7,6 miliardi di euro nella bad bank, per sostenere un debito da oltre 11 miliardi di euro che è costato ai contribuenti austriaci già 5,55 miliardi di euro. Il Ministero delle Finanze austriaco con una recente decisione, presa a seguito dei primi risultati di un’analisi degli asset della banca ha, però, respinto questa eventualità, sancendo di fatto il fallimento pilotato della banca. (fonte:Forexinfo)

L’Austria ha deciso di rimuovere la protezione dai depositi dei risparmiatori. Alla luce delle disposizioni previste dall’Unione europea nell’estate 2013,l’Austria ha dichiarato che da luglio entrerà in vigore il nuovo regime di bail in (letteralmente di salvataggio interno) che disciplina come in presenza di uno stato di dissesto, non solo non verranno più coinvolte le autorità statali nelle questioni relative a eventuali buchi di bilancio, ma che questi non gravaranno più nemmeno sui contribuenti. Al loro posto, potrebbero risentirne i depositi dei clienti. Nel caso in cui un istituto si trovasse ad affrontare un problema debitorio di insolvenza o di default, lo stato, nel caso austriaco, non interverrà più in nome di una stabilità sistemica (bail out), ma vincolerà la banca a ridurre il valore delle azioni e del debito o a convertire tali poste in capitale, gravando prima su soci e creditori e, successivamente, sui correntisti. (fonte: Italioggi)

La situazione in Italia:

Della fragilità di una parte non del tutto trascurabile del sistema bancario italiano, in questi pixel, abbiamo parlato molte volte. I numeri sono terrificanti:

187 miliardi di sofferenze bancarie (quelle note…) che attualmente stanno crescendo di circa due miliardi al mese; crediti deteriorati per 350 miliardi a fronte di capitali e riserve per 420 miliardi; e un nutrito gruppo di banche già commissariate dalla Banca d’Italia.

Compresi questi numeri, non devono affatto sorprendere le ragioni per le quali si sta cercando in tutti i modi di giungere alla creazione di una bad bank di sistema al fine di liberare le banche italiane dalla mole impressionante di crediti in sofferenza che pesano nei rispettivi bilanci.

Tant’è che la Banca d’Italia ha recentemente ribadito che il problema dei crediti deteriorati accumulati dalle banche ha assunto una dimensione tale da richiedere un intervento pubblico: “È un anno e mezzo che lo dico: è importante dare una risposta con un intervento pubblico volto a risolvere il problema pesante dei crediti deteriorati, una risposta rivolta a tutti e ovviamente nel rispetto delle normative europee”, dice il governatore Ignazio Visco durante un’audizione in Senato. Il ministero dell’Economia studia da mesi la costituzione di un veicolo che, forte di una garanzia pubblica, compri dalle banche i crediti anomali.Tuttavia, la Commissione europea si è finora mostrata intransigente nel ritenere la Bad bank italiana contraria alla normativa europea sugli aiuti di Stato. (fonte: Reuters)Qualche giorno fa, hanno suscitato ancor più scalpore le parole pronunciate da Visco, sempre dinanzi alla VI Commissione Finanze del Senato. Questo è il tweet pubblicato dall’Ufficio Stampa della Banca d’Italia:

Non vi è dubbio che quelle pronunciate da Visco siano parole forti, irrituali, e se vogliamo anche preoccupanti. Tanto più se si considera che giungono dal Governatore della Banca d’Italia e si coniugano perfettamente con quanto affermato da Patuelli (Presidente Abi) nel video in apertura di questo post.

Come ho scritto in altre occasioni in questo blog, magari per trarne vantaggi personali, a qualcuno potrebbe far comodo incutere terrore tra i risparmiatori affermando che le banche italiane sono tutte fallite. Ma così non è. In Italia esistono molte banche in gravi difficoltà, ma ce ne sono anche molte altre le cui possibilità di dissesto sono assai remote. Pertanto, depositare i risparmi in una di queste banche costituisce un’ottima e pratica soluzione per scongiurare quantomeno il rischio che i risparmi possano essere aggrediti nell’ambito delle nuove regole sui salvataggi bancari. Certo, questa soluzione non arginerebbe altri rischi che potrebbero colpire i risparmi(es: imposte patrimoniali straordinarie, inasprimento dell’imposta di successione, o dissoluzione dell’euro che, grazie all’interventismo della BCE, appare poco probabile allo stato attuale). Ma per fronteggiare e ridurre questi rischi esistono altre strategie e altre soluzioni, più o meno “invasive” in relazione al grado di sicurezza che si intende raggiungere. E’ ovvio che non tutti sono in grado di sopportare i disagi derivanti dal doversi trasferire all’estero, sia per impedimenti professionali, di famiglia, che per composizioni patrimoniali che, comunque, costituiscono un vincolo in italia (es: immobili). Ecco quindi che il risparmiatore, nell’ambito della gestione del proprio patrimonio, dovrebbe perseguire quelle strategie che, quantomeno,consentano di ridurre gli impatti derivanti da questi possibili scenari qualora dovessero verificarsi. Ad esempio: se si pensa alla dissoluzione dell’euro (cosa poco probabile, allo stato attuale e, comunque, certamente non imminente), per chi è costretto (per vincoli personali) a rimanere in Italia, una possibile soluzione potrebbe essere quella di una diversificazione in valute pregiate effettuata per contanti. Ma questo potrebbe presupporre altri fattori di rischio, di cui ho già detto (almeno in parte) in questo video in occasione di un convegno di quasi due anni fa. Quindi occorrerebbe implementare delle opportune cautele anche nella gestione del contate.

Quindi, in un contesto del gene, cosa fare? Come scegliere una banca solida?

Il risparmiatore ha davanti a sé una nuova sfida da affrontare, poiché dovrebbe essere in grado di scegliere e affidarsi ad una banca solida valutando la qualità degli impieghi, la redditività, il Common Equity Tier 1, e molti altri fattori. Dovrebbe dunque comprendere chequando si parla di rischio associato al dissesto bancario, questo non equivale alla volatilità dei mercati quanto piuttosto alla perdita permanente del capitale.

Secondo alcuni commentatori, per scegliere una banca solida occorre quantomeno osservare tre criteri:

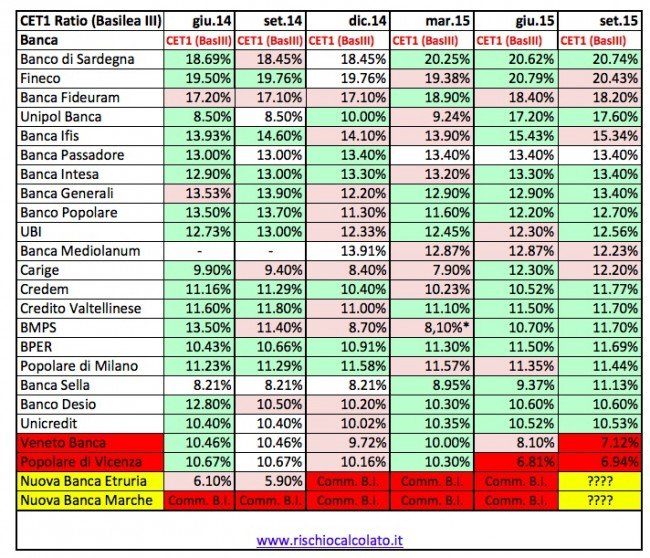

Il primo: monitorare il Common Equity Tier 1, che è un parametro che esprime la solidità di una banca. Si tratta di un indice determinato dal rapporto tra Cet 1 (rappresentato principalmente dal capitale ordinario versato) e la attività ponderate per il rischio. Secondo le norme della Bce, il Cet 1 ratio deve essere superiore all’8%. Qui trovate una spiegazione completa ed articolata della composizione del patrimonio di vigilanza

Rischio Calcolato, periodicamente fornisce l’aggiornamento del Common Equity Tier 1 e la tabella che segue raccoglie gli ultimi dati disponibili

Sempre secondo Rischio Calcolato, il secondo criterio per verificare la solidità di una banca è quello di confrontare periodicamente la performance in borsa del titolo della banca osservata con la performance dell’indice del comparto bancario. Secondo questa impostazione, se in un arco temporale non breve, il singolo titolo ha realizzato delle performance significativamente inferiori a quelle dell’indice di categoria, il prezzo dell’azione incorporerebbe anche evidenti fattori di criticità della banca e del modello di business, tali per cui possano scattare i campanelli di allarme. Ovviamente, non è detto che il prezzo delle azioni (in questo caso di quelle di una determinata banca) sia in grado di esprimere la solidità di una banca; e poi questo criterio non può essere applicato alle banche che non sono quotate in borsa.

Questi tre criteri certamente costituiscono un primo approccio di ponderazione e di selezione delle banche più o meno sicure, ma non è detto che siano sufficienti. Seppur vero che le cronache nazionali e locali hanno anticipato all’opinione pubblica lo stato di difficoltà di molte banche, non è detto che in futuro qualche banca non possa riservare delle brutte sorprese nell’anonimato della cronaca.

Seguendo la logica del confronto tra i prezzi di borsa, quanto avvenuto nei prezzi dei titoli di stato (che si è riflesso anche nella performance delle azioni delle banche) potrebbe far apparire la solidità di una determinata banca migliore rispetto a quello che effettivamente è, “occultando” (o rendendo meno visibile) la riduzione di prezzo che invece la banca patirebbe in un contesto normale qualora il mercato dovesse prezzare solamente il core business della banca e quindi anche a qualità del credito, anziché anche la gestione finanziaria (l’investimento in titoli).

Fatta questa precisazione, oltre ai tre criteri sopra descritti, quale potrebbe essere un buon metodo per selezionare e monitorare le banche più affidabili?

Chi scrive ritiene che effettuare un’attenta analisi periodica delle banche e quindi seguirne direttamente le vicende possa costituire un ottimo criterio di selezione e monitoraggio.Quindi, analizzare i bilanci annuali e infrannuali valutando anche una più ampia moltitudine di fattori, indici ed elementi, costituisce indubbiamente il miglior criterio per selezionare le banche più solide e monitorarne gli sviluppi. Un approccio di questo genere, unitamente alla valutazione del management della banca e alla capacità di quest’ultimo di implementare strategie operative in aderenza con i piani industriali, in un contesto di normale operatività, offre anche una visione prospettica della solidità della banca.

Il limite è che nel sistema bancario italiano esistono qualche centinaio di banche e analizzare periodicamente (trimestralmente o semestralmente) i bilanci di ognuna di queste richiederebbe un enorme investimento di competenze, capitali ed energie. Praticamente impossibile.

Quindi, nell’ambito della mia professione, non faccio altro che selezionare le 3 o 4 banche ritenute più solide ed affidabili, in modo da ridurre esponenzialmente il numero di banche da monitorare. Una volta individuate, dunque, l’analisi periodica sarà circoscritta solamente a queste, verificando che non vengano meno i presupposti che ne hanno determinato la scelta.

Detta in parole più semplici, possiamo riassumere tutto in questo modo: siccome nel sistema bancario italiano esistono banche il cui dissesto è possibilità assai remota, una volta individuate, per quale motivo dovrei continuare a detenere i risparmi presso altre banche che non offrono queste garanzie?

Un eccesso di zelo? Può darsi, ma anche no.

Vi confesso che provo un po’ di tenerezza per coloro che valutano la solidità delle banche esclusivamente in base alle informazioni trovate da internet o esclusivamente in base al Common equity tier 1 (Cet 1), e ora sembra che tutti siano diventati esperti di bilanci bancari (un po’ come ai tempi dello spread).

La mia preoccupazione nasce dal fatto che per cercare una banca davvero solida si dovrebbe tener conto di una più ampia selezione di informazioni, che non possono esaurirsi nella valutazione di un indice, per quanto importante possa essere. Tanto per fare un esempio, il CET 1 di MPS è ben superiore agli standard della BCE, eppure, personalmente, non depositerei mai e poi mai i miei risparmi presso Mps, nemmeno sotto tortura.

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.