Attualità

Come funziona il circuito monetario?

La moneta. Sembrerebbe un tema arido, invece appassiona straordinariamente chiunque si avvicina a temi economici. Mi ricordo che durante la tre giorni di economia e politica organizzata ad Assisi dalla Sinistra contro l’euro, il tendone dove si svolgeva una lezione sulla moneta tenuto dal gruppo Epic-MMT, era stracolmo di ragazzi, ragazze e gente di ogni età, neanche fosse un concerto rock.

La moneta è anche il tema dove si esercitano di più le persone per trovare soluzioni al problema del Debito, Debito pubblico, Signoraggio e tutte le altre questioni ad essa legate. Spesso si sentono affermazioni recise, tipo aboliamo le banche, via gli interessi, tassiamo l’emissione di moneta bancaria, basta con la truffa della moneta emessa a debito, che, francamente, mi lasciano un attimo perplesso. Da qui l’idea di spiegare il funzionamento del circuito monetario per vedere se tutte le questioni che normalmente si dibattono, soprattutto nei social, hanno un vero fondamento. Una premessa: quello che segue è il circuito monetario di un Paese con sovranità monetaria. Vedremo poi cosa significa averla ceduta.

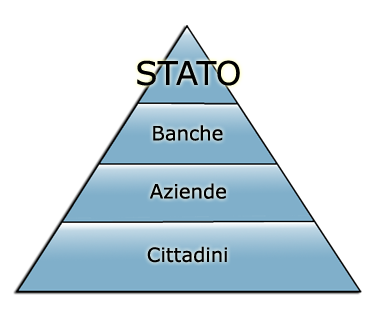

Partiamo da un concetto elementare, che sicuramente conoscerete già, ma che ci serve di base nel ragionamento: nel circuito monetario nessun soggetto, tranne lo Stato, può pagare i propri debiti con moneta emessa da sé. Se io, soggetto privato, devo pagare un altro soggetto, non posso purtroppo dargli moneta da me creata, anche se sono autorizzato a crearla. Generalizzando e considerando che il circuito monetario è fatto a piramide a diversi livelli, possiamo dire che tra due operatori allo stesso livello i pagamenti vengono effettuati con moneta emessa da un soggetto emittente terzo, posto a livello superiore.

graficamente risulta così:

Questa prima considerazione ha già qualche conseguenza: le banche, che forniscono la moneta-credito con cui le aziende ed i cittadini attuano i loro scambi, non possono pagarsi fra loro con la stessa moneta. Ciò dovrebbe già farci capire che tutti quelli che considerano una truffa la creazione di denaro da parte delle banche perché a loro non costa nulla, ma pretendono indietro il valore nominale creato, più interessi, non hanno ben chiaro che, a fronte della “creazione” di moneta-credito (poi vedremo perché conviene definirla così) le banche sono costrette a considerare come impegnato l’equivalente in moneta superiore, esattamente moneta di Banca Centrale, nella piramide definita tout court Stato (se con sovranità monetaria), per coprire gli scambi con le altre banche. Facciamo un esempio: il soggetto A va nella banca X e si fa dare 100. X segna in attivo ad A 100 su un conto. Con questa disponibilità A va da B che vende vestiti e si compra un cappotto dal costo di 20, pagandolo con un assegno. B alla fine della giornata versa l’assegno nella sua banca Y. La banca Y comunica alla banca X che il suo cliente A ha emesso un assegno di 20. X dice a Y che i fondi ci sono e detrae 20 dal conto di A, mentre Y aggiunge 20 al conto di B. Tutto finito? No. La banca X prende 20 dal suo conto presso la BC e li versa nel conto di Y a copertura della transazione. Il risultato è che a fronte del passaggio di denaro tra A e B vi è stato un equivalente passaggio di denaro di BC fra X e Y.

Naturalmente il meccanismo è più complesso in pratica, ma la sostanza è che alla creazione di disponibilità verso il cliente corrisponde un pari impegno della banca sul proprio conto di BC. Quindi nessuna creazione dal nulla e soprattutto nessun guadagno pari alla creazione effettuata: il guadagno della banca è dato dall’interesse che ha chiesto per concedere la disponibilità della somma al cliente. E’ giusto che la banca guadagni? La risposta che mi viene in mente è: il pagamento a fronte di un servizio che facilita e rende sicuri gli scambi (senza banca dovremmo pagare tutto con moneta circolante e tenerla sempre con noi) non è una cosa sbagliata e poi senza interesse chi lo paga il bancario allo sportello? Chiaramente non qualsiasi interesse è giustificato, come non sono spesso giustificate dal servizio reso le commissioni bancarie, ma il principio della remunerazione dell’attività di intermediazione bancaria non è in sé sbagliato.

Chiarito questo, possiamo passare ad un altro aspetto: il prestito. L’attività bancaria è data dagli impieghi, ovvero dalla concessione di prestiti per investimenti e spese. Si dice spesso che questa creazione di debito, che deve essere restituito con interessi, impoverisce l’economia reale, perché toglie più ricchezza di quanto immette monetariamente. Sembra a prima vista un discorso logico e corretto, ma in effetti non lo è. Questo ragionamento infatti tralascia completamente un aspetto: l’investimento finanziato crea NUOVA ricchezza, ovvero in altri termini, la trasformazione finale del prodotto il cui ciclo produttivo è oggetto del finanziamento (per acquisto di macchinari, materie prime, immobili produttivi, ecc.) non è la somma matematica dei suoi componenti, compreso il lavoro, ma ha un valore aggiunto. Normalmente anche il finanziamento per l’acquisto di un immobile non produttivo è comunque ripagato dall’aumento di valore dell’immobile. Al contrario, il finanziamento per l’acquisto di beni di consumo è invece un debito vero e proprio per il sistema economico, perché il bene di consumo tende a perdere valore nel tempo, anche se è comunque il guadagno del soggetto che vende, il quale guadagno compensa in parte tale perdita.

L’attività di produzione e trasformazione aumenta quindi il valore economico dei beni e permette di avere un equilibrio fra produzione globale ed espansione monetaria bancaria a debito. Qui si innesta un altro fattore, a volte tralasciato nelle analisi: l’espansione e la regolazione di questa base monetaria in un paese a sovranità piena, è compito dello Stato, il quale può emettere nuova moneta, questa sì senza contropartita (se non una semplice partita di giro fra Tesoro e Banca Centrale che finanzia), aumentando la base monetaria, riacquistare propri titoli sul mercato, aumentando la liquidità in circolo, senza aumentare la base monetaria complessiva, tassare di più i propri cittadini per diminuire la base monetaria (se il denaro raccolto non viene interamente speso dallo Stato), di meno per aumentarla (o spendere più del raccolto), ovvero emettere nuovi titoli, diminuendo la liquidità in circolo senza aumentare la base monetaria.

Tutto questo è valido però come abbiamo detto ad una condizione: che uno Stato abbia la propria sovranità monetaria. Se, come l’Italia, l’ha ceduta alla BCE le cose cambiano notevolmente. Lo schema, valido per i Paesi che fanno parte dell’Unione Monetaria, è il seguente:

come si vede l’ordine degli agenti monetari è radicalmente cambiato: non solo in cima c’è l’emittente principale, ovvero colui che detiene il potere monetario, la BCE, ma con questo sistema abbiamo tutto il sistema bancario, compreso la Banca Centrale autonoma, che è SOPRA lo Stato. Ciò significa che lo Stato per compiere i suoi pagamenti deve utilizzare una moneta non più da esso controllata, ma prestata dalle banche, attraverso l’acquisto di titoli di Stato, o più in generale dal sistema finanziario (i c.d. e famigerati “Mercati”) come se fosse un privato qualsiasi, esattamente come le aziende. E come le aziende per ottenere il finanziamento deve dimostrare ai Mercati di essere “credibile” economicamente e “stabile” nella sua leadership. Per le aziende e famiglie nulla cambia e vale quanto detto sopra sugli scambi, ma per lo Stato cambia tutto, e non in meglio…

Cosa significa infatti per uno stato dover essere credibile e stabile? significa che lo Stato deve avere come programma primario i conti in ordine e non avere un deficit eccessivo, anche se ciò mina la sua possibilità di garantire diritti e servizi sociali ai propri cittadini, deve necessariamente fare quelle riforme che piacciono agli investitori (che sono anche multinazionali) e quindi abbassare il costo del lavoro e renderlo più possibile flessibile, eliminare le lungaggini democratiche in favore della speditezza delle decisioni politiche, a costo di diventare di fatto un’autocrazia, e, soprattutto, fare un passo indietro e permettere che i privati (che sono quelli che compongono il Mercato degli investitori) gestiscano la maggior parte dei servizi, attraverso le privatizzazioni e le liberalizzazioni.

Solo uno Stato che ubbidisce a queste regole viene considerato affidabile e quindi finanziato. Capite che in questa situazione lo Stato è succube del potere economico e l’unico potere che gli rimane è quello di tassare i propri cittadini, ovvero sottrarre denaro e reddito alla propria economia: questo è quello che dal 2007 e soprattutto dal 2011 con l’avvento di Monti sta accadendo all’Italia. Tutto conseguenza della nuova posizione dello Stato nella piramide del circuito monetario.

Ci sarebbe tanto da approfondire, ma credo che già così ci sia parecchio da meditare…