Finanza

Causa ed effetto in economia: Come verrà staccata la spina

Pubblichiamo questo guest post di di Francesco Simoncelli da Freedonia

Il 2014 si appresta ad essere un anno molto interessante dal punto di vista economico. Sia in Italia che all’estero sono in moto una serie di eventi che possono decretare da un momento all’altro la fine dell’esperimento socialista/pianificatore in cui siamo totalmente immersi da circa 100 anni. Il fattore che catalizza la maggior parte delle attenzioni è senza dubbio la manipolazione del prezzo dell’oro, che negli ultimi due anni si è fatta più evidente permettendo un costante deflusso di metallo giallo da ovest verso est.

Ci sono ancora individui ed investitori che credono fermamente nell’onniscenza dei pianificatori centrali e restano scettici su una possibile manipolazione “cosciente.” Peccato per loro che i continui scandali finanziari, di cui i media mainstream si trovano a parlare, rappresentano un’arma a doppio taglio per la loro credibilità: certo, fungono da sotterfugio per i loro privilegi ma una volta che viene scoperto il vaso di vermi si insinua il dubbio nell’elettore medio. Tale dubbio non può che essere foriero di cambiamenti.

Pensate al Libor. Non ci resta che piangere? Non ci resta che imparare.

TEORIE CONCORRENTI

L’instabilità economica a cui assistiamo ancora oggi viene associata a fluttuazioni cicliche all’interno del mercato mondiale. Oppure ad un particolare evento catalizzatore (es. crollo azionario, aumenti verticali del prezzo del petrolio, catastrofi atmosferiche,ecc.) che funge da shock e che va a perturbare a cascata il resto degli indicatori economici. Questa, potremmo dire, è la spiegazione popolare alle crisi che spesso si ripetono nel corso della storia. Capite benissimo che come “spiegazione” è alquanto lacunosa. Intervengono quindi le scuole di pensiero economico che dicono la loro. Secondo i Keynesiani le crisi sono causate da perturbazioni all’interno della domanda aggregata, ovvero, nella relazione tra consumi, investimenti e spesa pubblica. Se questa domanda cala improvvisamente, cala anche il flusso di reddito che i produttori di beni e servizi dovrebbero ricevere o si suppone avrebbero dovuto ricevere in assenza di tale calo.

Avendo meno incassi a disposizione, i produttori sono costretti a ridurre il compenso dato ai propri lavoratori i quali, a loro volta, fanno resistenza ad un simile scenario rendendo i salari viscosi. Di fronte a questa resistenza i datori di lavoro sono obbligati a scegliere tra due vie: licenziamento o fallimento. Entrambi gli esisti causano ulteriori depressioni nella domanda aggregata, che infine deve sperare nell’aumento della spesa pubblica (per compensare gli altri due parametri in declino) e nell’inflazione monetaria (per far diminuire i salari reali) affinché, secondo i Keynesiani, l’economia possa tornare su binari sostenibili.

Parallelamente alla teoria Keynesiana del ciclo economico, dal punto di vista macroeconomico, c’è quella monetarista la quale punta gli occhi sull’aggregato monetario: la crescita dell’offerta di moneta rappresenta un fattore importante quando si cerca di determinare la causa di una recessione. Milton Friedman, infatti, era il principale sostenitore di questa tesi e consigliò ai banchieri centrali di far salire l’offerta di moneta ad un tasso tra il 3% ed il 5%. Un aumento eccesivo dell’offerta di moneta avrebbe causato inflazione, mentre un rallentamento eccessivo avrebbe causato una flessione dell’economia.

Friedman è famoso per aver sostenuto che tra il 1929 ed il 1932 la Grande Depressione ebbe “carta bianca” perché la Federal Reserve non inflazionò abbastanza l’offerta di moneta. La tesi monetarista divenne famosa nellla stagflazione degli anni ’70 quando Volcker, l’allora presidente della FED, invertì la politica espansiva della banca centrale americana facendo finire il paese in recessione ma fornendogli una boccata d’aria dagli eccessi degli anni precedenti.

Il problema principale che subito salta all’occhio in entrambie le teorie è uno: giustificazione dell’esistenza di un manipolatore centrale. C’è una sorta di sfiducia nel libero mercato, e la convinzione che ci sia bisogno di regolatori che indichino la giusta via da seguire. Giusta? Sbagliata? Non si sa. Sappiamo solo che questa interferenza di questi manipolatori centrali non ha affatto aiutato l’economia a risollevarsi. Si è proseguito sempre di più verso una via che richiedeva più interventi, ma i problemi sono tutti lì, rimandati solamente nel tempo.

La sfiducia di entrambe le teorie nell’unità individuale è evidente nella trattazione dell’ambiente economico secondo aggregati. Infatti si parla di domanda aggregata, di aggregati monetari, di flussi di rendita, e si tralasciano fattori microeconomici che invece hanno un ruolo fondamentale nella vita degli attori economici: i tassi di interesse.

LA TEORIA AUSTRIACA DEL CICLO ECONOMICO

La Scuola Austriaca tiene in grande considerazione l’importanza dei tassi di interesse nell’analisi dei cicli economici. Sono delle variabili cruciali che informano l’ambiente economico di come si stanno muovendo le cose tra le varie azioni degli attori economici, determinano di conseguenza la preferenza temporale di questi ultimi (ad esempio, se la produzione si sta concentrando sul presente o sul futuro). E questo punto è in netto contrasto con il punto di vista di Friedman, il quale non conferiva ai tassi di interesse una particolare importanza poiché sosteneva che i produttori si concentrassero su altri fattori (es. domanda, stato generale dell’economia, guadagni previsti, ecc.) e che il loro influenzamento attraverso la politica monetaria non generava grandi distorsioni.

Scopriamo perché hanno una rilevanza fondamentale, al contrario di quanto sosteneva Friedman. La teoria Austriaca del ciclo economico si basa principalmente sulla descrizione di come determinati interventi di un operatore centrale possano generare distorsioni a cascata che incanalano l’economia verso binari insostenibili. Nel caso specifico, il cosiddetto “operatore centrale” è la banca centrale. Essa può intervenire nell’economia in tre modi: operazioni di mercato aperto (es. aumenta l’offerta di moneta attraverso l’acquisto di titoli di stato con operazioni definitive o di riacquisto a termine), tasso di riferimento ufficiale, riserve legali (es. depositi che le banche devono per legge tenere in cassa).

Il conseguente aumento dell’offerta di moneta spinge al ribasso il tasso di interesse reale, a segnalazione del fatto che ci sono più fondi mutuabili a disposizione. Non appena l’ambiente economico viene a conoscenza di questa informazione, gli imprenditori corrono per prendere in prestito nuovo denaro ad un prezzo basso rispetto a prima e si impegnano in progetti di lungo termine più ambiziosi (es. ambiziosi nel senso che sarebbero stati scartati se il tasso di interesse fosse stato più alto in assenza di manipolazione artificiale).

E’ cruciale comprendere il ruolo che il tasso di interesse ha nella vita economica degli individui. Questi ultimi, infatti, prendono decisioni influenzate pesantemente dalla linea temporale e in base a considerazioni soggettive agiscono di conseguenza. La formazione di tassi di interesse individuali si somma alle interazioni che i vari attori economici intraprendono tra di loro, generando un tasso di interesse naturale che segnala la tendenza media del consumo e del risparmio. Il mercato del tempo racchiude in sé tutta la struttura produttiva della società, non solo il mercato dei prestiti; è una bussola con la quale consumatori ed imprenditori interagiscono senza mai incontrarsi. E’ il miracolo del mercato.

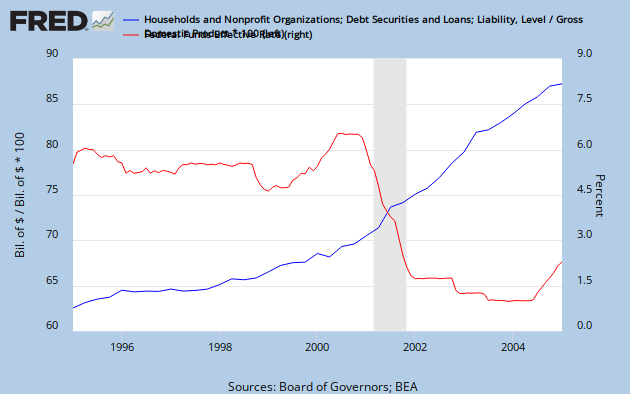

La presenza di nuovi fondi mutuabili, dal punto di vista degli imprenditori, segnala loro la volontà degli individui di risparmiare e quindi spostano la produzione più avanti nel tempo. Tale produzione futura è sostenibile solo se siamo in presenza di un risparmio reale, se deriva da un’espansione artificiale della moneta assistiamo ad un falso segnale che indurrà in errore parecchi attori economici. Prendiamo ad esempio la bolla immobiliare scoppiata nel 2007. Dal 2001 al 2004 la FED ha influenzato al ribasso il tasso di interesse del denaro, generando nell’economia più ampia un senso di euforia dettato dal credito a buon mercato. In questo modo indebitarsi risultava più semplice (es. rata dei mutui al di sotto degli affitti) e parecchie persone si sono lasciate catturare dalla tentazione di comprare o ristrutturare la propria casa.

Si pensava che i prezzi delle case sarebbero saliti per sempre, facendo sentire un idiota chi rimaneva ai margini. Sono state costruite case che in realtà nessuno avrebbe voluto se i tassi non fossero stati manipolati al ribasso, e ciò ha indotto i costruttori ed i lavoratori nel settore edile a cavalcare la bolla erigendo asset inutili. In retrospettiva, sono risultati inutili. Ma durante il periodo euforico non lo sapevano, anzi tali progetti (nonostante fossero tanto audaci quanto rischiosi) non erano affatto definiti improduttivi.

Le risorse della società vengono fagocitate da cattedrali nel deserto, mentre anche aziende già consolidate decidono di espandere la propria produzione data la disponibilità di credito a buon mercato. Non a caso questo periodo viene definito “euforico”: aumenta il consumo (facendo più debiti), diminuisce la disoccupazione (canalizzando la manodopera in settori insostenibili), la borsa vola.

La frenesia di cavalcare la bolla da parte degli attori economici crea una serie di pericolose distorsioni a catena che risultano davvero allarmanti. Ad esempio in Cina i costruttori edili per cavalcare la bolla hanno eretto strutture fatiscenti. Negli USA sono spuntati intermediari finanziari che hanno attratto poveri fessi nella trappola del debito e hanno passato al povero demente di turno la patata bollente (es. titoli garantiti da ipoteca), sperando di sbarazzarsene prima che scoppiasse la bolla o sperando nell’intervento della banca centrale. AIG, Fannie Mae e Freddie Mac sono stati ben lieti di aver visto avverarsi la seconda opzione. In questo panorama il risparmio viene depresso depletando progressivamente il bacino delle risorse reali, canalizzando i risparmiatori in terreni rischiosi (facendosi raggirare da promesse esorbitanti nel mercato azionario o facendosi appioppare titoli tossici) e generando le basi per quello che sarà il successivo scoppio della bolla.

Perché? Perché non esistono pasti gratis. I nuovi fondi creati artificialmente da un ente centrale invadono progressivamente, seppur lentamente, l’economia più ampia operando una pressione al rialzo sui prezzi. All’inizio questa pressione sarà confinata a quei mercati dove vengono incanalati inizialmente tali fondi (es. azionario e immoibliare), poi invaderà il resto dell’economia fino ai beni di consumo. Nonostante l’aumento dei salari monetari, quelli reali rimangono al palo impoverendo coloro che ricevono per ultimi (o non lo ricevono affatto) il nuovo denaro creato del nulla.

Infine, la banca centrale ha due modi per porre fine ai malanni dell’economia: smettere di gonfiare l’offerta di moneta generando una recessione, o continuare a gonfiare l’offerta di moneta decretando la morte della valuta che gestisce. La crisi che segue la prima scelta deve essere benvenuta dagli attori economici, perché pone rimedio allo sconquasso generato dal credito facile nella catena inter-temporale consumo/produzione.

I VASI DI VERMI

Le varie crisi e recessioni di cui abbiamo sentito parlare sui canali d’informazione mainstream e di cui abbiamo avuto esperienza, sono figlie di espansioni monetarie artificiali attuate o per mascherare un problema precedente o per migliorare qualche numero in pressenza di una leggera flessione. O semplicemente per evitare una bancarotta imminente, rendendola più colossale in futuro.

Nella maggior parte dei casi, invece di permettere una sana pulizia del mercato con l’eliminazione di quegli investimenti improduttivi che se perseguiti dreneranno solamente ulteriori risorse, la classe dirigente ha preferito imboccare quella strada che prevede più della stessa cosa: sistemare temporaneamente gli effetti senza mai rivolgersi alle cause. Questa seconda opzione, adesso come adesso, richiederebbe un sacrificio ed un dolore economico più intenso rispetto a quello che sarebbe stato sopportato cinque anni fa. La mole di errori accumulati è enorme. Pensate all’Eurozona.

Il mercato obbligazionario europeo è in coma, tenuto in piedi solo dall’intervento del comparto bancario commerciale (sostenuto dalla banca centrale) il quale a sua volta è finanziato dallo stesso zombie che sta sostenendo: lo stato. Ma diversamente da quanto si dice in Basilea III, i bond statali non sono affatto sicuri. L’attuale assetto imbastito dai pianificatori centrali, nonostante abbia dato fiato ad un continente alla deriva, continua ad erodere l’economia dall’interno. Perché? Perché gli invesitmenti improduttivi drenano solamente risorse, ed è per questo che devono essere liquidati.

Pensate all’Argentina ed al Venezuela. Due disastri annunciati, soprattutto a seguito delle continue svalutazioni monetarie operate da amministratori politici imbecilli ed incapaci di comprendere causa-effetto in economia. Su questo blog si è parlato molto dell’Argentina, circa due anni fa scrivevo un articolo prevedendo un suo futuro tracollo. Dopo il default per i tango bond, i mercati dei capitali esteri sono diventati diffidenti nei confronti degli argenti come “buoni pagatori.” Allora il duo Kirchner-Del Pont ha pensato “bene” di svalutare allegramente il peso per rendere competitivo il paese sul panorama estero.

Per un po’ ha funzionato, o perlomeno fino a quando esistevano riserve di dollari nelle casse della banca centrale. Giusto il tempo di attirare nella rete i soliti fessi che guardavano al “nuovo miracolo economico argentino” come ad un modello da imitare. Quando qualcuno tentava di farli ragionare diventavano cani idrofobi additando le motivazioni più strampalate a sostegno delle loro ridicole tesi. Ora ci avviciniamo alla resa dei conti.

Non scordiamoci della Cina, i cui sforzi con la stampante monetaria hanno sorpassato quelli delle quattro banche centrali più importanti del mondo. E non scordiamoci del Giappone. Guardate il tasso di cambio tra il dollaro e lo yen negli ultimi due anni.

Il quantitative easing è stata una strategia più volte intrapresa dal governo nipponico, ma non ha mai dato risultati concreti. Sin dalla fine degli anni ’80 il Giappone ha tentato di “rivitalizzare” la propria economica attraverso stimoli monetari, generando una serie di recessioni che hanno parzialmente ripulito il mercato giapponese. Ma il problema non è nella domanda, bensì nell’offerta. La classe dirigente giapponese ha sempre perseguito un metodo intervenstista nella politica industriale del paese, incanalando risorse verso particolari settori e posti di lavoro. Invece di comprendere come la politica delle Keiretsu fosse fallimentare ed improduttiva nel lungo termine, la classe dirigente ha continuato a gettare risorse perseguendo tale modello industriale ed impedendo una riallocazione dell’offerta (sia di manodopera che delle risorse stesse) verso settori più economicamente sostenibili.

L’esperimento di Shinzo Abe si sfracellerà contro un muro, i segnali ci sono tutti. L’unica cosa che fatto rimanere a galla il Giappone fino ad ora è stato l’approvvigionamento di energia a basso costo grazie al nucleare (ma i rischi sono ben noti). Se ancora siete scettici, cliccate su questo link per vedere un’infografica dell’Abenomics e del perché fallirà.

DUE CAMPANELLI D’ALLARME

La struttura delle economie appena descritte è un chiaro segnale. Immaginate tutte queste economie alla deriva come tante luci, una dopo l’altra, a formare una grande scritta: Grande Default. I pianificatori centrali stanno facendo i salti mortali per cercare di ritardare quanto più possibile un simile esito. Sanno cosa accadrà in quel momento. Quel che li spaventa è non sapere cosa accadrà dopo, se ancora attraverso le loro menzogne riusciranno a fare presa sugli elettori e sugli investitori. Se riusciranno a far ingoiare a coloro che soffriranno un dolore economico indicibile il boccone amaro: promesse infrante. Ungheria e Polonia saranno il banco di prova.

Un altro banco di prova sarà il mercato dell’oro. La maggior parte degli investitori predilige la carta rispetto al metallo fisico. Preferisce giocare con la leva e fare un sacco di bei bigliettoni senza considerare il bene sottostante al contratto futures. Ad un certo punto, però, gli stessi investitori si accorgeranno che per il loro portafoglio starà meglio se al suo interno ci sarà la voce “oro fisico.” In quei frangenti in cui una certa economia sperimenta una pesante inflazione, gli speculatori cambiano le loro preferenze cercando protezione piuttosto che speculazione.

Nel 2011 L’Università del Texas ci ha dimostrato di come sia veritiero un simile scenario, e nonostante lo rimandi nel tempo la banca centrale dovrà decidere quale sarà il fato dell’economia che influenza: recessione o inflazione di massa. Sappiamo che il Comex continua a sanguinare, ed una serie di richieste di delivery affonderanno quello che rimane di affidabile in tale istituzione e nelle promesse dei pianificatori centrali. All’aumentare del prezzo dell’oro inizierà ad essere anche chiara un’altra cosa: la banca centrale sta perdendo il controlo.

CONCLUSIONE

La maggior parte delle teorie mainstream tenta di dare una spiegazione delle crisi ricorrenti concentradosi sugli effetti. A differenza di queste la Scuola Austriaca si concentra sulle cause. La teoria Austriaca del ciclo economico ci dice che non c’è scampo quando è stato avviato un boom artificiale: recessione o inflazione dei prezzi. Distorcendo i tassi di interesse, la banca centrale distorce anche le decisioni degli attori economici i quali agiranno in base alle nuove condizioni. Ciò comporta decisioni errate ed investimenti improduttivi.

Una volta che la banca centrale smette di creare nuova moneta, o ne rallenta l’emissione, si apre la strada ad una recessione la quale permette al mercato di purgarsi dagli errori del passato. Se invece persiste a voler stampare moneta, causerà la distruzione della valuta da essa manipolata.

I raid nei fondi pensione o la rottura del mercato dell’oro fiat, o entrambi, saranno gli inneschi dell’ultima corsa che il mercato concederà alle banche centrali.

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.

You must be logged in to post a comment Login