AttualitàFinanza

Banche USA: Moody’s degrada NYCB a spazzatura. Grossi rischi dai crediti immobiliari

L’agenzia di rating Moody’s ha declassato martedì tutti i rating a lungo termine e alcuni a breve termine di New York Community Bancorp (a “junk” (spazzatura) e ha messo in guardia da ulteriori declassamenti.

L’agenzia ha inoltre declassato tutti i rating a lungo termine e alcuni a breve termine e le valutazioni della sua banca principale, Flagstar Bank. Moody’s ha declassato il rating di NYCB da Baa3 a Ba2, che è considerato un rating spazzatura.

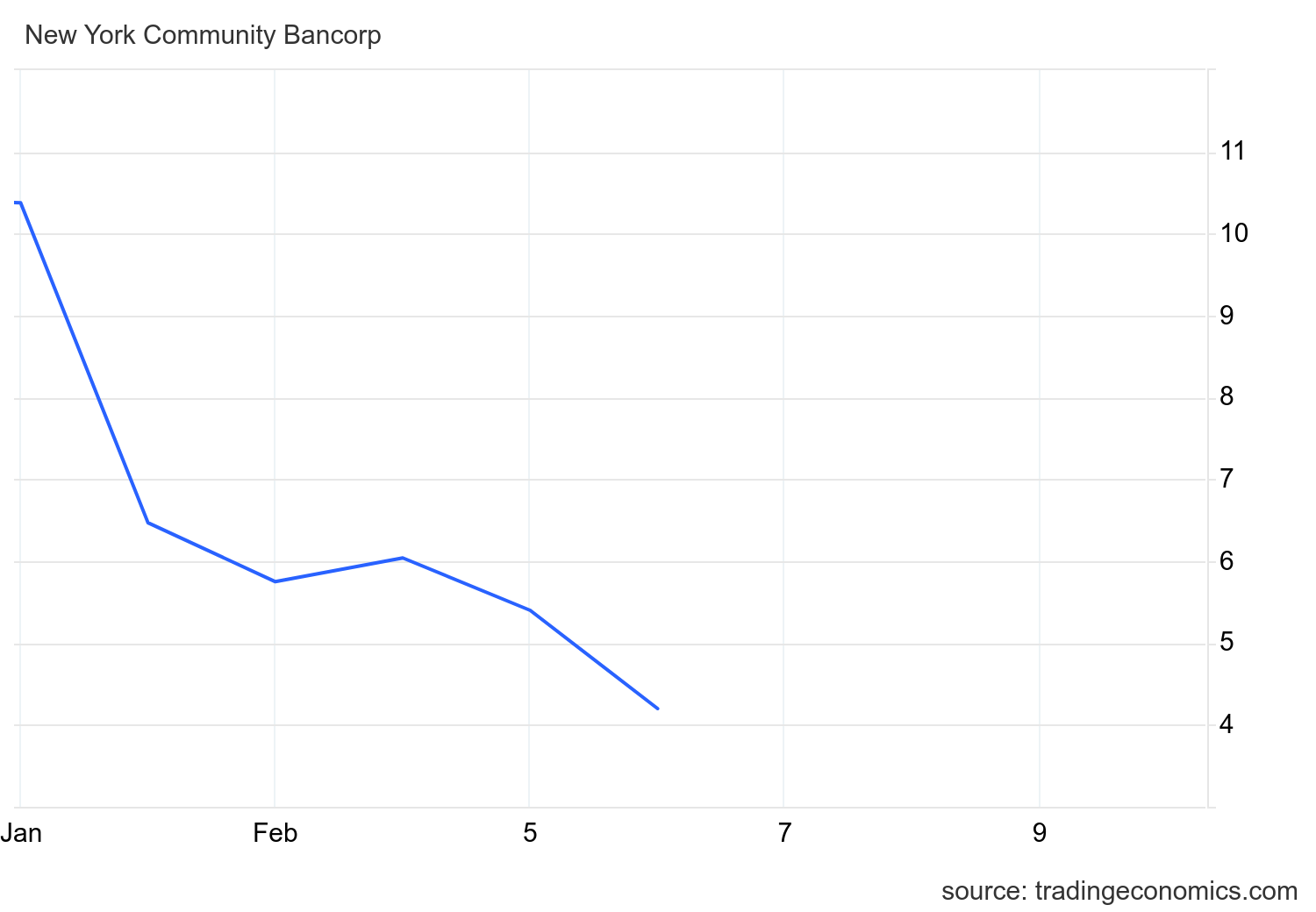

Il declassamento riflette l’opinione di Moody’s secondo cui NYCB deve affrontare elevati rischi di governance a causa della sua transizione per quanto riguarda la leadership della seconda e terza linea di difesa – le funzioni di rischio e di revisione contabile della banca – in un momento cruciale, ha dichiarato l’agenzia. Insomma la banca non sarebbe in grado di gestire le sue perdite, e questo ha portato ad un drammatico calo delle sue quotazioni negli ultimi giorni:

Moody’s ha affermato che i prestiti storici di NYCB nel settore immobiliare commerciale (CRE) e le perdite significative e impreviste sugli uffici di New York e sulle proprietà multifamiliari potrebbero creare una potenziale sensibilità alla fiducia. Però a quanto ammontano queste perdite? A un bel po’ di soldi. Non si tratta solo di nervosismo, c’è un vero problema.

NYCB è altamente concentrata in immobili multifamiliari regolati dagli affitti, un segmento che storicamente ha dato buoni risultati. Tuttavia, questo ciclo potrebbe essere diverso.

Sebbene i tassi di sfitto siano bassi per questo segmento CRE, le proprietà potrebbero affrontare sfide diverse in questo ciclo a causa di interessi passivi più elevati in caso di rifinanziamento e di costi di manutenzione già più elevati a causa delle pressioni inflazionistiche.

Questi costi più elevati potrebbero rivelarsi più difficili da trasferire agli inquilini attraverso gli aumenti degli affitti. Quindi la gestione degli affitti potrebbe andare in perdita.

Al di là degli affitti regolamentati, la banca ha una concentrazione significativa di prestiti multifamiliari a basso tasso fisso. Questo tipo di portafoglio prestiti è a rischio di rifinanziamento.

Poi c’è il problema della valutazione in generale. Ad esempio gli uffici in città un tempo valevano 3 mila miliardi di dollari, ora, se va bene, ne valgono 1,8 miliardi. Che succede se queste perdite cessassero di essere latenti e diventassero realizzate? Quante banche reggerebbero?

Tutto questo accade in un ambiente dove, a causa dei ritardi della Fed nel ribasso dei tassi, il rifinanziamento è molto più costoso. NYCB non è solo una mania temporanea.

You must be logged in to post a comment Login