CrisiCultura

ABI E BANCHE: quando il fallimento del sistema dipende dall’incompetenza dei propri vertici.

La percezione dei mercati è che la crisi del sistema bancario non sia ancora stata superata. I timori circa la vulnerabilità delle banche continuano ad alimentare tensioni quotidiane, le contromisure attuate, invece, a deprimere il mondo della produzione. Guardiamoci negli occhi, il sistema Interbancario è proprio fallito, da tempo, e la dimostrazione di tale fallimento è l’esplosione dei saldi Target 2!. Il sostegno BCE, gli LTRO, ha portato un sollievo al sistema ma purtroppo esso è stato solo parzialmente capace di sistemare le cose. Di fatto ha creato solamente uno stato di “Coma Farmacologico”.

Come si trasferiscono al mondo della produzione la difficoltà del sistema bancario? Semplicemente in un modo: rallenta la velocità di circolazione della moneta.

Rallentare la velocità di circolazione significa semplicemente non far arrivare il denaro, la massa monetaria moltiplicata, al mondo della produzione.

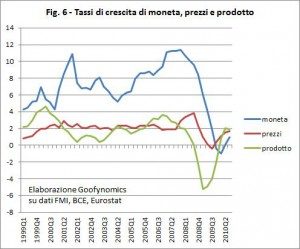

Siccome sappiamo che più o meno la Massa Monetaria M3 è in stretta relazione col PIL è ovvio che una contrazione di M3 comporterà necessariamente una contrazione del PIL.

A dire il vero, osservando il successivo grafico (elaborazione del Prof. Bagnai) si nota che al calo del Pil segue solo successivamente un calo della massa monetaria M3. Ciò è esattamente quello che ha detto oggi in Senato l’Abi per mezzo dei suoi funzionari:

“il Pil è calato in questi anni dell’8%, gli investimenti sono calati del 25%, necessariamente la Velocità di circolazione della moneta cala: il denaro raccolto dalle banche non viene da queste trasferito alle aziende, solo perché non lo richiedono”

I rappresentanti dell’Abi continuano la loro analisi sostenendo, inoltre, quanto segue:

“Le imprese hanno ridotto la domanda di credito a breve termine perché manca la domanda aggregata; in questa situazione è aumentata la domanda di credito per RISTRUTTURAZIONI che per le banche però sono troppo rischiosi e quindi non erogabili”.

Ah! Ecco. Giusto. La domanda di credito NON è calata, lo è solo nella forma desiderata da chi NON HA le competenze per comprendere quello che la situazione congiunturale richiede.

La difficoltà iniziale del sistema bancario era il “Funding Gap” (2011 e 2012), il sistema bancario prestava in Italia più di quanto raccogliesse sul territorio; ciò richiedeva un’elevata raccolta estera. Quel reperimento fondi era a rischio spread (equivaleva al valore di circa 150 miliardi di euro) causa fallimento mercato interbancario: le banche del Nord Europa preferivano depositare i soldi alla BCE anzichè darli alle affannate banche italiane perché li trasferissero alle asfittiche aziende dello stivale. A tale difficoltà si sopperì con il trasferimento “intermediato” da parte della BCE.

La difficoltà attuale è differente: la contrazione dei consumi, quella stessa contrazione che ha generato minor gettito d’Iva, ha fatto si che aumentasse la raccolta. Purtroppo questo risparmio ha riguardato strumenti di breve termine, esponendo quindi, le banche ad un colossale dilemma: prestare o no a lungo termine alle aziende richiedenti un tale servizio?

L’imprenditore vero in questo caso effettua scelte legate all’intuitus personae, il banchiere, purtroppo, quelle del ragionierucolo teleguidato di sistemi burocratici incapaci di comprendere le dinamiche imprenditoriali. La linea seguita è quella tipica: raccolgo a breve, impiego a breve.

Nel tempo si è assistito ad un passaggio dal “capitalismo industriale” ad un “capitalismo finanziario” che, per conseguire l’efficienza (maggior guadagno a parità di costo), ha privilegiato operazioni speculative a scapito del mondo della produzione.

Questo è stato un grandissimo errore, specialmente in un sistema tipo “Gold Standard” come l’Eurozona, dove il Mercantilismo è l’unico mezzo per espandere la base monetaria di un determinato territorio pel tramite delle esportazioni. Laddove, quindi, l’industria produttiva, piccola, media o grande che sia, dovrebbe essere la componente più importante del sistema paese, si è arrivati a chiedere a questa di adeguarsi alle esigenze del Sistema Bancario. Si chiede alle imprese maggiore produttività come se investendo su nuovi macchinari (breackthrough tecnologici), cioè sull’Offerta, pur gettando per strada intere famiglie, si riesca a creare Domanda Aggregata e magicamente a far ritornare utili aziendali sufficienti per compensare un biennio di ridotti fatturati.

Rammentiamo, a tal proposito, la crisi del 1929 in Germania dove la grande disponibilità di capitali (USA) spinsero gli industriali alla ricerca dell’efficienza pel tramite di innovativi macchinari; essa portò all’eliminazione dal mercato del lavoro di tanti operai con la conseguenza che l’innovazione introdotta non diede i risultati auspicati per carenza di compratori.

La Domanda Aggregata richiede investimenti solo quando c’è, non quando essa latita. Quando quest’ultimo fatto è lo status quo, o si accetta il fallimento a catena di un’infinità di aziende, con conseguente deterioramento della qualità del credito, o si accetta un maggior rischio: si concedono crediti a medio termine alle aziende consentendo a queste di spalmare il maggior fabbisogno finanziario a breve su un arco di tempo sufficientemente lungo (ristrutturazione e consolidamento).

Peccato che in questo caso la mancata conoscenza del funzionamento del sistema produttivo fa si che la ferrea applicazione di regole manageriali bancarie porti diritti allo sterminio del sistema industriale italiano. Vi starete sicuramente chiedendo come funzioni vero?

Portate pazienza e sarete ricompensati.

Facciamo un salto dalla macroeconomia alla micro, tra i numeri dell’azienda che ha fatto investimenti a leva (cioè a debito), sia in scorte, sia in macchinari.

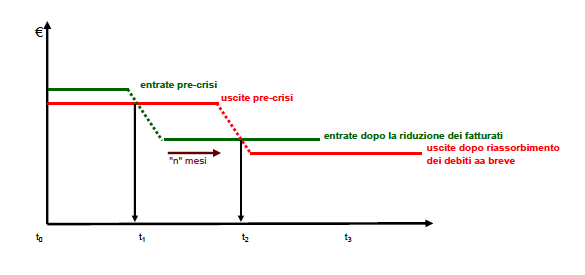

Quando arriva la crisi da domanda aggregata, il calo dei fatturati compromette momentaneamente la situazione finanziaria dell’azienda. Ciò sia per il valore dei crediti mensili da monetizzare in banca, inferiore a quello dei debiti in scadenza nello stesso mese, sia per il peso elevato delle rate di leasing e mutui contratti nei periodi di espansione sul nuovo livello dei fatturati mensili.

L’azienda passa:

– Da una situazione di surplus finanziari (da t0-t1);

– ad una di deficit finanziario (periodo t1- t2, linea rossa più alta di quella verde).

Ecco, questo è il momento critico dell’azienda, quello in cui adeguate scelte finanziarie consentono di mantenere inalterata la qualità del credito, mentre decisioni contrarie possono spingere l’azienda verso l’illiquidità e la conseguente situazione pre-fallimentare.

Ma cosa scatta nella mente del bravo Banchiere (o meglio “Bancario”)?

Si accende la lampadina del meccanismo europeo realizzato per prevenire problemi alle banche: IL RATING DI BASILEA2!

Prestate attenzione che qui giace il problema.

Qualora le aziende riuscissero ad ottenere dal sistema bancario una trasformazione di debiti di breve (essenzialmente i pagamenti a fornitori che sovente sono a 120 giorni) in debiti a lungo o un allungamento della durata dei contratti di leasing/mutuo in essere, il sistema non registrerebbe un solo fallimento in tutta la nazione.

Magia, nessun deterioramento degli asset bancari dalla gestione del portafoglio aziende!

Ed invece? Cosa accade per Basilea2?

Che le banche, in applicazione di rigidissime regole nordiche finalizzate a prevenire crisi bancarie, non concedono credito di ristrutturazione (sempre perché magari una banca alla fine eroga denaro che magari va ad una concorrente) e finiscono per generare esse stesse la propria crisi, contribuendo esse stesse al deterioramento degli assets posseduti dal sistema!

E qual è il bello di tutto questo discorso? Che il sistema bancario italiano ora è arrivato ad un livello di sofferenze del 22% dei propri assets, ed ogni mese che passa questo valore è destinato a salire.

E’ proprio vero, la madre dei cretini è sempre incinta!

MAURIZIO GUSTINICCHI

ECONOMIA5STELLE

You must be logged in to post a comment Login