Cultura

Il Grand Tour della Troika: prossima fermata Slovenia

L’accordo raggiunto nella notte di domenica scorsa tra il governo cipriota ed i rappresentanti dell’Eurogruppo, non richiedendo un ulteriore passaggio parlamentare, chiude per il momento il tanto agognato “salvataggio” del sistema bancario cipriota. Le ripercussioni di questa forma di bail-out/bail-in approvato avranno sicuramente ripercussioni pesanti sulle prossime vicende dell’eurozona. L’aver chiuso per quasi due settimane tutte le banche, l’aver introdotto fino a data da destinarsi il divieto di esportazione di capitali per importi superiori a 5mila euro, pongono un serio dubbio sul fatto se Cipro si possa ancora considerare un Paese aderente alla zona Euro. L’euro che viene ritirato a Cipro non è adesso certamente uguale a quello che viene ritirato in qualsiasi altra parte dell’area.

Questo tipo di salvataggio pone però particolari effetti anche per il modo con cui dovranno esser considerati i creditori degli istituti finanziari dei Paesi periferici, che ormai, con diversi livelli di intensità, sono in gran parte in crisi. In che modo verranno quindi trattati ad esempio i creditori di Bankia, oppure di MPS, oppure di Nova Ljubljanska Banka?

Proprio verso il caso della principale banca slovena, ed in generale dell’intero sistema finanziario sloveno, è salita recentemente l’attenzione, indicando il Paese nostro confinante come il più probabile prossimo candidato alle attenzioni degli emissari della Troika, ormai impegnati in quello che sembra un Grand Tour alla scoperta delle ricchezze dei meravigliosi Paesi della periferia della zona euro.

Da più di un anno ci sono report sullo stato dell’economia Slovena, tutti non particolarmente positivi. Si tratta di un’economia particolarmente giovane che è entrata nell’Unione europea del 2004 e nella zona euro nel 2007. In conseguenza di tali eventi ha registrato, come ogni altro Paese periferico dell’eurozona, un enorme afflusso di capitali esteri, almeno fino al 2008. Con l’esplodere della crisi dei subprime americani ed conseguente collasso del mercato interbancario interno alla zona euro, il settore finanziario Sloveno, così come il settore finanziario di ognuno dei Paesi periferici dell’area è andato in crisi. Sul perché della crisi e su come essa sia sostanzialmente analoga a quella che ha colpito le economie degli altri PIIGS vi consiglio la lettura di questo post , in cui si evidenzia come anche in Slovenia il cosiddetto ciclo di Frenkel abbia operato secondo le scadenze classiche.

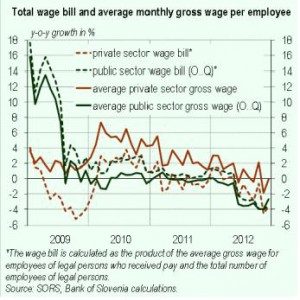

Di recente si è conclusa la visita dei funzionari del Fondo Monetario Internazionale nel Paese. Le conclusioni sono quelle che è normale aspettarsi per un’economia particolarmente fragile, estremamente dipendente dalla domanda esterna e che ha registrato negli anni precedenti un boom immobiliare. Il sistema finanziario è per queste ragioni molto instabile, inserito in quel loop di crisi finanziaria, consolidamento fiscale, crisi dell’economia reale che sta avvitando pericolosamente la recessione anche in tutti gli altri Paesi periferici della zona euro. Il percorso di svalutazione interna (riduzione del costo del lavoro) sta andando avanti ma è ancora molto lontano da produrre effetti significativi sull’export (che essendo già al livello del 60% del PIL, necessiterebbe piuttosto di un’espansione della domanda estera), mentre ha effetti rilevanti sul calo della domanda interna degli ultimi anni

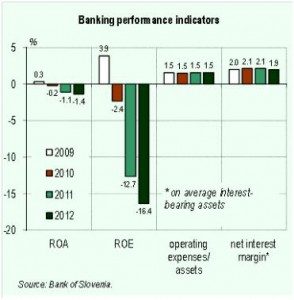

Questo calo della domanda interna, sommato al contestuale crollo del settore immobiliare, ha portato le sofferenze del sistema bancario alla percentuale record del 14,4% (su un totale attività di circa 50 miliardi di €) , il 20,5% per le tre principia banche. Il settore bancario nel suo complesso è da tre anni che non riesce ad avere un ritorno positivo. Il ROE 2012 è a -16,4%, il risultato ante imposte è negativo per 663 milioni di €. Il Fondo monetario suggerisce la necessità per il solo 2013 di una ricapitalizzazione del sistema bancario per un miliardo di euro, mentre il governo si è detto impegnato ad un piano di ricapitalizzazione per 4 miliardi di euro. Il debito pubblico è ancora sotto il limite (assurdo) del 60% del PIL e quindi il governo ha ancora margini di manovra per fornire risorse finanziarie agli istituti di credito, incamminandosi nel solito percorso nel quale i debiti nascono dal settore privato e poi, come per magia, si trasferiscono nel settore pubblico. Auguri, intanto sempre il report del FMI sottolinea come entro giugno le principali banche dovranno rifinanziare circa 3 miliardi di euro di passività in scadenza.

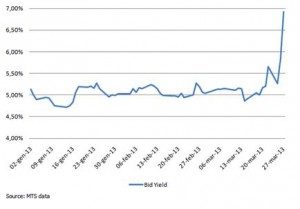

Come se non bastassero i normali problemi che ha attualmente qualunque istituto finanziario del “club med” per recuperare risorse aggiuntive, grazie alla gestione approssimativa e confusionaria della crisi Cipriota, il mercato finanziario dell’eurozona è ritornato nuovamente instabile, e si registrano grandi movimenti di capitali in uscita delle economie periferiche. Rifinanziare entro pochi mesi 3 miliardi di euro, per un sistema bancario che ormai viaggia a livelli di sofferenze di oltre il 15%, con un’attività economica che non da segni di miglioramento, diventa particolarmente difficile, se non impossibile. Considerando inoltre che anche la Slovenia, così come gli altri Paesi periferici, si troverà costretta ad offrire tassi di rendimento notevolmente più elevati rispetto a quelli di un paio di mesi fa. Il rendimento dei titoli di Stato è passati da circa il 4,4% a quasi il 7% nel giro di un paio di mesi.

Ma di quanto avrà bisogno il sistema finanziario sloveno e quanto è “sistemica” la propria dimensione? Si tratta di numeri che, così come nel caso Cipriota non hanno sostanziale rilevanza sulle dimensioni dell’eurozona. La Slovenia ha un Pil di circa 36 miliardi di euro e non ha un sistema economico (a differenza di Cipro) a struttura prevalentemente finanziaria (il rapporto assets finanziari sul PIL è di circa il 135%). E’ però un’economia che esporta molto e per questo risente in maniera estremamente rilevante del calo di domanda estera verificatosi nei principali Paesi di destinazione (Italia, Germania e Austria). Viene quindi da chiedersi in che modo può un Paese che esporta il 60% del PIL e che ha già da alcuni anni varato le riforme del mercato del lavoro e del sistema pensionistico di tipo europeo possa essere aiutato dalle ricette della Troika? Quale nuovo espediente i geniali euro tecnocrati si inventeranno? Nel caso in cui decidessero di far partecipare i creditori al salvataggio, secondo il modello cipriota, le banche italiane e Austriache sarebbero le più coinvolte. Altrimenti i 10 miliardi di euro, che probabilmente serviranno a tappare i buchi per un paio d’anni, toccherà metterceli tutti al contribuente europeo. Perché un’espansione della domanda estera, magari da parte del Paese che doveva essere la locomotiva del mercato comune (ed invece è stato l’enorme vagone), sembra che all’Europa non interessi, benché sollecitata da tutto il mondo. Mentre di uscire dall’eurozona non si vuol, ancora, sentir parlare, anche se sarebbe ormai l’unico modo per dar fiato alla domanda interna slovena compensando la stagnazione di quella estera. Certo, ci sarebbe quel “piccolo” problema dei 5,3 miliardi di euro di debiti nel sistema TARGET2, ma credo che presto qualcosa dovrà pur essere chiarito, anche rispetto alla semplice natura di tali debiti/crediti.

Anche perché non è detto che Cipro, con i suoi circa 6,5 miliardi di euro di debiti di TARGET2, sia veramente un problema risolto.

by @francelenzi

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.

You must be logged in to post a comment Login