Euro

Bagnai versus Zingales sulla “svalutazione strutturale continua”

(…tanto nomini, nullum par elogium)Vi avevo promesso che mi sarei occupato dei giornalisti. Invece, proprio a riprova del fatto che la categoria cui appartengo è migliore di quella alla quale appartengono loro, mi occupo (cosa che loro dovrebbero fare non dico più spesso, ma almeno una volta) di verificare le asserzioni contenute nell’audizione che un mio illustre collega, Luigi Zingales, ha tenuto presso la Commissione Finanze della Camera dei Deputati. Per motivi facilmente intuibili (vedi alla voce: “giornalisti”) questa audizione è stata ripresa niente meno che dal Foglio, un quotidiano che “fa opinione” (l’uso del verbo “fare” avendo assunto di recente un noto significato politico).Analoga sorte non era toccata alla mia, di audizione, ma non sempre si può vincere!Un passaggio dell’audizione è particolarmente significativo. Ve lo riporto:“Se l’Inghilterra non avesse potuto svalutare il 30-40 per cento rispetto

all’euro, oggi sarebbe in una situazione molto peggiore di quella in

cui è. Il vantaggio dell’Inghilterra è però che si è permessa, ha

svalutato solo quando ne aveva bisogno, e non come politica strutturale

continua, come ha fatto l’Italia negli anni 70 e 80”Questo passaggio contiene un’affermazione giusta, ma banale: è assolutamente ovvio a qualsiasi economista che poter contare sulla flessibilità del cambio in caso di shock esterni facilita grandemente il processo di aggiustamento di un’economia. Semplicemente, se la domanda mondiale cala, e c’è quindi meno richiesta dei beni prodotti all’interno di un paese, normalmente ci sarà meno richiesta della valuta del paese in questione. Di conseguenza, questa valuta si deprezzerà, ripristinando rapidamente (e senza richiedere tagli dei salari) la competitività dei beni del paese in questione. Se invece il paese è ancorato a un accordo di cambio fisso coi suoi principali partner commerciali, allora il ripristino della competitività deve necessariamente passare per una riduzione dei prezzi, quindi, nel breve periodo, dei salari (visto che nessuno crede che la produttività possa crescere dall’oggi al domani con un colpo di bacchetta magica).

Ma il passaggio contiene un’altra affermazione, subdolamente errata: quella secondo la quale noi avremmo svalutato la lira “come politica strutturale continua” nel corso degli anni ’70 e ’80. Insomma, l’idea che noi non ci meritiamo di gestire la nostra valuta perché non sappiamo farlo, idea esposta, ad esempio, ieri, da qualcuno che non nomino durante la presentazione del mio libro (al che mi è venuto spontaneo girarmi verso il prof. Savona e dirgli: “Sta dicendo che tu e Masera non sapevate fare il vostro lavoro”. E ci abbiamo riso su).

Se permettete, parlerò degli anni ’80, e più esattamente del periodo dello Sme. Quello che segue è il grafico del tasso di cambio incerto per certo della lira rispetto al marco tedesco.

Due parentesi metodologiche, visto che a voi piacciono i post “tecnici”.

Primo: i dati sono tratti dalle International Financial Statistics, che riportano i cambi in quotazione incerto per certo rispetto al dollaro o, nel caso dei paesi europei, rispetto all’Ecu. Forniscono cioè il prezzo in valuta nazionale del dollaro o dell’Ecu (cioè quante lire – o marchi – occorrono per comprare un dollaro o un Ecu). Le stucchevoli polemiche alimentate da alcuni dilettanti euronativi sulla presunta astrusità di questo metodo di quotazione urtano contro il fatto che le fonti internazionali lo adottano in modo prevalente, e per un motivo logico ben preciso. In generale, per un paese che non siano gli Stati Uniti, la valuta di riserva (quindi, in primis, il dollaro) è una risorsa scarsa (non te la puoi procurare “stampando” ma solo esportanto), oltre a essere una risorsa necessaria per acquisire alcune materie prime. È quindi assolutamente ovvio che quello che interessa è sapere quanto essa costi in valuta nazionale, e questo è quello che ci dicono le fonti internazionali, con buona pace dei dilettanti.

Secondo: “Ma se le IFS riportano i cambi con l’Ecu, perché tu riporti il cambio col marco?”. Perché l’ho calcolato come cross rate. Il prezzo in lire del marco (riportato nel grafico) è il rapporto fra il prezzo in lire dell’Ecu e il prezzo in marco dell’Ecu. Insomma: ITL/DEM = (ITL/ECU)/(DEM/ECU). Le serie utilizzate sono le medie di periodo (dati mensili), cioè: 136..EB.ZF… e 134..EB.ZF…

E allora?

“E allora, ecco, vedi, ha ragione Zingales, perché il prezzo in lire del marco è salito costantemente, e questo significa che la lira si è costantemente svalutata, quindi, come al solito, tu manipoli i dati, facciamo bene a non fidarci di te, che ce l’hai con l’euro perché vuoi distrarci dal vero colpevole: i mercati finanziari cattivi!”

(so che non potete crederci: eccovi serviti, ecco chi vi tutela, poveri consumatori!)

Calma!

Calma!

Ricordiamoci di una cosa che ci riporta all’essenza della Goofynomics: ogni svalutazione di qualcuno è la rivalutazione di qualcun altro. Ora, vi ricordate voi come funzionava lo Sme, il sistema di cambi fissi ma aggiustabili in vigore durante il periodo rappresentato nel grafico? Le valute partecipanti, fra le quali la lira e il marco, dichiaravano la propria parità centrale rispetto all’Ecu, una valuta “paniere” il cui cambio era una specie di cambio effettivo, cioè di media ponderata dei cambi di tutte le valute partecipanti (qui qualche dettaglio in più).

Quando vediamo che la lira perde terreno rispetto al marco, questo può dipendere da diversi fattori:

1) la lira si è svalutata rispetto all’Ecu, mentre il marco ha mantenuto la parità;

2) il marco si è rivalutato rispetto all’Ecu, mentre la lira ha mantenuto la parità;

3) una combinazione dei due effetti precedenti.

Come facciamo a sapere cosa è successo? Certo, osservare solo il cambio lira/marco non ci aiuta, eppure la domanda non è banale, perché, appunto, è strano come una svalutazione vista dall’estero somigli a una rivalutazione! Se ci vogliono più lire per acquistare un marco, si è rivalutato il marco, o si è svalutata la lira?

Allora, mettiamola così. Il tasso di cambio è un prezzo, e in quanto tale dovrebbe reagire agli eccessi di domanda per “pulire” il mercato. Ora, qui di seguito vi riporto i saldi delle partite correnti di Germania e Italia negli anni dello Sme (mi scuso: la pigrizia mi impedisce di darvi dati più “fini”, e le serie trimestrali dell’ultimo IFS cominciano dal 2005):

E qui qualche indizio lo otteniamo. Intanto, all’inizio dell’esperienza dello Sme sia Italia che Germania erano in posizione deficitaria (ricorderete che si veniva dallo shock petrolifero del 1979). Poi si riportano in equilibrio, poi la Germania decolla, e poi dal 1986 inizia – con il cosiddetto Sme credibile – lo slittamento verso il basso dell’Italia. La Germania ha un reversal nel 1991, a causa delle massicce importazioni di capitali seguite al crollo del muro, e l’Italia nel 1993, a causa del crollo dello Sme credibile, che credibile non era e esplose nel settembre del 1992 (come sapete).

Ora, in questo periodo, chi è stato più lontano dall’equilibrio? Noi, o loro? (Suggerimento: loro sono quelli in blu).

Loro!

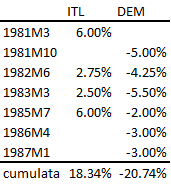

Bravi. E qui qualche scemo dirà: “Ecco gli astrusi sofismi di Bagnai che vuole convincerci che noi italiani non siamo quelle merde che evidentemente siamo – beninteso me escluso – mentre i tedesci sono tutti Übermenschen – Hartz incluso!”Eh, caro autorazzista (giornalista, politico, o semplicemente pirla che tu sia), stavolta però non attacca! Perché, vedete, per capire se svalutavamo noi, o rivalutavano loro, basta andare a vedere la cronologia dei riallineamenti del cambio all’interno dello Sme, che trovate qui. Vi riassumo in un quadro sinottico i principali episodi:Che si vede? Si vede che in effetti, nella storia dello Sme, sono stati più frequenti, e cumulativamente più rilevanti, i riallineamenti del marco, che quelli della lira. Inutile dire a voi (a per altri versi al dr Trezzi) che in questa tabella le svalutazioni hanno segno più (aumento del prezzo della valuta estera in termini di valuta nazionale) e le rivalutazioni segno meno (diminuzioni del prezzo della valuta estera in termini di valuta nazionale). Ora, il dato è e rimane che la lira si è riallineata quattro volte, il marco sei, e l’importo cumulato dei riallineamenti della lira è più o meno lo stesso di quello dei riallineamenti del marco.

Attenzione, c’è un caveat, ed è questo: ricordatevi sempre che la lira (come la sterlina, l’escudo e la peseta) era entrata nello Sme con una banda di oscillazione allargata (del 6% anziché del 2.25%). Questo spiega perché la cumulata dei rispettivi riallineamenti non coincide con il deprezzamento totale del cross rate. Insomma: il riallineamento cumulato cross fra lira e marco è intorno al 40%, il deprezzamento effettivo della lira rispetto al marco è intorno al 60% (per effetto dello sfruttamento degli ulteriori margini di adattamento dell’una e dell’altra valuta, e ovviamente senza contare il “botto finale” fra settembre e ottobre 1992).Ma il punto rimane: se osserviamo l’andamento di lira e marco rispetto all’Ecu, cioè allo standard di riferimento del sistema, non osserviamo una storia di continuo deprezzamento della lira:Anzi! È vero che il marco si è costantemente apprezzato (gli Ecu costavano sempre meno in termini di marchi), ma… ci mancherebbe pure! Avete visto qual era lo sbilancio della Germania? Viceversa, la lira non si è costantemente deprezzata rispetto all’ancora nominale del sistema: si è apprezzata, ad esempio, fra l’estate del 1985 e l’autunno del 1986 (nonostante che nel frattempo riuscissimo a portare i conti con l’estero da un lieve deficit a un lieve surplus), e poi ancora fra l’estate del 1988 e quella del 1989.E questa sarebbe una “politica strutturale continua” di svalutazione?A me non sembra. A me sembra, viceversa, che questa conclusione somigli molto a un uso ideologicamente distorto di dati statistici. A me sembra che qualcuno voglia imputare a nostre inefficienze quello che era anche l’esito naturale della consueta politica di aggressione mercantilistica da parte tedesca: un apprezzamento del cambio del marco. A me sembra che ci sia qualcuno che disperatamente cerca di non farci capire che l’euro non è stato introdotto perché noi non svalutassimo, ma perché la Germania potesse non rivalutare, cosa che dentro lo Sme faceva, con frequenza maggiore di quanto noi dovessimo svalutare. Ma, naturalmente, questa è solo un’opinione mia (e della cronologia della Bis, e del database dell’Imf).

A me sembra, insomma, che ci sia qualcuno che vuole in tutti i modi farci capire che noi la nostra libertà non ce la meritiamo, perché non sappiamo usarla se non in modo sleale. E questi nemici della (nostra) libertà si fregiano dell’epiteto di liberali o liberisti!

Libertà, quante fesserie si dicono in tuo nome…

O anche, se volete, passando dalla ghigliottina a Catilina: Quousque tandem, Ludovico…

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.

You must be logged in to post a comment Login